近日我们实地调研了潍柴动力,主要调研结论如下:

第一,业务机构基本稳定,发动机产品线获得延伸。

公司合并报表销售收入结构为大致为发动机业务、重卡整车销售、变速箱业务各占1/3,销售利润结构为发动机利润约占70%,变速箱业务约占20%,重卡整车销售约占5%。今后母公司通过战略调整将产品机构从原有的排量10L、12L扩展到了覆盖2L、3L、5L、7L、10L、12L的全系列发动机。

具体举措主要有:

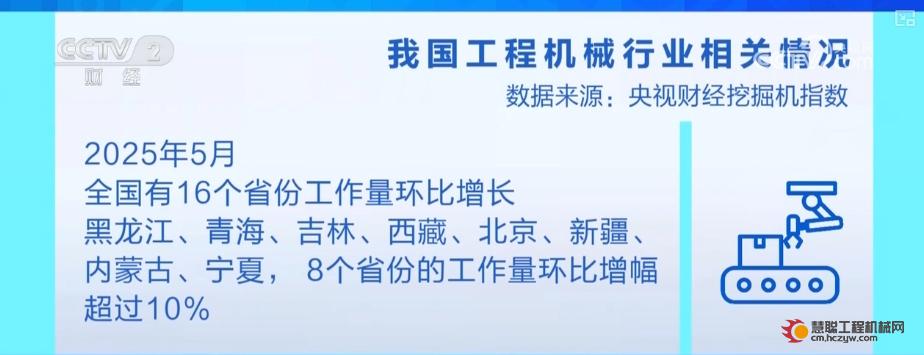

1、08年年底由原6105型发动机扩缸后的新产品WP5和WP7产能已经到位,排量分别为5L和7L。未来将主要应用于城市公交、挖掘机配套等,2010年WP5、WP7的销量也将有所增加,公司打开了福田南方工程车等中卡企业的配套业务,在中卡市场预计今年将开始批量供货。

2、公司在09年年底以较低价格协议方式,控股80%收购了扬柴的轻卡发动机资产,将形成3L发动机大约十多万台的年生产能力。该部分资产毛利率大约10%,利润率大约在1%-2%,09年销售额大约为十多亿,利润几千万。

3、公司未来可能将以1-2亿的价格,通过技术协议引进的方式引进了意大利VM发动机,获得国2排放标准起步,升级潜力达到国5标准的2.5L、2.8L的VM发动机,未来预计将放在扬柴生产。2-3L排量发动机将主要用于轻卡、轻客、工程机械、农用机械及出口业务等。

2009年公司报表将体现收购的扬柴发动机业务,但由于协议签约时间较晚,且利润不多,对当年EPS增厚影响不大。公司基于保有量效应及技术升级需求的逻辑,对轻卡市场抱有较强信心。

第二,订单旺盛,目前发动机业务销量主要取决于产能

1、发动机业务。

公司前2个月月订单在6-7万台,目前实际的月产能为4万-4万5,为了降低产能不足的影响,公司已安排3班生产,春节都未放假,我们估计今年一季度公司发动机销量将在12-13万。公司产能结构大致为新、老厂区大致年极限产能各23万左右,重庆工厂年产能在4万台。公司在去年月产能3万-3万6的基础上提升的原因主要在于通过流程再造、技术改进,不过,现有生产线产能短期已无进一步提升的可能。

我们也注意到,公司新厂区的二号工厂设计产能在10万台/年,按照柔性生产线设计,可共线生产WP10、WP12国3、国4、国5产品,当前已经开始小批试生产,预计二号工厂产能将在调试完毕后于2010年逐步完成释放,若产能释放赶上旺季,公司产销量可能会超市场预期。

2、变速箱业务

法士特变速箱占据了中国重卡变速箱市场的70%-80%左右的市场份额,为该领域的的绝对王者。除去配套中国重汽大约1/3的产品之外,在其他重卡主要厂商多数车型都有配置,其订单增速与重卡行业增速基本相当。近期在完成产品结构调整后,将开始开拓客车、中卡配套市场,2009年产能大致在60万台/年,2010年实际产能可达到8-9万台/月,对应年产能大致在100万台。

3、重卡业务

陕汽在09年销售约6.75万辆的情况下今年目标销量10万辆,在10年前两个月分享行业景气度高企的情景,分别销售了8595和8007辆,同时目前设计产能为10万台/年,若行业景气持续,有望获取超过15%以上增速。

第三,公司与OEM厂商配套关系中期无忧,WP12新产品推广是看点

我们认为,配套业务是否稳定取决于两点,1)产品是否满足下游行业的现有配套及未来发展;2)下游厂商自建发动机资源的成本与收益。

1、工程机械配套业务

公司目前主要给工程机械的50装载机配套,50装载机市场现有的主流动力为公司的10L增压发动机,为了满足行业对低油耗产品的需求,公司已在原2200转WD615发动机基础上开发了1900转增压产品,有效降低了油耗、提升可靠性,有可能成为下一代50装载机的主流技术方案。此外,公司延伸发动机产品线后,将可以更好的满足工程机械厂商对动力的不同需求,提高双方的战略契合度,有助于双方降低沟通成本。

从交易费用角度来看,公司自世纪之交进入工程机械配套领域以来,主要的策略是做大规模,通过客户群体的部分重合形成与重卡自卸车的协同效应。由于大功率发动机技术门槛高,同时对规模效应要求严格,盈亏平衡点至少在3-5万台,工程机械厂商自建发动机吸引力不足。

2、重卡配套业务

公司的10L、12L发动机是目前重卡的黄金排量,可满足主要配套厂商福田欧曼、陕汽、北奔等公司的需求。公司产品保有量大、原有产能固定资产投资摊销基本完成、用户熟悉、配件易得,这些都是公司有效抵御其他发动机厂商竞争的有利武器。

09年公司产品以排量为10L及12L的WP10、WP12为主,其中WP12大约5%,我们判断,公司目前产能紧张的现状将有助于公司进一步加大4气门WP12发动机336马力以上产品的推广,若市场推广顺利,该机型预计2010年销量可能达到2.5-3.5万台,同比增长超100%,该产品在增厚公司EPS的同时,更重要的是会在2010年基本完成市场的培育,成为未来潍柴动力在牵引车市场与WP12同等重要的主要产品。

有别于市场对福田汽车与奔驰合作后将影响公司在福田配套的认识,我们认为,公司重卡外部配套的主要客户福田汽车引进的OM457发动机排量虽然排量与WP12相当,但由于成本较高,将主要配套在牵引车和部分专用车上,定位于海外市场,而针对国内市场的产品将仍以潍柴动力为主。

第四,产品技术含量较高,成本端压力不大

1、公司发动机业务成本结构

公司WP10发动机净质量大约在1吨左右,生铁、钢材等原材料的采购成本大约相当于发动机总成本的10-13%,外协件采购成本在75%-78%,制造费用大约在10%左右。相对来说,钢材等原材料成本的上涨主要将通过外协件间接对公司产生影响,而外协件除共轨系统外,公司依托自身行业地位和供货商的完全竞争行业属性,具有较强的议价能力,能够较大程度上转嫁原材料上涨的压力。

2、产品结构升级是公司抵御成本上升的主要手段

发动机是汽车技术含量最高的总成件,尤其是大马力、排放标准较高的产品。不过,有别于市场的普遍认识,我们认为,公司发动机产品不是利用对OEM厂商的议价优势,通过涨价来转嫁成本上升。而在于公司拥有对技术含量较高的符合新排放法规要求的新产品、大马力产品较强的定价权,随着行业排放标准的提升、动力升级的趋势愈加明显,使得公司可以通过毛利更高产品的销售实现较高的盈利水平。

第五,业绩弹性取决于重卡发动机配套

1、业绩来源

从公司利润来源看,发动机的利润约占公司利润的70%,而发动机的利润又基本来自重卡配套。

2、业绩弹性的三个关键要素及预测

有别于市场普遍的认识,根据我们对市场的调研,我们判断公司重卡配套发动机的毛利约占85-90%。重卡发动机配套利润的弹性主要来自于以下三个方面:

1)重卡行业销量的增加导致公司产品销量的跟随性增长;

2)重卡行业动力升级导致公司适配目标市场比重增多带来的结构性增长机会;

3)随着排放法规升级、动力升级,对公司高毛利产品需求增多的弹性。

我们判断2010年重卡总体销量同比增速大致在10%-15%,目标市场容量结构性增加3-5%,产品售价上升大约在3%-4%。因此,公司的EPS增速相对重卡上市公司主要依赖行业销量增长而言要有更高的弹性。

第六,估值与建议

公司是重型柴油机行业龙头企业,受益于受国内经济持续复苏、重卡行业功率及排放升级带来的附加值提升,在暂不考虑小柴项目的影响下,我们预计公司09年10年EPS分别为4.15元,5.40元,当前股价63.90元,对应PE分别为15.4倍和11.8倍,首次给予“谨慎推荐”投资评级。投资风险主要在于重卡行业景气度的大幅下滑、公司新12L发动机推广进度过慢、关键重卡厂商配套关系的转变带来的不确定性。

热门推荐