在巴西帕拉州露天矿附近的一片丛林空地上,停放着一台重达150吨的挖掘机,只要有人掏钱,它随时可以开动。来到桑托斯港,仓库区旁有辆外观依然崭新的混凝土泵车闲置在那,它的吊杆长达250英尺,同样在等待自己的主人到来。再到远在南部的库里蒂巴,这里有一台闲置的新吊车,它的脚下是一片位于偏僻地区的设备停放场,这台机器已经开始生锈。

这些受困的“巨兽”,用它们的沉默向我们述说着中国经济在迈入“放缓时代”后发生的一场代价更高昂的失败,而且这类的失败并不只是这一例而已。中国三大重型设备制造商——中联重科、徐工集团以及三一重工——在过去十年间迅速壮大,那时候它们的起重机、推土机和挖掘机为全球有史以来最大规模的基础设施建设热潮服务着,从机场、水坝到摩天大楼,再到地铁隧道,都可以见到它们的身影

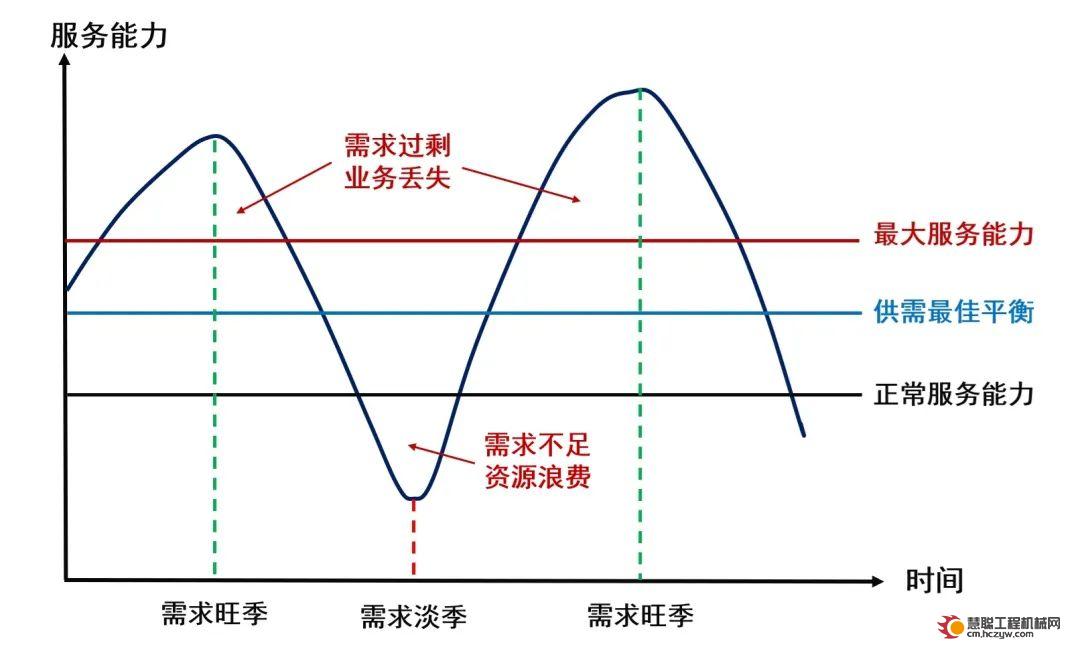

但当经济失速时,这些股市宠儿无法或者不想收缩规模。它们继续大量生产设备,继续雇佣成千上万的工人。它们很快在国内市场找不到生意了,于是制定了激进的海外扩张计划。

现在结果已经出来了:进军海外市场这招行不通。这并没有减缓它们销售、利润或股价的下滑之势。“这些家伙以为一切都在掌握中。”查尔斯杨斯特(CharlesYengst)说道,他是一名研究重型机械行业的美国分析师,“质量得到了提升,管理得到了改善,它们已经在(中国)一些极端和高压环境下证明了自己,难怪它们如此自信。”就在最近的2011年,这个行业部门发展是如此迅猛,以至于业界最成功的管理者——三一重工的创始人兼董事长梁稳根——一度成为中国首富,当时他的个人净资产达到了93亿美元。同年,三一重工报称的销售额为78亿美元。如今,梁稳根在福布斯中国富豪榜上已经下降到第14位,其个人净资产缩水至50亿美元,而总部位于北京的三一重工,其今年的销售额预期将下滑至67亿美元。更重要的是,该集团的净利润自2011 年以来已锐减四成,今年预计将下滑至8.12亿美元。

另外两家公司的情况也好不到哪去。总部在长沙的中联重科公布了上半年的净利润数据,显示较去年同期下降了近一半。总部在徐州的徐工集团曾在2011年3月创下最高股价,至今已经缩水75%。三家公司都拒绝就本文做出回应,它们的国内业务出现转机的前景并不光明。尽管去年设备产量已经减少三分之一,至28万台,但还是有一半卖不出去。目前正在使用的机械设备非常新,至少在2015年之前不需要更新换代。很多工程承包商是在急于销售的经销商开出极优惠条件下购买这些设备的,那些还没有拖欠贷款的买家还要数年时间才能付清货款。

中国的中央决策者为此遭到了很多的批评。他们“鼓励大规模投资,从而制造了一个危险的泡沫。所有制造商都对未来有着不切实际的高期望”,伦敦市场研究机构英国工程机械咨询有限公司(Off-HighwayResearch)在去年底发布的一份报告中这样写道。

但海外战略为什么失败了呢?情况看起来是,诸如中联重科、徐工和三一重工这样的公司,它们受益于中国自上而下式的经济增长和政府的慷慨,当暴露在全球竞争动态和规则之下时,它们还不具备成功的条件。中国实在是把它们宠坏了。“它们都是在计划经济下繁荣壮大起来。”摩根大通(JPMorgan)分析师安杜伊格南(AnnDuignan)说道,她是最接近这个行业的观察人士之一,“当所有的大订单一下子停下来,给这个行业造成的后果非常严重。”

在中国经济增长开始放缓时,上述三家公司都不约而同地将目光投向巴西市场。从那时起,三一重工已经斥资2亿美元在巴西建设制造工厂,并在该国吊车市场攫取到30%的份额。然而,尽管潜力巨大,面向巴西的销售也仅仅占到三一重工去年全球销售总额的2.2%,杨斯特表示,这个比例今年只取得很小的增长。

事实证明,进军巴西市场比这些公司预想的要难。首先,声誉好的经销商大多跟卡特彼勒(Caterpillar)和沃尔沃(Volvo)这些既有供应商签约合作,路易斯卡洛斯马特(LuizCarlosMatte)说道,他是分销商LinckMaquinas公司的高管。 “在这个行业中,良好的合作关系至关重要。”他如是说。而且,大型的复杂施工设备需要顶级的服务支持和充足的备用零配件,他又补充道。

当中国公司进入巴西市场,它们通常只能退而求其次,跟那些没有太多专业知识的经销商合作,后者销售大型机械设备是靠价格竞争。杨斯特说:“这些东西常常落得(卖不出去),停在某个偏僻的角落。”这些设备往往是针对中国的水坝和其他大型项目而设计,改用于商业性项目太过笨重。作为全球基础设施建设大国之一,人们仍然看好巴西的市场前景,但该国经济发展遭遇的困难越来越多,其中就包括去年夏天发生的骚乱。

另一种策略是直接收购海外公司,但这招同样不灵光。三一重工和徐工集团分别收购了德国老牌公司普茨迈斯特(Putzmeister)和施维英(Schwing),中联重科则完成了之前对意大利混凝土泵制造商Cifa的收购交易,这些事情都是去年发生的。买下现成的分销网络可以成为进入一个海外市场快速而有效的途径,但这些被收购的公司都是以欧美市场见长,而数年来那些地方的大型项目一直增长缓慢。现在打给施维英德国和美国公司的电话大多不会得到回复,据美国一家经销商称,该公司正处于“一种待命状态,正在等候来自中国的指示”。即便设备开始销售,比如三一重工面向巴西市场的普茨迈斯特产品线,其对公司全球利润的影响也微不足道。

三一重工夸耀其在美国建成一处价值6,000万美元的新工厂,但一位观察人士报告称,该工厂的闲置率似乎超过了70%,三一重工采取了强硬手段,该公司挖走了其主要美国竞争对手的总裁——这一战略可能已经适得其反,因为它引起了美国监管机构的猜疑,并招致受冒犯的马尼托瓦克公司(Manitowoc)提起两宗诉讼案。

即使在最好的年代,中国的重型装备可能也难以在发达国家打开销路。虽然建筑业经理极力驳斥,但中国产品质量参差不齐的名声在外。另外,如果不进行大幅度的改造,比如更换新载具以符合要求更高的排放标准,西方国家的环境和工业安全法规很有可能让中国设备无法在这些市场销售。

更糟糕的是,这些公司往往受制于一些令其无法适应市场的内部做法。拿就业水平来说吧,这三家公司都紧密地跟其所在区域的经济融合在一起,它们必须为成千上万的工人提供就业机会。所以,当生意难做的时候,这些公司裁员的幅度都不会超过几个百分点。

这一点并不奇怪:湖南省政府拥有中联重科27%的股份,而拥有徐工集团多数股份的也是中国政府。“在经济繁荣时期,政治关系帮助它们获得了非常非常多的大单,但这种关系是有代价的。”一位跟三家公司都存在合作关系的上海建筑师说,“这是一个注重社会秩序的的社会。在经济萧条的年份,大公司必须维持就业,为当地商业和官员提供支持。”

全球化也损害了这些公司管理现金流的能力。

在中国境内,像这样的大型企业通常不一定需要按时支付账单。根据加州大学伯克利分校(UniversityofCalifornia,Berkeley)助理教授诺姆约特曼(NoamYuchtman)称,它们利用政治关系来避免严重的后果。不过,如今设计制造重型设备需要来自全球范围内的先进组件。如果你不向一家西方公司——例如,先进印刷电路板的制造商——支付货款,它就会切断供应。对这家供应商来说,你只是另一个客户而已。

中国国内市场有一部分正在开始得到改善。跨国建筑设计事务所杰斯勒公司(Gensler)驻上海的董事总经理丹瓦尼(DanWiney)报称,中国目前正在进行施工建设的面积达到3,500万平方英尺,但他同时指出,这些全都是住宅和商业项目,无法吸纳繁荣期遗留下来的数千台笨重闲置设备。

热门推荐