2014年上半年工程机械行业评论观点简述:

2014年上半年除铁路投资外,工程机械下游其他主要领域投资整体呈一定下行,行业主要产品市场表现压力凸显,其中挖掘机和装载机需求自2013年有所改善后又重归下降态势,同时,中债资信对泵车、起重机及挖掘机等潜在信用风险相对较大的产品类型仍保持关注。

近期,行业内上市公司均陆续披露了2014年半年报,中债资信选取10家作为样本。从样本企业数据看,上半年企业营收及利润下滑压力进一步凸显,尤其是利润总额同比下降近半,在经济“新常态”下后续企稳挑战难度增大,同时,行业企业应收款项仍处高位,经营活动现金流仍呈净流出状态,而财务杠杆保持相对稳定,在手现金仍可一定程度抵御短期信用波动风险。

上半年,以中联重科为代表工程机械实力企业加速对外投资并购,意在通过转型升级实现多元化发展,预计后续仍将有其他实力企业进行该类动作,但短期内农业机械等新领域仍存在一定经营风险,外资品牌垄断地位较难撼动,后续效果需关注。此外,在行业景气度依旧低迷的背景下,业绩及经营活动现金流持续较差的常林股份,以及现金类资产对短期债务覆盖程度较低的河北宣工、厦工股份,短期周转及流动性压力突出,需重点关注。

2014年上半年除铁路投资外,工程机械下游其他主要领域投资整体下行,行业主要产品市场表现压力凸显,其中挖掘机和装载机需求自2013年有所改善后又重归下降态势,同时,中债资信对潜在信用风险相对较大的产品类型仍保持关注

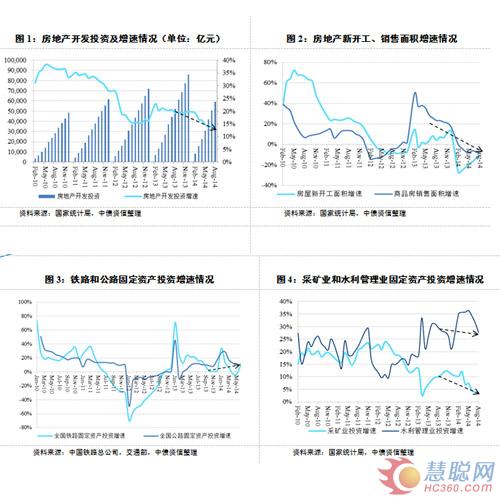

2014年以来国内宏观经济整体低位运行,上半年GDP及固定资产投资累计增速分别为7.42%和16.50%,均为近年来最低,中国经济增速步入换挡期。从工程机械行业紧密相关的下游领域来看,房地产投资方面,2014年1~8月全国共完成投资5.90万亿元,同比增长13.20%,为近年最低水平,相比2013年同期及全年分别下降6.1个百分点和6.6个百分点。同时,2014年1~8月商品房销售面积和房屋新开工面积同比增速分别为-8.3%和-10.5%,相比2013年同期及全年下滑明显,领先指标的弱化将拖累未来短期房地产投资,预计下半年房地产投资仍有进一步放缓的可能,混凝土机械及起重机(尤其是塔式起重机)等工程机械产品仍将面临需求压力。铁路和公路投资方面,2013年国家铁路完成固定资产投资6,638亿元,同比增长5.20%,2014年上半年全国铁路完成投资2,352亿元,同比增长8.93%,增速有所上升,随着国家几度上调投资目标(最新目标上调至8,000亿元,预计实际投资额有望接近历史最高水平),后续铁路投资空间相对较大。而公路投资来看,2014年上半年累计投资增速10.9%,相比过去亦有一定下降,从规划来看,后续投资空间相对有限。水利建设方面,2014年1月水利部印发了《水利部关于深化水利改革的指导意见》,提出到2020年在重要领域和关键环节改革上取得决定性成果,但2013年全年共完成水利投资4,397亿元,同比增速放缓至2.18%,从水利管理业来看,2014年1~8月投资增速亦略有下降,预计未来两年水利投资整体将保持相对稳定的规模水平。采矿业投资方面,2014年1~8月固定资产投资同比增长3.9%,相比2013年同期10%的增速水平继续小幅下探,未来短期或仍将形成对装载机等工程机械产品的一定的负面影响。

工程机械趋势分析

综合以上领域,2014年上半年除铁路投资外,其他领域如房地产、公路市政等投资领域均同比呈现一定程度的放缓,在中国经济步入换挡期的背景下,未来主要领域投资或将呈“新常态”,展望中短期,其对工程机械产品的需求拉动仍将乏力。

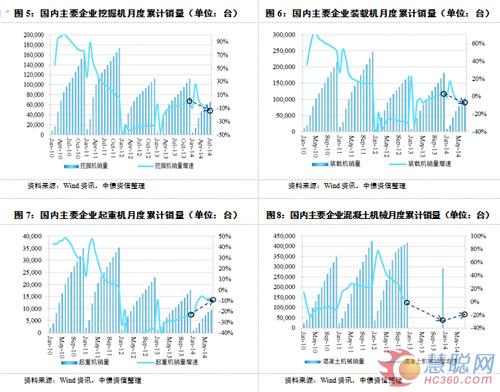

分产品来看,挖掘机和装载机市场表现依旧趋同,作为需求量相对较大的土方机械,二者自调整期以来整体表现相对好于起重机和混凝土机械等产品,其中2013年二者累计销量增幅分别为-0.38%和4.50%,表现相对较好。而从2014年上半年来看,1~7月挖掘机和装载机销量增速分别回落至-12.60%和-7.45%,同比来看,相比2013年1~7月分别-7.89%和-3.37%的增速亦有下滑,产品需求压力仍较凸显。从二者比较来看,尽管挖掘机未来将逐步实现对装载机需求空间的填补,长期趋势可期,但短期来看,受产品价格及二手需求等市场因素影响,二者替代效应仍很弱,2014年1~7月及2013年全年,挖掘机与装载机销量比例分别为0.63倍和0.62倍,相比之前甚至有所降低(2011年销量比例为0.70倍),预计未来中短期内挖掘机产品的替代需求仍将保持相对较小,产能过剩(预计社会总产能达40余万台)及存量消化仍将是其面临的主要问题。起重机方面,2014年1~7月产品累计销量增速为-8.62%,相比2013年全年及2013年1~7月分别-22.36%和-28.78%的销量增速均有上升,但中债资信将其主要原因归于前期的较低基数,从下行通道以来销量下滑程度来看,2014年1~7月销量相比2012年同期降幅仍高达近35%,相比挖掘机、装载机(二者同期分别下滑19.49%和10.57%)幅度较大,预计未来中短期内仍有压力。受行业景气度下滑滞后影响,2014年上半年混凝土机械产品的市场表现仍总体低迷,自销量增速由2012年-2.00%降至2013年-30%左右后,2014年1~7月销量进一步下滑20%左右,前期透支需求空间填补进程仍在继续,未来中短期改善难度仍较大。

工程机械趋势分析

综合以上主要产品,2014年上半年工程机械行业产品销量仍呈一定跌幅,其中,2013年全年及2014年1季度略有改善的挖掘机及装载机产品在二季度重归下降态势,整体表现出旺季不旺,预计在下半年压力更为凸显。混凝土机械中的泵车、起重机以及挖掘机产品价格相对较高,前期信用销售规模相对较大,社会存量设备相对较多,投资对产品新增需求拉动作用有限,同时,考虑未来新增销售仍将在一定程度借助信用方式,中债资信认为三者仍为潜在信用风险相对较高的产品。

2014年上半年工程机械行业企业营收及利润下滑压力进一步凸显,应收款项仍处高位,经营活动现金流出规模有所扩大,而财务杠杆保持相对稳定,在手现金仍可一定程度抵御短期信用波动风险

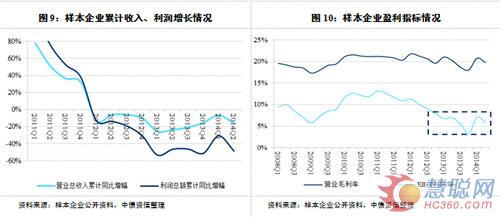

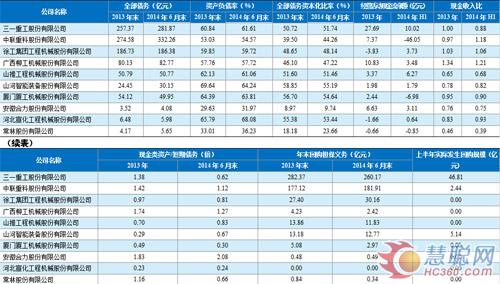

本文选取10家典型工程机械上市公司作为研究样本。受规模较大的三一重工、中联重科等企业影响,2014年上半年行业整体业绩仍压力凸显。上半年行业样本企业分别实现营业收入和利润总额651.14亿元和44.30亿元,相比去年同期仍分别下降15.99%和48.41%,其中利润跌幅仍很大,仅相当于去年同期实现利润规模的一半左右。考虑到下半年为工程机械行业淡季,企业收入及利润表现堪忧,若企业在年底进行集中收款并进行坏账损失确认,则不排除出现类似2013年四季度单季亏损的状态。盈利能力方面,2014年上半年样本企业平均营业毛利率和EBIT利润率均下降1个百分点至19.76%和5.85%,但从规模影响较大的三一重工及中联重科来看,二者营业毛利率均仅下降约3个百分点,但EBIT利润率则下滑6~9个百分点,从而反映出业绩不佳的背景下企业费用规模的增大。整体来看,行业企业业绩压力持续加大,盈利能力进一步下滑,预计未来营收、利润止跌回升仍需一定时间。

图示

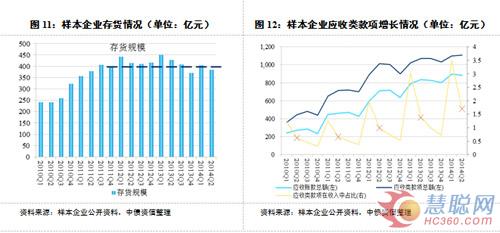

2014年6月末工程机械行业样本企业存货规模为384.18亿元,自2013年末之后再次降至400亿元以下,库存压力实现一定去化。此外,2014年6月末样本企业固定资产与在建工程资产总额为445亿元左右,相比2013年末的约447亿元规模水平变动不大,产能扩张进程一定程度得以遏制。在行业仍处下行通道的背景下,预计未来中短期内企业仍将侧重去库存,项目投资将回归理性。

2014年以来样本企业应收账款和应收类款项总额的增长均有一定放缓,6月末二者同比增速分别降至6.04%和3.73%,但总体来看,应收类款项仍处高位,在行业收入继续下滑的情况下,样本企业应收款项周转继续变慢(即应收类款项在同期累计收入中占比持续上升)。此外,工程机械行业新增信用风险敞口规模继续收缩,样本企业回购担保余额由2012年末565.61亿元的高位降至2013年末524.56亿元后,2014年6月末进一步降至503.06亿元,但从或有债务的实际发生情况来看,2014年上半年实际发生回购担保11.11亿元,约为2013年全年的一半水平,若再考虑中联重科实际支付的保理回购款由2013年的7.37亿元大幅升至2014年上半年的23.53亿元,工程机械行业终端客户整体违约风险仍有一定上升。

图示

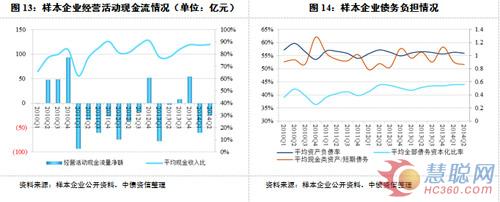

现金流方面,由于收入规模持续缩减而现金回流存在信用滞后,2014年上半年样本企业现金收入比为87.91%,指标同比有所上升,但从经营活动现金流净额来看,2014年上半年净流出24.85亿元,相比去年同期流出规模有所增大,主要由应收款项持续增长及费用控制难度加大所致,未来短期内工程机械企业经营获现能力仍存在一定压力。

图示

债务负担方面,近年来企业经营获现能力不甚乐观,且部分企业加大对外投资并购,从而导致样本企业债务规模继续有所上升,其已由2013年末的942.33亿元升至2014年6月末的1,029.86亿元,而财务杠杆来看,6月末企业资产负债率和全部债务资本化比率分别为55.90%和43.95%,整体波动幅度不大,仍相对低于其他行业平均水平,预计未来中短期内大幅上升的概率不大。偿债指标方面,相对紧张的经营活动现金流对行业债务的覆盖仍较弱,在手现金规模虽有缩减,但对短期债务的覆盖仍达0.86倍左右,可一定程度抵御行业短期波动性信用风险。

未来工程机械实力企业或将加大投资并购,后续效果需关注;同时,中债资信对业绩较差、现金流紧张及在手现金资产对债务覆盖较差的部分企业保持重点关注

2014年以来,中联重科作为工程机械行业实力企业代表,其对外投资并购进程加速,2014年4月、8月先后并购德国M-TEC、荷兰REXTAR和奇瑞重工,在增强干混砂浆设备实力的同时先后拓深至升降机及农业机械领域。尤其在发展空间较大且国家补贴较多的农业机械领域,其目前以外资品牌为主,中联重科通过收购奇瑞重工加速进入该领域,意在进行转型升级实现多元化发展,预计同样有此意图的其他实力企业未来或亦将有此类动作。然而,短期内外资品牌农业机械的垄断地位较难撼动,后续经营效果仍需关注。

从个体企业业绩表现来看,2014年上半年仅常林股份一家为亏损,纵观其过去表现,自2013年以来各季度均未赢利,主要原因即较依赖装载机单一产品,市场竞争力及多元化风险分散能力相对较弱,未来经营风险较大。而2013年较大幅亏损的厦工股份(2013年利润总额为-6.97亿元)在2014年上半年录得利润0.11亿元,相比去年同期-0.58亿元的水平有所好转,由于上年亏损部分原因在于坏账损失的计提增加,在其集中释放后短期内业绩或将同比有所改善;现金流方面,2014年上半年中联重科、厦工股份及常林股份经营活动净现金流分别为-46.05亿元、-6.98亿元和-0.85亿元,其中常林股份近年来各季度现金流表现均为净流出状态,其整体较紧张的现金流将对企业短期周转形成较大压力;此外,以现金类资产/短期债务指标衡量来看,2014年6月末河北宣工和厦工股份分别仅为0.24倍和0.30倍,在手现金对短期债务的流动性支持较弱,未来周转压力更为突出。

附件:

续表一

续表二

续表三

热门推荐