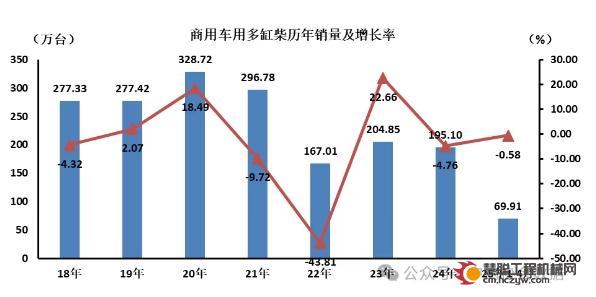

国内市场概况

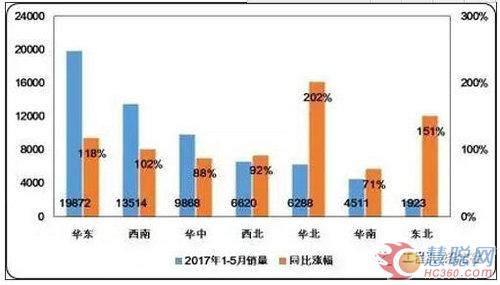

2017年1-5月国内挖掘机械市场销量62596台,同比涨幅108.5%。1-5月不同地区挖掘机械销量和同比变化情况分别见图1和图2。西部地区销量大幅领先东部、中部,但涨幅略低于中东部。华东、西南和华中地区占据国内主要市场。华北、东北地区复苏明显。钢铁、煤矿等行业的复苏、京津冀一体化战略深化落实和雄安新区建设规划给华北地区挖掘机械市场带来利好。

图12017年1-5月不同地区挖掘机械销量和同比变化情况1

图22017年1-5月不同地区挖掘机械销量和同比变化情况2

国内市场品牌格局

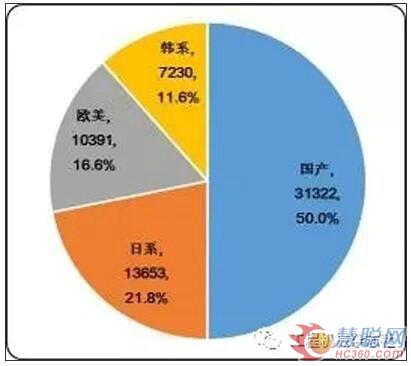

2017年1-5月国内挖掘机械市场品牌格局见图3,1-5月国内、日系、欧美和韩系企业销量分别为31322、13653、10391和7230台,市场占有率分别为50.0%、21.8%、16.6%和11.6%。

图32017年1-5月国内挖掘机械市场品牌格局

近一年国内挖掘机械市场品牌格局变化情况,国产品牌占据主要市场,日系、欧美、韩系品牌市场占有率依次降低。国产品牌更多占据小挖市场,未来几个月,随着小挖、中挖市场占有率的此消彼长,国产品牌的市场份额未来几个月可能持续微弱下滑。

国内市场产品结构

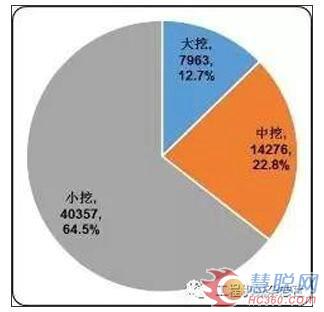

2017年1-5月国内挖掘机械市场产品结构见图4。其中大挖、中挖、小挖销量分别为7963、14276和40357台,市场份额分别为12.7%、22.8%和64.5%。2017年1-5月国内挖掘机械市场不同规格产品销售变化情况见图5,大挖、中挖、小挖销量同比分别增加4923、8211、19444台,同比涨幅分别达到162%、135%、93%。

图42017年1-5月国内挖掘机械市场产品结构

图52017年1-5月国内挖掘机械市场不同规格产品销售变化情况

近一年国内挖掘机械市场产品结构变化情况,小挖市场占有率出现季节性下滑,中挖市场占有率有一定回升,大挖市场占有率基本稳定。

国内市场集中度

2017年1-5月国内市场集中度CR4=52.3%,CR8=76.8%。环比1-4月(CR4=52.5%,CR8=77.2%)有所下滑,目前国内挖掘机械市场为高市场集中度行业。近期市场集中度有所下滑,说明随着市场复苏,行业竞争有所加剧。

国内市场分布

2017年1-5月国内挖掘机械市场不同省份销量和同比变化情况分别见图6和图7。江苏省销量超过5000台;安徽、山东、四川等省份销量超过4000台。东北、华北地区受市场反弹和基数较低等因素综合影响,涨幅明显高于其他地区,市场复苏明显。

综合销量和涨幅情况来看,江苏、安徽、河南、贵州和河北等省份的销量和涨幅均超过全国平均水平,未来市场前景最为看好。以内蒙古、山西等省份为代表的华北、东北地区涨势强劲,未来市场可能进一步向好。

图62017年1-5月国内挖掘机械市场各省份销量

图72017年1-5月国内挖掘机械市场各省份销量同比变化情况

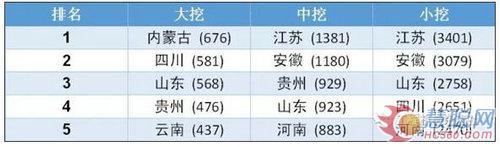

为进一步了解不同机型销量分布,列出2017年1-5月国内挖掘机械市场不同规格机型销量前五名省份及销量如表1。不同省份大挖、中挖和小挖销量分别如图8、图9和图10所示。

表12017年1-5月国内挖掘机械市场不同规格机型销量前五名省份及销量

图82017年1-5月国内挖掘机械市场各省份大挖销量

图92017年1-5月国内挖掘机械市场各省份中挖销量

图102017年1-5月国内挖掘机械市场各省份小挖销量

市场预测

2017年5月市场依然保持高速增长态势,高增速即与市场需求增长有关,也受到2016年上半年销量基数较低影响。此次增长受到宏观经济回暖、房地产投资增长、PPP项目落地、换新周期、产品库存周期等多因素叠加影响,随着客观市场环境的变化,未来行业高速增长态势难以长久持续。

随着房地产调控政策的进一步加强,未来房地产投资增幅大概率出现下滑,将影响挖掘机械市场未来发展。同时,挖掘机械出勤小时数也没有出现明显增长,说明此次市场增长更多来源于换新需求和市场信心的恢复。挖掘机械分会认为,目前挖掘机械销量与中国工程施工需求是相匹配的,高速增长更多原于2016年的低基数影响。

根据行业发展动态和历史规律,挖掘机械分会认为2017年上半年行业将保持增长趋势。但随着市场的回归理性和2016年下半年销售基数上升等因素综合影响,预计2017年下半年涨幅将有所回落,部分月份可能出现零增长甚至负增长。全年销售走势与2012年、2013年情况接近,2017年全年预计销售挖掘机械10~12万台,预计相比2016年增长超50%。

热门推荐