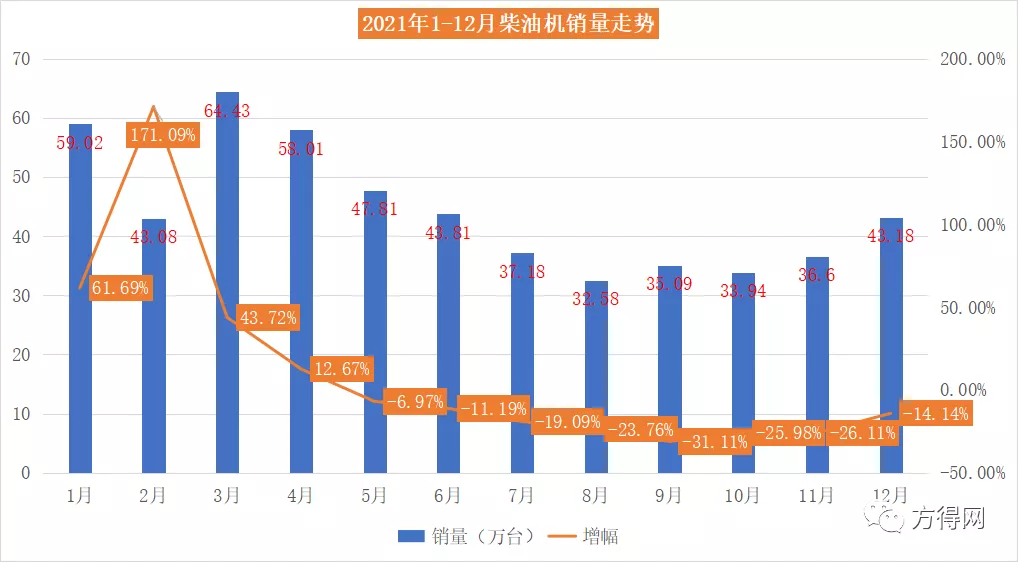

根据内燃机工业协会《中国内燃机工业销售月报》数据显示,2020年12月,多缸柴油机(以下简称柴油机)市场销量43.18万台,同比下降14.14%,这也是今年的7连降。2021年全年,柴油机市场累计销量532.86万台,同比微降0.39%,累计销量与去年仅差2.1万台。

2021年,受卡、客车市场连降的影响,柴油机市场也未能免俗。在此环境下,各家企业表现如何?企业排名有何变化?请看方得网带来的分析报道。

2021全年销量533万台 仅比去年差2.1万台

2021年12月,柴油机市场销量环比增长17.08%,同比受基数较高影响仍为下降,自5月起,卡车、客车的所有细分市场全线遭遇下滑,柴油机由“连增”切换至“连降”模式。

可以看出,2021年全年柴油机市场走势呈现V字型,1-4月为柴油机市场的连涨时态,在3月时达到顶峰,单月销量突破64万台,7-11月每个月销量则平稳在35万台左右,5、6、12月则超过43万台。这样的销量走势与商用车市场走势相同。

方得网分析认为,2021年12月销量环比微增,首先是因为2021年双11电、双12电商物流拉动整体卡车的市场需求,不少物流、运输用户选择提前购车。而同比下降的原因则是因为2020年12月为疫情恢复后的销售旺季,基数较高。其实12月,无论是卡车市场还是客车市场都无一例外的下滑,柴油机市场受影响下降也是情理之中。2021年一季度,各大卡、客车企业都在冲刺保生产开门红,加上年前、年后为商用车销售旺季,柴油机市场也水涨船高。5月后,卡车乃至客车市场都开启了连降模式,加上,2021年各种政策的出台和实施,如部分地区上牌难、路权、称重年检、轻卡蓝牌新规将落地、新能源重卡政策颁布等变化,都对柴油机市场起到了深远的影响。

纵观近四年12月份柴油机销量及增幅走势图可见,12月在历年都是销量相对较高的年份。12月份平均单月销量都在40万台左右,2020年12月份达到50.29万台,而2021年12月的销量放在历年看,是平均水准。

从各个细分市场来看,除商用车用外其他各分类用途的柴油机累计销量均为正增长。其中,商用车用增长-7.05 %,工程机械用增长12.64%,农业机械用用增长27.44%,船用增长19.69%,发电机组用增长30.24%,园林机械用增长18.35%,摩托车用增长11.29%,通机用增长31.39%。

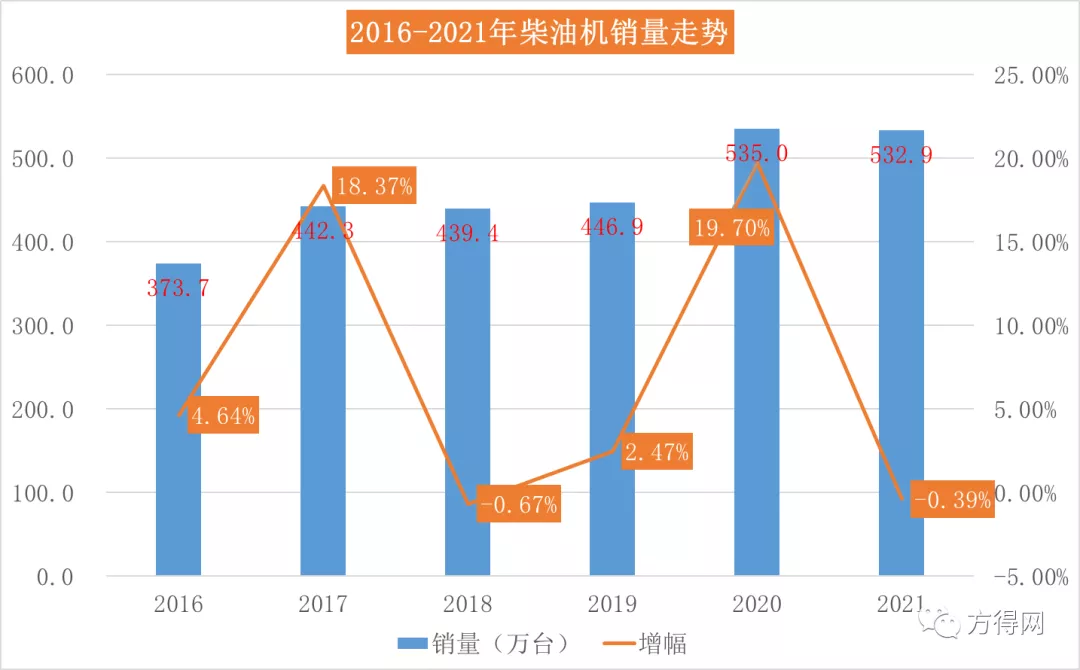

从累计销量看,在2016-2021年累计销量中,平均销量在440万台左右,2016年为最低位,全年销量373.7万台,2021年柴油机市场以2.1万台的差距同比微降,但这个销量在历年中也是十分高的水平。

潍柴近100万台 玉柴第二 全柴/上柴增幅两位数

从柴油机市场的竞争格局来看,2021年柴油机前五企业为潍柴、玉柴、云内、全柴和江铃,这与2020年销量前五名的企业有了不小的变化。2020年柴油机前五基本锁定在潍柴、云内、玉柴、解放、全柴这五家企业。2021年,玉柴重回第二,全柴、江铃上位前五。

从单月销量来看,2021年12月,柴油机市场前十企业中,六家企业同比下滑,四家企业实现了正增长。由于卡车市场下滑最为严重,导致装配卡车车型为主的柴油机企业如潍柴、云内、解放、康明斯等企业受到影响较为明显。玉柴单月销量5.45万台,登上月度销量第二。实现正增长的企业为潍柴、玉柴、安徽全柴和上柴股份,其中玉柴同比增长16.92%是单月行业增幅最高的企业。

从累计销量来看, 2021年柴油机行业仅有潍柴一家超过90万台,远超其他企业;破50万台的企业有玉柴一家,同比增长9.01%;云内动力累计销量49.56万台,全柴累计销量43.59万辆,同比增长24.36%,是前五企业中增幅最高的企业;30万台左右的企业有江铃、解放动力、新柴、福田康明斯四家,这四家中解放与江铃、新柴和福康之间差距较小;前十企业均已超过20万台量级。

从累计销量增幅来看,2021年前12月增幅超过行业增幅的企业有4家,其中上柴的增幅31.78%行业第一。

从企业份额占比来看,2021年,潍柴一骑绝尘,占据行业18.63%的份额,也是行业内唯一一家份额近20%的企业。份额超过10%的企业也仅有玉柴一家,同比去年增长0.92%,位居第二。云内、全柴份额为9.30%和8.18%。解放动力和江铃,新柴和福康差距较小,其他企业位次基本没有变化。全柴为份额增长最高的企业,份额增幅1.07%。

2021年,前十企业在行业内占比(78.34%)同比去年(79.15%)下降0.82%,同样,柴油机前五企业份额也相比去年下降,这意味着有新晋势力进入,抢夺了前十柴油机企业原有的份额。

商用车用柴油机累计下滑22.46% 玉柴/福康并列第三

2021年商用车用柴油机市场的下滑幅度则更为明显,这与商用车市场的起伏息息相关。

2021年5月后,随着商用车市场的遇冷,商用车多缸柴油机下滑更加明显。随着商用车受国六排放法规切换、“蓝牌轻卡”政策调整预期带来的消费观望以及行业红利不断减小等因素,产销同比依然呈现大幅下降。12月,商用车销量有所下降,同比下降20.1%。在商用车主要品种中,货车和客车产销依然呈较快下降。商用车柴油机市场迎来了27.92%的下滑,幅度相比上月扩大,同时,商用车柴油机累计销量在这个月同比下降22.46%,降幅继续扩大。

2021年12月,商用车柴油机市场前十企业中,仅有潍柴、全柴、上柴实现正增长。其他7家企业分别出现了不同程度的下滑,最大下滑幅度超过8成。

2021年,商用车用柴油机市场的排名有了很大变化。2020年12月,商用车用柴油机前五企业为潍柴、云内、江铃、解放和玉柴。而2021年,除了潍柴以64.57万台的销量领跑外,江铃跃居第二,玉柴与福康同登第三,云内和解放位居第四和第五。可以看出,潍柴以领先第二一倍的销量位居第一,第二至第六位企业之间争夺激烈,销量相差较小。

商用车柴油机市场超过60万台的仅有潍柴一家,江铃总销量34.01万台位居第二。而30万左右的企业则有福康、玉柴、云内、解放四家,这几家销量差距非常小,竞争激烈。

从份额来看,销量前十的为潍柴、江铃、玉柴、福康、云内、解放动力、全柴、上柴、东康、江淮,其前十名销量占总销量89.48%;潍柴在商用车用多缸柴油机市场份额中领先,占比21.76%,其后依次为江铃11.46%、玉柴9.85%、福康9.85%、云内9.17%、解放动力8.85%、全柴5.57%、上柴4.80%、东康4.64%、江淮3.53%。其中份额增幅最高的为上柴,同比增长1.7%。

2021年,商用车柴油机前五企业份额为62.09%,2020年前五份额为64.28%,同比下滑2.19%,而前十企业份额则高于2020年,说明不少新晋势力在争夺老牌柴油机企业的地盘。

2021年,商用车市场遇冷,政策变化频频,柴油机企业都表现如何?

2021年,潍柴在商用车用柴油机市场占据21.76%的份额,一路领先。2021年1月4日,潍柴集团2021年产销发动机105万台下线仪式举办。业绩得益于抢抓细分市场的战略布局,得益于对客户需求的精准理解。2021年潍柴全系列全领域发动机遍地开花。重卡用发动机市场占有率突破32%,轻型动力份额突破20%。国六市场,潍柴以25万台重、轻型动力产品销量位列行业第一。

2021年,江铃汽车以34.01万台,份额同比增长1.05%的增幅位列第二。这得益于江铃2021年在皮卡、SUV领域的销量增长,据数据来看,江铃汽车12月轻卡、皮卡销量环比分别增长13.60%、23.36%。SUV销量环比提升16.17%至5856辆,创2021年单月销量新高。2021年全年SUV销量共计5.35万辆,同比增加21.48%;轻客共计销售10.15万辆,同比增长9.16%,都为江铃发动机增添了助力。

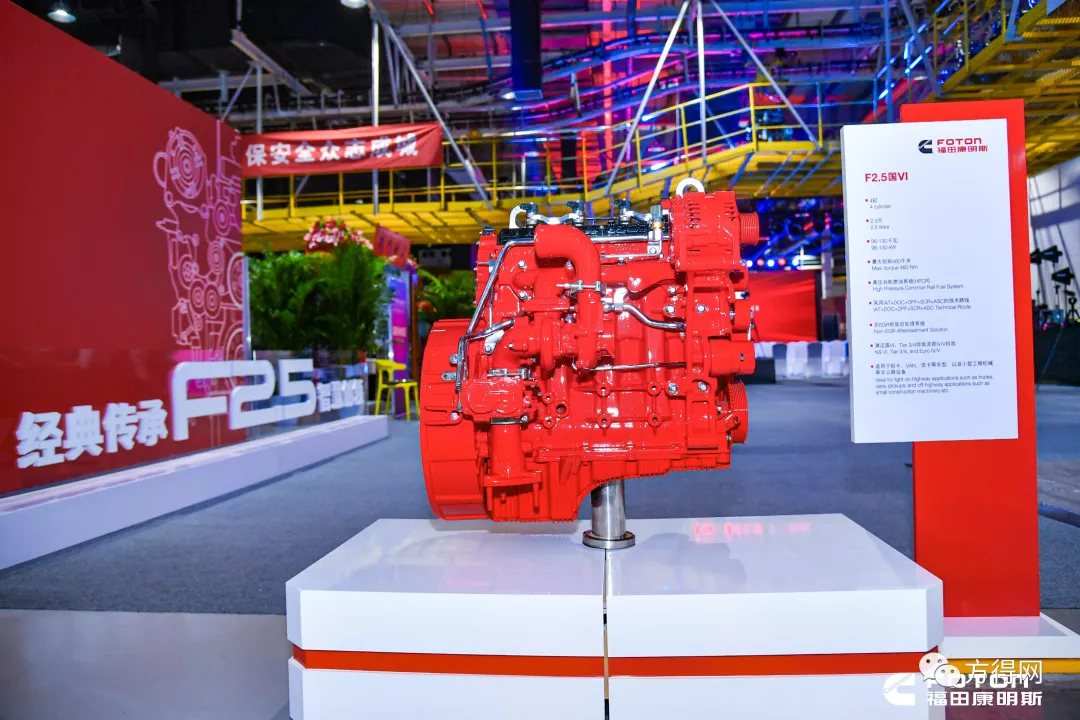

2021年,福田康明斯商用车柴油机销售29.23万台,份额占比9.85%,位列行业第三。福田康明斯在行业下行的压力下换挡加速,在商用车柴油机市场跃升第三实属不易。得益于得益于福田汽车的高销量为福田康明斯的销量打下了基础。在重卡市场,欧曼定位高端、舒适、智能,在福田康明斯A系列产品助力下,受到了客户的高度认可,表现出了强大的市场爆发力。在中轻卡市场,福田康明斯F系列有口皆碑。据北汽福田汽车股份有限公司2021年产销数据显示,2021年,福田中卡累计销售7.6万辆,同比增长57.19%。累计销售轻型客车4.3万辆,同比增长11.93%。加之轻卡41.6万辆的销量,福田康明斯在整个商用车市场装配量也在持续上升。

2021年玉柴以29.23万台的销量与福康并列第三。2021年12月28日,玉柴集团第1000万台发动机在玉柴重机生产线正式下线。2021年玉柴在市场开拓多方面取得突破,逆势增长,紧抓2021年商用车国六切换机遇。玉柴2021年国六销量达15万台,目前已累计向市场投放国六产品超22万台。玉柴在国六牵引车市场份额提升4%,稳居中重型载货车市场第一,担纲自卸车城建智能环保动力主力军,专用车社会动力份额超过20%;国六Y24、Y30同比增长150%,在轻卡领域取得突破进展,匹配皮卡行业头部客户首年突破1万台。大中客市场,玉柴预计全年销售发动机2.7万台,份额占比54%,稳居行业第一,其中,国六客车动力市场份额超80%。,玉柴通机动力销量16万台、同比增长32%,玉柴船电动力销量5.1万台、同比增长53%,均提前4年完成原定的2025年战略目标。

2021年,云内在商用车用柴油机市场以9.17%的份额位列第五。2021年,在高端动力市场,云内动力也逐步占得一席之地。截至2021年11月,德威系列产品保有量累计已突破130万台,成为高端轻卡动力市场的主流品牌。目前,云内动力德威DEV国六系列动力包括了D20、D25、D30、D40、D43、D45、_D47、D67、D90、D130等产品,其设计理念和技术源自德国FEV公司,发动机功率覆盖广泛,全面实现轻卡、中卡、轻客、皮卡、自卸、重卡等车型的全动力覆盖。2021年,云内一次装试合格率接近100%,千台故障率也大幅下降。

解放动力在2021年占商用车用柴油机份额为8.85%。针对2022年蓝牌法规落地,解放动力未雨绸缪,2021年12月17日发布了劲威2.5L“双子星”产品——CA4DD3和CA4DB2。在2.5L功率段推出了两款产品,满足于不同细分市场的需求。加之2021年,解放以总体销量近44万辆、中重卡销量近37万辆、23.5%份额的骄人业绩,继续勇夺十项行业第一,再创十项历史新高。都为解放动力的销量提供了助力。

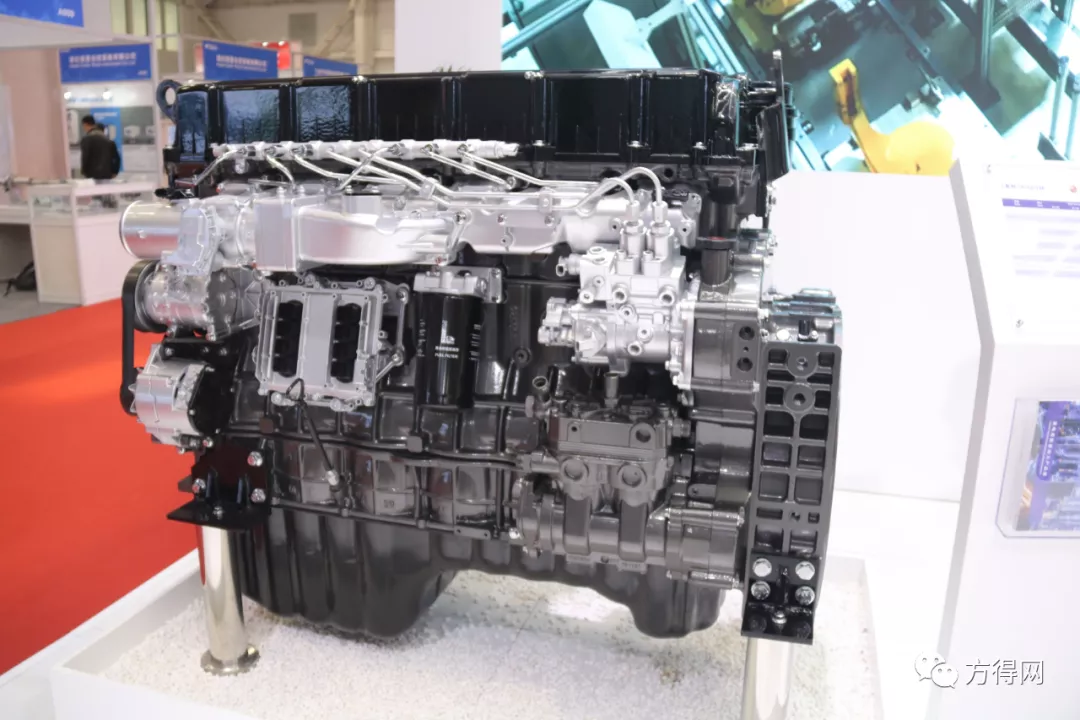

上柴作为2021年柴油机市场的一匹黑马,不仅是商用车柴油机市场增幅第一,份额增幅同样位列行业第一。据其企业数据显示,上柴2021预计完成发动机产销20.8万台,大大超过年初18万台销量目标,而且,同比预增长28%,远超行业2.3%的平均增幅。在重卡应用领域配套,上柴E系列发动机凭借轻量化、油耗低、动力强、可靠性高等优势,获得广大用户认可。其中,12E发动机、12ET天然气发动机和新推出的13E发动机,已成为高效物流的经济利器。在宽体轻客、皮卡、轻卡等应用领域上柴动力配套同比持续上涨。

2021年,在商用车各大细分市场中,虽经历了前高后低的市场波动,但总体水平均超过疫情前的市场销量。由此柴油机市场虽累计销量微降,但总体销量仍是近几年中的高位。

从竞争格局来看,商用车柴油机市场自主品牌柴油机企业崛起和集团军作战的优势,使得不少后发制人的柴油机企业跑出了“加速度”。特别是2022年新蓝牌法规的落地,将改变现有的柴油机竞争格局。可以看出不仅潍柴、云内、康明斯这些老牌柴油机企业,在2021年针对蓝牌法规推出了全新的2.5L轻型动力产品,欧康、江淮、上柴等新晋势力也都有其“对策”,并抓住了机遇,使得旗下产品获得了市场的认可,未来将是争夺份额的一匹黑马。

从前十企业份额在市场中的占比来看,前十企业对于行业的掌控力上升越来越大,且第一名潍柴与后几名的差距越来越大。

2022年柴油机企业的发展不仅在于行业是否上涨,更在于如何保住自身优势和抢占竞品地盘。谁能在2022年这个各家都“不看好”的年份突围?值得期待。

热门推荐