核心要点:

1 月挖掘机销量降幅有所收窄,开工小时数维持平稳据工程机械协会数据,2022 年1 月我国挖掘机总销量为15,607 台,同比减少20.4%。其中,国内销量8,282 台,同比减少48.3%;出口7,325 台,同比增长104.9%。受春节因素影响,1 月小松中国挖掘机开工小时数为71.30,同比下滑-35.0%,处于近五年同期最低水平。

国内方面,受去年同期高基数影响,1 月国内挖机销量同比略有下滑。而出口则维持高增长,占当月总销量比重已提升至46.9%,带动挖机总销量增速进一步收窄。未来,随国内销量高基数影响逐渐减弱,叠加下游需求逐渐企稳,我国挖机销量增速降幅有望进一步收窄。

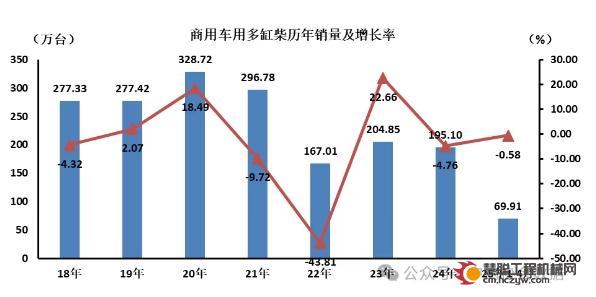

其他工程机械销量增速表现不一,行业景气可能将逐渐分化其他工程机械方面。2022 年1 月,装载机销量8,857 台,同比减少21.2%。

汽车起重机销量1,550 台,同比下降57.7%。塔式起重机销量1,423 台。叉车销量8.32 万台,同比增长11.7%。高空作业平台销量8,530 台,同比增长70.7%。受下游细分领域需求分化影响,装载机、汽车起重机等工程机械销量仍较弱。而高空作业平台、叉车等工程机械则受益于出口量高增长而整体表现较好。

专项债发行节奏持续加快,房地产行业各项指标持续走弱基建方面,2021 年12 月我国基建投资(不含电力)累计增长0.4%,增速持续下降。全年新增专项债发行规模约3.58 万亿元,同比下降0.5%。

地产方面,2021 年全年我国土地购置面积累计下降15.5%,商品房销售额累计增长4.8%,投资完成额累计增长4.4%,新开工面积累计下降11.4%。虽政策层面已逐渐企稳并有所放宽,但传导至基本面仍需一定时间,房地产各项指标仍呈走弱趋势。

投资建议

始于2016 年初的本轮工程机械行业景气周期,主要驱动力既有基建、地产等传统下游领域的复苏,也有人工替代、设备更新以及出口增加等其他因素。

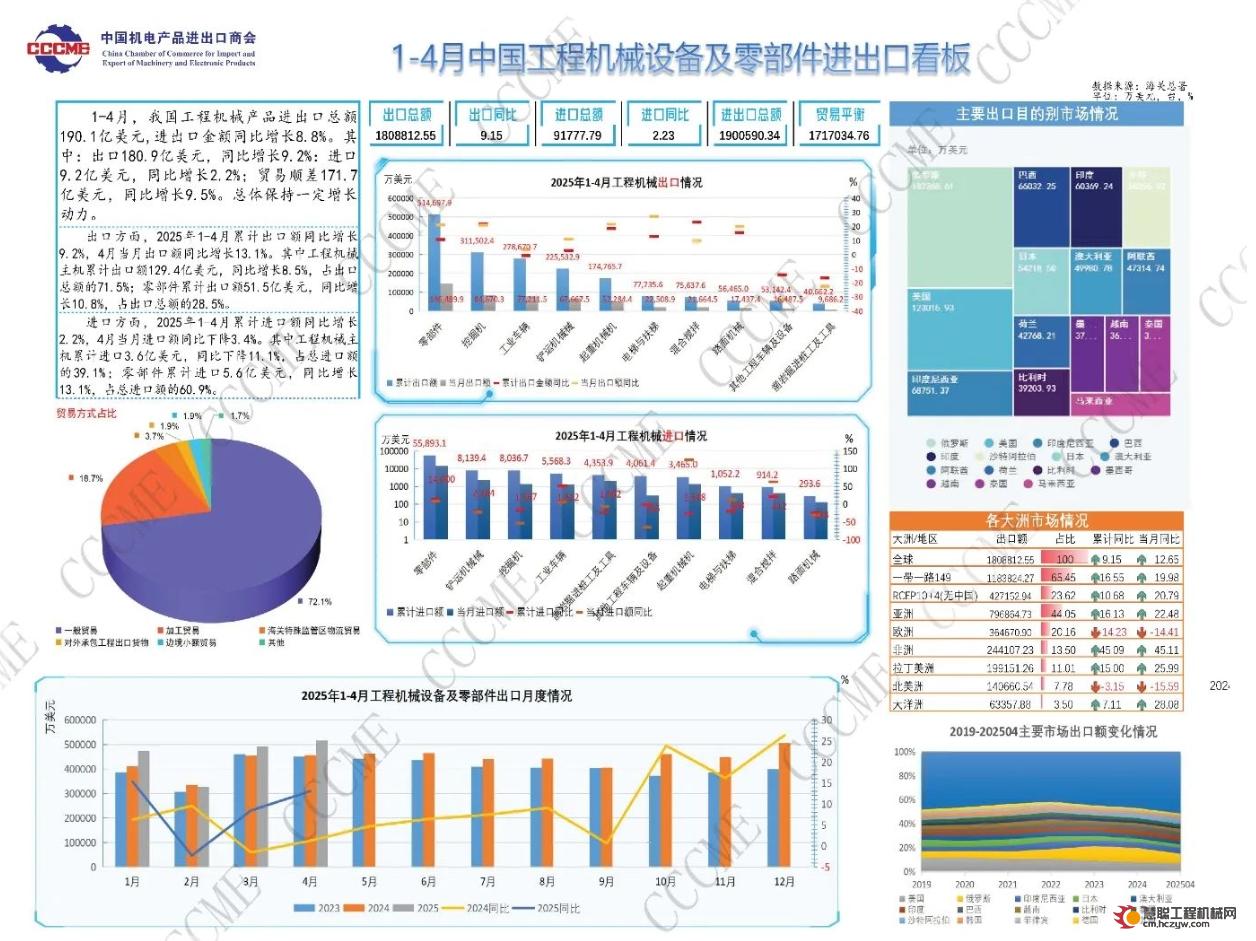

展望未来,基建投资增速有望在逆周期调节下逐渐企稳回升,而房地产行业虽政策层面已逐渐企稳,但传导至行业层面仍需一定时间。此外,国内更新高峰结束也将导致更新需求逐渐回落。因此,国内需求的企稳回升可能仍需一定时间。与此同时,出口则受益于我国企业竞争力的持续增强以及国际化布局的加快,预计将维持稳定增长,成为需求重要支撑。因此,我们预计未来工程机械行业需求将逐渐回落至正常水平,维持行业“增持”评级。

风险提示

基建、房地产需求超预期。工程机械出口超预期。

热门推荐