点评

21年全年收入、业绩双增长,22年Q1承压。公司2021年全年实现收入93.09亿元,同比增长18.51%,归母净利润26.94亿元,同比增长19.51%。分业务看,1)挖机油缸产品收入约35亿元,同比增长12%,销售量85.53 万只,同比增长21.13%;2)非标油缸产品收入约17亿元,同比增长24%,销售量16.84 万只,同比增长36.23%,其中起重系列类及新能源类非标油缸表现亮眼,全年实现收入分别同比增长了57.94%和 88.84%;3)液压泵阀产品收入约32亿元,同比增长38%,挖机市场份额进一步提升,马达和非挖领域也在持续放量。公司2022年Q1营收、业绩均下滑,主要系去年同期高基数叠加今年3月份受疫情影响严重等原因所致。

全球化加速布局,从进口替代走向装备全球。公司不仅在国内实现了进口产品替代,并远销欧美、日本等发达国家和地区,积累了一批行业优质客户,2021年公司海外收入12.35亿元,同比提升33.37%。未来随着海外客户拓展以及产能逐步释放,公司在全球液压行业市场份额将持续增长。

公司紧跟行业趋势,积极布局电动化产品。在“双碳”目标的大背景下,工程机械电动化已是大势所趋,现主流主机厂均已布局电动化设备,公司作为核心零部件企业,正积极开发产品以应对工程机械行业的电动化趋势。此前,公司发布定增,将大力布局电动缸等新产品,进一步打开新的增长空间。

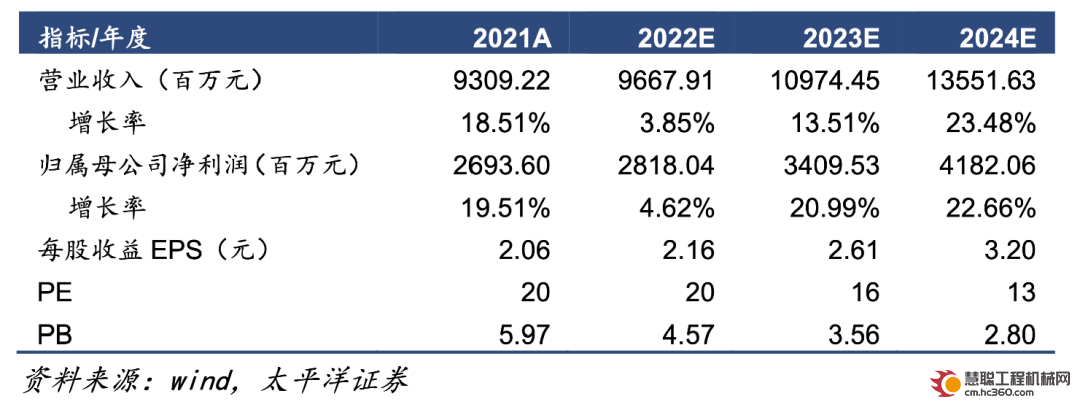

盈利性预测与估值

预计2022年-2024年公司营业收入分别为96.68亿元、109.74亿元、135.52亿元,归母净利润分别为28.18亿元、34.10亿元和41.82亿元,对应EPS分别为2.16元、2.61元和3.20元,维持“买入”评级。

风险提示

国内挖机行业大幅下滑,新品开发不及预期等。

热门推荐