【东吴机械】周尔双13915521100/朱贝贝/黄瑞连/罗悦18502542232/刘晓旭/王好尚/李文意/韦译捷18859277905

投资评级:增持(维持)

投资要点

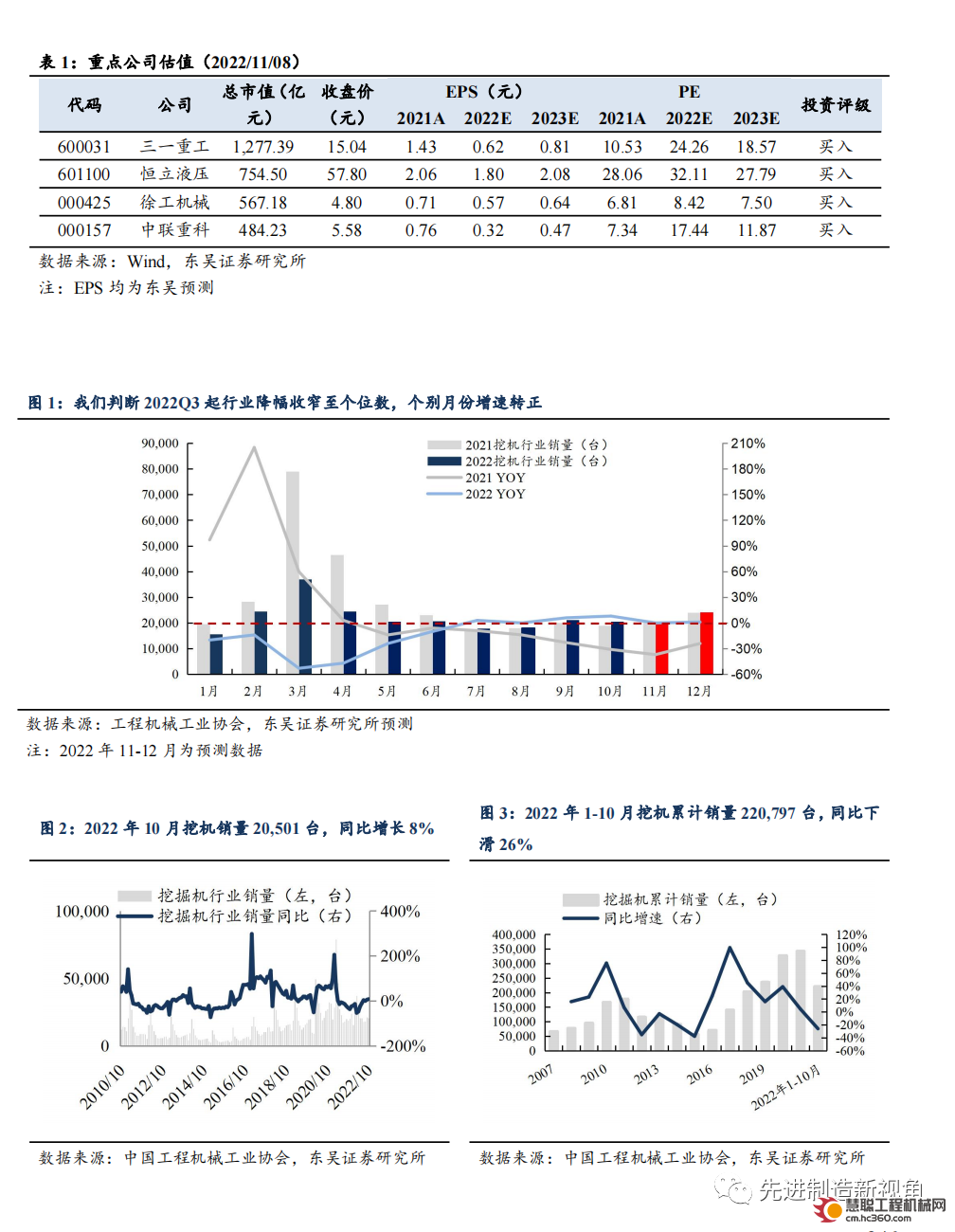

1 10月挖机销量同比+8%,国内降幅收窄出口亮眼

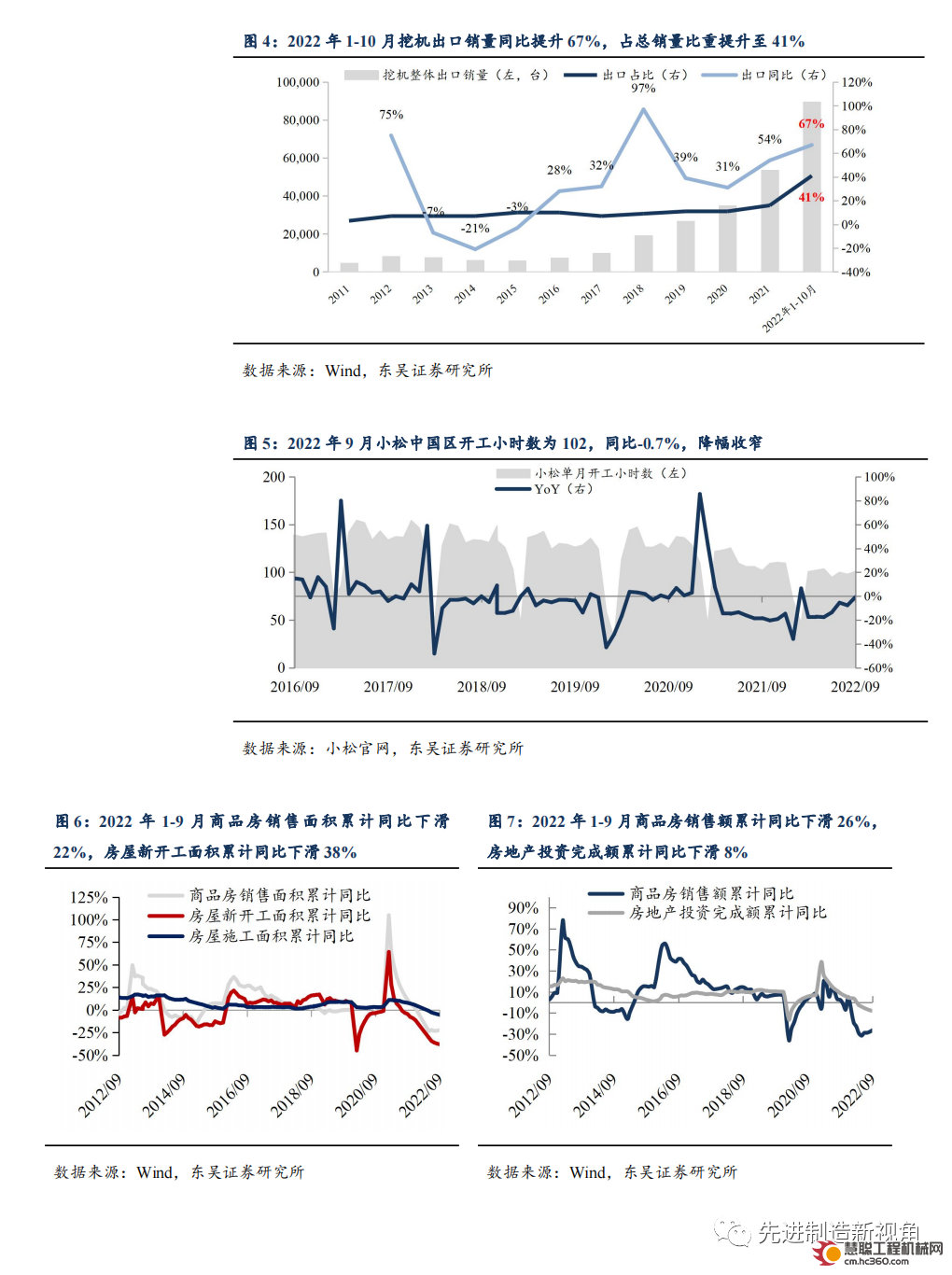

2022年10月挖机行业销量20,501台,同比增长8%,低于此前CME预测值13%。其中,国内市场销量11,350台,同比下降10%,降幅好于CME此前预期(-13%),环比提升8%,销量边际改善。单月出口销量9,151台,同比增长44%,占总销量比重维持45%高水平。10月行业销量延续转正趋势,主要系(1)2022年12月国四标准切换,主机厂清国三库存,且国四设备价格更高,用户提前购机,(2)国产厂商全球化逻辑兑现,出口持续强劲。2022年1-10月挖机行业累计销量220,797台,同比下降26%。其中,国内市场销量131,344台,同比下降46%;出口销量89,453台,同比增长67%,占总销量比重提升至41%。随着基数下降,行业增速有望维持正增长,国际化成为后续一大亮点。

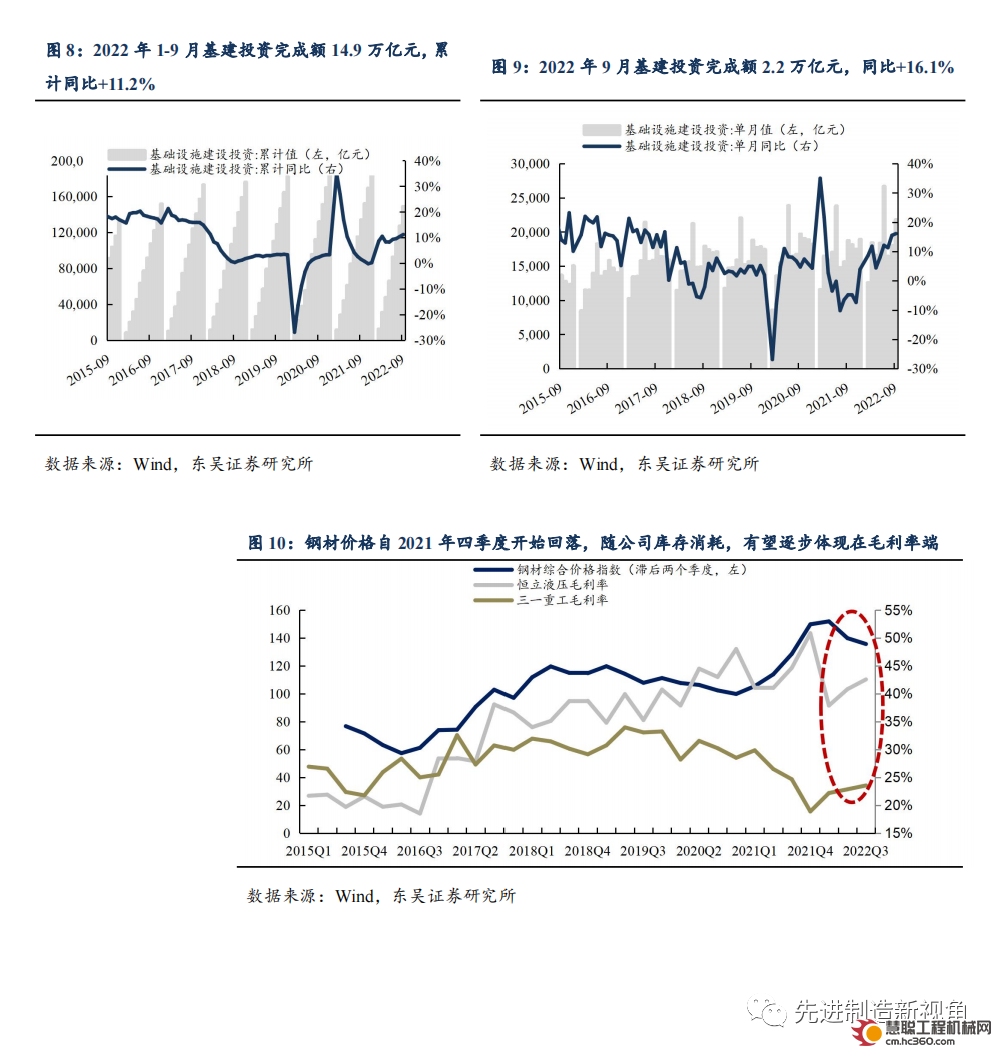

2 基建投资回升、地产政策边际宽松,行业有望迎来回暖

从下游景气度看,基建投资延续增长趋势,地产端投资没有明显改善:(1)2022年1-9月商品房销售面积累计同比下滑22%,房屋新开工面积累计同比下滑38%,对行业下游需求影响较大。今年以来地产政策持续宽松,分别从合理住房需求、扩大土地项目盈利着手,地产政策边际宽松有望带动行业回暖。(2)2022年1-9月基建投资完成额14.9万亿元,累计同比提升11%,单9月基建投资完成额2.2万亿元,同比提升16%,在稳增长政策推动下,连续4个月增速超10%。随基建项目落地,下游迎开工旺季,9月小松中国区开工小时数为102,同比-0.7%,降幅明显收窄。展望未来,随着稳增长政策持续推进,下游需求企稳回升,行业增速有望回暖。

3 国际化、电动化大幅拉平周期、重塑全球行业格局

海外工程机械市场周期波动远低于行业,2021年至今疫情影响减弱背景下,行业增速由负转正,迎来超补偿反弹机会。2022年前三季度,海外工程机械龙头卡特彼勒、小松集团收入增长分别为15%、22%,单三季度分别增长21%、33%,业绩反弹明显。国内工程机械龙头产品质量已处于国际第一梯队,并且具有显著性价比,出口增长远高于海外市场,有望大幅拉平本轮周期。工程机械产品较乘用车更讲究经济性,随着电动化产品制造成本下降,渗透率有望呈现加速提升趋势。目前工程机械电动产品售价约为传统产品两倍,全生命周期成本优势明显,未来电动化产品成本有望继续向下。随着电动产品成本曲线下降,渗透率提升,大力投资电动化技术的国内龙头企业有望挤占中小品牌份额,在全球市场迎来弯道超车机会。

投资建议

推荐【三一重工】中国最具全球竞争力的高端制造龙头之一,看好国际化及电动化进程中重塑全球格局机会。【中联重科】起重机+混凝土机械后周期龙头,新兴板块贡献新增长极,迎来价值重估。【徐工机械】起重机龙头,混改大幅释放业绩弹性。【恒立液压】国内高端液压件稀缺龙头,下游从挖机拓展至工业领域,打开第二增长曲线。

风险提示

基建及地产项目落地不及预期;行业周期波动;国际贸易争端加剧

热门推荐