各地项目集中开工,1月信贷开门红,调整长达两年的工程机械板块有望走出低谷。基于低估值和行业触底回升预期,有资金开始进场收集“低价”筹码,今日,包括恒立液压、徐工机械、三一重工、中联重科等机械“茅”创年内新高。

经历了2022年"冰河期"的工程机械行业,2023年初迎来开春后的暖风。各地项目集中开工,1月信贷开门红,调整长达两年的工程机械板块有望走出低谷。

行业人士认为,随着各地基建持续发力,地产行业“三支箭”落地,工程机械需求回暖预期开始强化。基于低估值和行业触底回升预期,有资金开始进场收集“低价”筹码,今日,包括恒立液压(601100.SH)、徐工机械(000425.SZ)、三一重工(600031.SH)、中联重科(000157.SZ)等机械“茅”创年内新高。

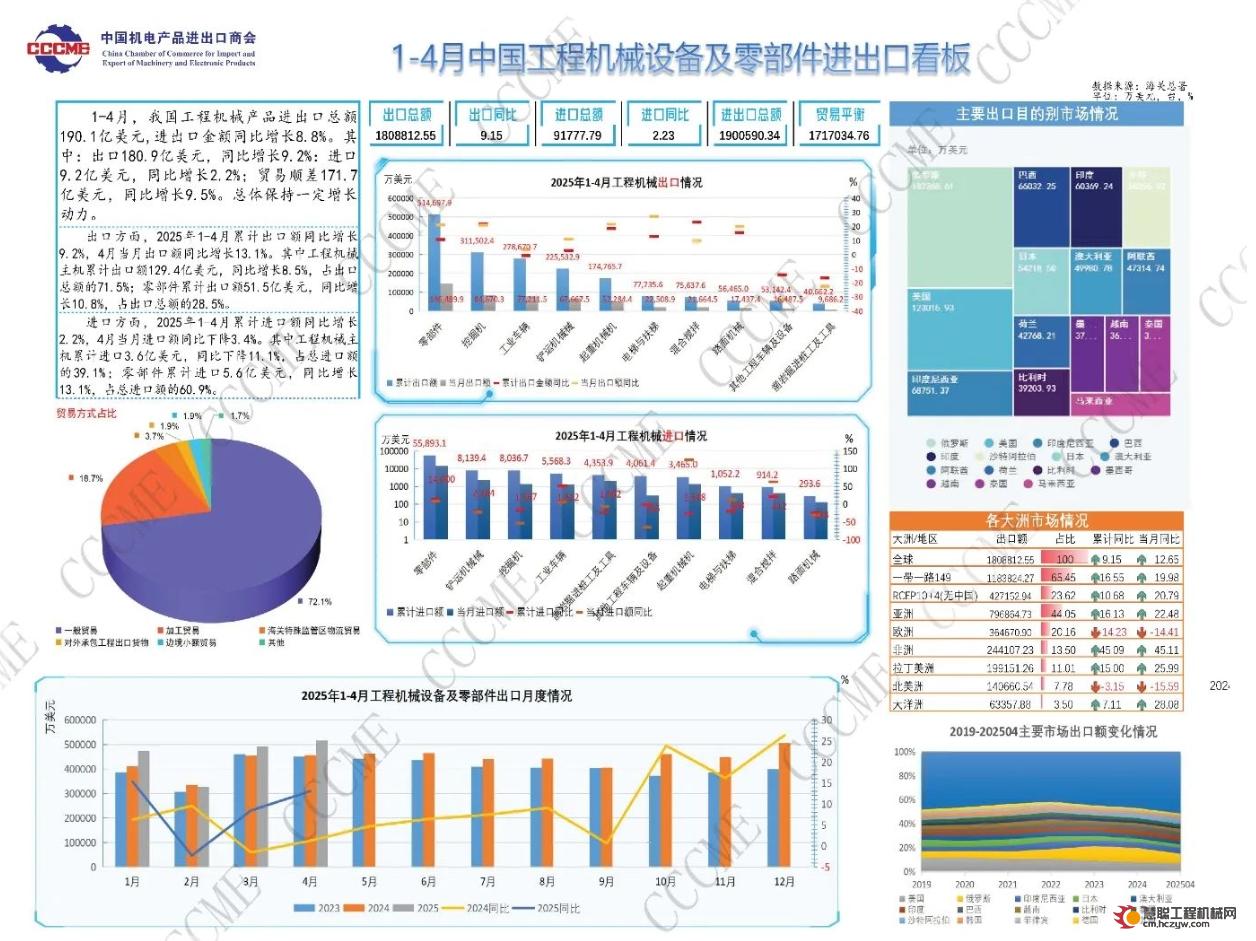

与多位机械产业链人士沟通获悉,1月发货量同比没有明显增加,但下游客户订单意愿有所增强,预计2月份订单将好于此前预期,3、4月份是传统销售旺季,海外销售将继续保持高增势头,国内需求端改善则主要基于基建的拉动效应与地产的边际改善。

(2月13日工程机械涨幅前十个股 数据来源:choice)

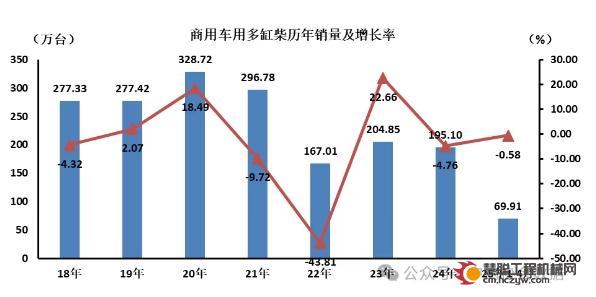

回首2022年,工程机械行业呈现前低后高,外需强于内需,但整体下行的态势。其中,挖掘机销量为261346台,同比下降23.8%,是自2016年以来我国挖掘机年销量增速首次转负。

数据背后折射出2022年工程机械行业盈利能力下滑。日前,多家机械“茅”披露了2022年业绩预告,业绩普遍大幅下滑。原因主要系国内工程机械行业处于下行调整期,叠加宏观经济增速放缓、工程有效开工率不足等因素影响,国内工程机械市场需求大幅减少,营业收入下降。

进入2023年,上述制约工程机械经营的不利因素是否已在悄然改变?

“信贷数据好于预期,工程机械板块一般都会有所反应。”长龄液压(605389.SH)证券部人士对以投资者身份致电的财联社记者表示,基建和房地产是工程机械行业主要的下游需求端,受政策面因素影响较大,市场预期今年基建和房地产需求将有所改善。

数据统计显示,1月新增信贷4.9万亿元,同比多增逾9200亿元。其中,企业端中长贷强势多增,政策支持是核心驱动,流向主要集中在基建和制造业。另外,今年1月,新增专项债发行继续前置,发行规模超过去年1月水平。

2023年1月初以来,全国多地投资计划密集亮相,重大项目建设掀起开工热潮。财联社记者获得的一份草根调研纪要显示,截至2月11日,多地基建、市政项目资金到位情况较好,业主对项目推进力度较大,对项目管理人员到岗时间、到岗率提出明确要求,复工率相对较高,部分房建项目受限于资金情况以及工期相对宽松,复工节奏较慢。分地区看,华东地区、华南地区工作人员、劳务到位率均较高,复工率较好。

“从工地项目实施到订购机器设备会有一个时间差。”恒立液压证券部人士对财联社记者表示,1月份订单同比变化不大,预计2月份会好一些,3月份由于去年基数比较高,具体数据还有待观察。另一家主机厂证券部人士也表示,订单是否放量,可能要到3月底、4月初才能更清晰。

“今年,一方面基建和房地产复苏对内需会有拉动作用;另一方面,对出口的预期比较好。”中联重科证券部人士表示。财联社记者梳理发现,今年春节过后,各工程机械制造商迎来“开门红”,三一重工、中联重科、柳工等领军企业近期纷纷启动批量订单交付。以中联重科为例,公司官微透露,中联重科工程起重机各园区正在加紧生产,其国内外订单迎来双增长,营销订单已经排到3月份。

中信建投高端制造吕娟团队分析称,海外市场是2023年工程机械业绩弹性的核心变量。随着基建的持续拉动与地产的边际改善,2023年国内市场下行幅度将收窄,预计同比下滑约10%,而海外市场有望实现30%以上增长。综合来看,2023年行业大概率实现正增长,而海外市场的产品均价、毛利率甚至净利率均已超国内市场,若中国企业在海外份额提升超预期,将实现更高弹性的业绩增长。

本文来自财联社

热门推荐