2024年10月,多家工程机械外资品牌陆续发布了2024年(财年)第三季度的业绩报告,头部工程机械外资企业营收或净利润均有不同程度的下滑。

/// CONSTRUCTION MACHINERY

本文约2600字,阅读时长约5分钟

在2024年的三季度财报中,卡特彼勒、小松、沃尔沃建筑设备和日立建机这四家头部外资企业呈现出不同的营收和利润变化趋势。

卡特彼勒在2024年第三季度营收下降了4%,净利润下降了11.8%,而前三季度营收下降了27.9%,净利润却增长了4.5%。

小松在2024年7-9月的财报中净销售额同比增长了9.2%,但营业利润和归母净利润分别下降了2.3%和8.1%。小松预测截止2025年3月31日的整个财年营业收入将下降5.6%。

沃尔沃建筑设备在2024年第三季度的净销售额下降了23%,设备净销售额同比下降了24%,而服务销售额同比增长了2%。

日立建机在2024财年半年期营收与2023年同期基本持平,但净利润下降了42.3%,第三季度营收下降了3.5%,净利润下降了67.4%。日立建机将2024财年内全球液压挖掘机的需求预测从7月份宣布的预测减少了7千台,约19.9万台(同比下降11%)。

图1 2023年3季度与2024年3季度营业收入对比(单位:亿美元)

总体来看,这些头部企业在全球经济波动和市场需求变化的影响下,营收和利润表现出了不同程度的波动。卡特彼勒和小松虽然面临营收下降的压力,但净利润仍有所增长,显示出一定的盈利韧性。沃尔沃建筑设备的设备销售额出现下滑,但服务销售额的增长为其带来了一定的市场支撑。日立建机则面临营收增长停滞和净利润大幅下降的双重挑战。

分地区看,全球工程机械市场呈现出明显的区域分化。北美和欧洲市场因需求下降、经销商库存变化和商业信心低迷而出现销售额下滑,而欧洲市场则因终端市场饱和而导致销售额减少。与此同时,拉丁美洲和亚太地区,尤其是中国市场,显示出增长势头,这部分得益于政府对房地产市场的刺激政策。非洲和中东市场也因矿业设备销售增加和日元贬值而有所增长。

北美

三季度,卡特彼勒北美地区营收为36.29亿美元,比2023年同期减少4.49亿美元,下降11%。主要受销量下降和经销商库存变化影响。

沃尔沃建筑设备在北美地区第三季度净销售额同比下降34.4%。前三季度,北美净销售额同比下降18%。北美市场下滑的主要原因是经销商库存减少和利率上升导致的终端客户需求有所下降。目前预测2024年北美市场整体将下降5%~15%。

三季度,小松在北美与2023年同期相比,租赁和能源相关领域的建筑设备需求有所下降,但基础设施开发的需求保持稳定。销售额与2023年同期相比上涨8.3%,主要是由于矿业设备销售增加以及日元贬值的影响。

从半年期(2024年4月1日-2024年9月30日)财报看,日立建机在北美的营收与上年同期相比下降了5.2%,这主要归因于挖掘机需求普遍减少以及高利率的影响。

拉美

卡特彼勒三季度在拉丁美洲地区营收为6.58亿美元,比2023年同期增加1.03亿美元,增长19%。主要得益于销量和经销商库存的增加。

在拉丁美洲尽管建筑设备需求放缓,但小松三季度销售额与2023年同期相比有所增加,主要原因是矿业设备销售增加,日元贬值和销售价格的提高。

欧洲

卡特彼勒EAME地区(欧洲、中东和非洲)三季度营收为11.50亿美元,比2023年同期减少2.01亿美元,下降15%。

沃尔沃建筑欧洲地区三季度营收同比下降25.14%,主要是由于商业信心低迷和终端市场的饱和。

小松三季度在欧洲销售额与2023年同期相比下降4.7%,在欧洲,由于能源价格持续高走,德国、英国和法国等主要市场对建筑设备的需求下降。

亚太

卡特彼勒亚太地区营收为8.75亿美元,比2023年同期减少1.22亿美元,下降12%。主要受销量下降和日元贬值影响。

沃尔沃建筑在亚洲同比下降6.91%,但在政府刺激房地产市场的政策推动下,第三季度中国市场增长了5%,且山东临工品牌的交付量有明显增加。印度、印度尼西亚和中东的市场有所增长,但除中国以外的亚洲地区同比下降7%。土耳其等市场也出现业绩下滑,部分原因是政府调整了基础设施投资。

虽然面临日元贬值的影响,但因为印尼对建筑和采矿设备的需求在过去三个月里有所增长,小松第三季度在亚洲(除中国和日本)的销售额只下降了2.4%。尽管经济活动停滞不前,尤其是由于房地产市场状况低迷,但在需求增长的支持下,中国第三季度销售额较上年同期增长29.4%。

非洲和中东

沃尔沃建筑在非洲和大洋洲三季度营收同比下降19.72%。

小松在大洋洲,尽管建筑设备需求下降,但销售额与2023年同期相比上涨了32.8%,这得益于矿业设备销售额的增加以及零部件和服务收入的增加,以及日元贬值。在中东,尽管沙特阿拉伯的建筑设备需求下降,但销售额与2023年同期相比增加了13.6%,主要是由于该地区其他国家的项目。在非洲,销售额与2023年同期相比增加了9.6%,得益于南非地区矿业设备销售增加以及日元贬值。

从半年期(2024年4月1日-2024年9月 30日)财报看,日立建机在非洲的表现亮眼,营业收入与2023年同期相比增加了42%。

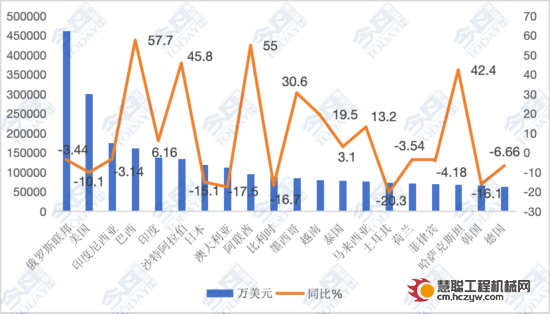

图2 2024年前三季度中国工程机械出口国别(地区)

前二十位贸易情况 数据来源:海关总署

上述各企业在全球各区域市场的表现,基本与国内工程机械的出口情况一致,中东和非洲都是主要增长点,同时也都面临着欧洲和北美市场的下降。

2024年前三个季度我国工程机械进出口贸易额为406.57亿美元,同比增长4.1%。其中:进口额19.43亿美元,同比增长0.02%;出口额387.14亿美元,同比增长4.31%。

对六大洲出口中,南美洲、非洲和亚洲同比增长。其中出口南美洲41.97亿美元,增长28%;出口非洲40.85亿美元,增长20.6%;出口亚洲157.36亿美元,增长5.87%。

欧洲、北美洲和大洋洲同比下降。其中出口欧洲97.7亿美元,下降2.35%;出口北美洲35.88亿美元,下降10.6%;出口大洋洲13.39亿美元,下降14.4%。

主要出口国别方面,向俄罗斯联邦、美国、印度尼西亚、巴西、印度等二十个国家和地区出口额合计252.55亿美元,占全部出口额的65.2%。

从同比增减情况看,巴西(57.7%)、沙特阿拉伯(45.8%)、阿联酋(55%)、哈萨克斯坦(42.4%)表现亮眼,印度、墨西哥、马来西亚也有较好增长。

与此同时,面向美国(-10.1%)、日本(-15.1%)、比利时(-16.7%)、土耳其(-20.3%)的出口均有明显下降。

2024年全球工程机械市场依然面临着很多挑战,尤其是在北美和欧洲市场,需求减弱和经济压力可能导致销售额持续下降。亚洲市场,尤其是中国市场,虽然有波动但仍显示出一定的增长潜力。拉丁美洲和中东、非洲市场则显示出更多的增长机会,尤其是在采矿设备和基础设施项目方面。

整体而言,全球工程机械市场的走势受到地区经济状况、货币波动和基础设施投资的影响,技术进步和环保要求将继续推动市场变革,企业需要灵活应对不同区域市场的需求变化。

热门推荐