据报道,中国住房和城乡建设部要求,各地今年1000万套保障性安居工程建设必须在11月末以前全面开工。目前各地保障房的整体开工率仅约为三成,资金短缺是最大障碍。

我们对此有以下点评:

1.此次关于开工时间的规定未超市场预期,预计建设开工将平稳;

2.整体来看,保障性住房的开工对工程机械销量的拉动作用不显著;

3.维持此前的工程机械行业观点,建议谨慎。

据报道,中国住房和城乡建设部要求,各地今年1000万套保障性安居工程建设必须在11月末以前全面开工。目前各地保障房的整体开工率仅约为三成,资金短缺是最大障碍。

我们对此有以下点评:

第一,此次关于开工时间的规定未超市场预期,预计保障房开工将平稳推进从草根调研发现,当前保障房开工率确实不尽如人意,全国整体的开工率约30%,其中重庆是最高的,达40%以上。

而且一些开工后的项目没有持续开工,完工时间存在不确定性。

此次住房和城乡建设部对开工时间做出规定,意在促使地方政府尽快开工,但本次的规定并未超市场预期(之前的市场预期为:1000万套保障性住房的全面开工时间为10月底前)。

另一方面,根据长江证券房地产研究小组的观点,预计下半年保障性住房建设的开工速度将呈现平稳态势,出现某一月份或某一季度集中开工情况的概率很小。

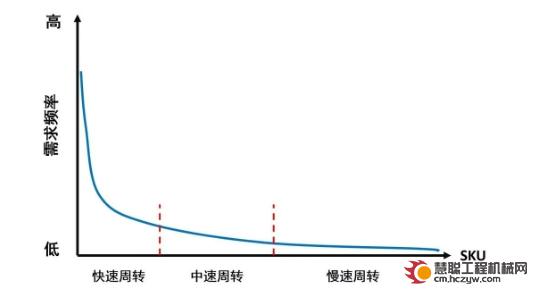

第二,整体来看,保障性住房的开工对工程机械销量的拉动作用不显著未来半年保障房开工为平稳推进,预计其不会对市场需求产生重大影响。主要原因是:

在工程机械传统的需求淡季,因为其它施工项目不多,部分工程机械处于闲置状态,可转移到保障房建设项目,而且10年和11年上半年工程机械保有量已大幅增加,因此估计该时期工程机械销量不太可能出现显著增长,具体说,6、7二个月份出现需求增长的概率较小

在工程机械的需求旺季(9月份),受其他固投项目开工和保障房开工影响的双重叠加,工程机械需求可能出现增长,预计保障房开工将直接拉动三类工程机械的需求:混凝土机械、大型挖掘机和装载机(其他机型需求为间接拉动),受益程度从大到小依次为:混凝土机械>大型挖掘机>装载机。

从保障房建设的流程来看,具体的拉动情况为:

建设前期主要拉动装载机和挖掘机需求。保障房建设的前期工程一般为基建类项目,装载机适用于砂石厂工作,需求量较大,但由于装载机保有量较大,且大多数需求是设备的更新需求,因此总体来看,保障房对装载机的影响不大。草根调研的情况也可印证此观点:1-5月重庆地区装载机销量同比增速约为15%,未明显高于其它省市销量的增长速度。此外,大挖适用于土石方作业,存在一定需求,但大挖主要由国外公司生产,不会对国产主机厂销量的产生大的拉动。

房屋建筑阶段主要拉动混凝土机械。

综上,我们认为,下半年保障房的开工将不会对工程机械的销量产生明显的推动作用。

第三,维持此前的工程机械行业观点,建议谨慎我们此前的行业观点主要为:

一季度行业高增长透支了未来需求。一季度销量的高速增长是各种因素叠加的结果,如主机厂激进的考核政策、展会营销、融资销售的宽松;

主机厂面临去库存、应收帐款占比高企、现金流偏紧的压力,短期内销售与利润或难以高增长。特别是,库存高企和需求的疲弱,可能引发主机厂进行直接或间接的“价格战”,导致利润增速低于销量收入增速。

若调控政策不变,行业曙光最早出现在8、9月份,股价反弹幅度或不大。股价反弹的逻辑是8、9月份销量增速可能出现复苏,复苏主要原因是(1)9月份是工程机械的传统需求高峰;(2)水利投资资金到位、汛期和农忙结束,水利投资或拉动销售;(3)铁路基建的逐渐恢复开工;(4)保障房的陆续开工。但如果紧缩政策没有放松,预计反弹幅度不会太大。

我们维持以上行业观点,建议对工程机械行业继续保持谨慎态度。后续建议关注两个方面:政策面的变化(紧缩预期是否有松动迹象)、行业销售数据的变化。

热门推荐