据港媒报道,对工程机械的憧憬主要还系于政策微调带来的机遇,目前机械行业仍在下行,但个别机械产品5月份销量降幅大幅收窄,加上政策配合,工程机械销情下半年可望回升。而要窥探这行业的拐点,则要先看中长期贷款增速是否触底。

行业亮点

1.政策底已现

海通证券(行情,资讯,评论)发表了多份有关宏观经济的研究报告,其中提到一个有关「政策底、宏观底到中观底」的概念,简单而言,目前政策底已现,只待中长线信贷增速持续回升,确认宏观底的出现,接下来才会对中观投资品(如水泥、重卡及工程机械等)的需求带来刺激。

重型机械行业的子行业分类繁多,我们较看好工程机械,原因离不开中央政策的倾向,主要分为货币政策及财政政策两大类,财政政策主要是政府开支,即各基建及地产项目的审批,过去数期我们已反覆指出,温家宝总理明言要加大预调微调之力度,把稳增长放在更重要的位置,这是政策底的第一个体现;至于货币政策,在通胀可控的前提下,中央近月已先后调低息率及存准率,市场共识是货币放松可期,这是政策底的第二个体现。

2.中长贷趋势成关键

问题是,当中央加快投资项目的审批,各地方政府、央企以至民企是否筹措到足够资金开展新项目?这要从中长期贷款的趋势去辨别。

海通指,去年底至今年5月,货币宽松只更多地体现在银行间流动性改善,并没有传导致实体经济。今年首季度一般贷款加权平均利率相比去年第四季度略有上升,利率上浮的比重也有所增加。当信贷需求下滑,贷款利率理应向下,但实况却是利率上升,显然是银行对融资平台贷款和房地产开发贷款比较谨慎。

3.中央放松对融资平台的约束

上月人行减息,引导中长期贷款利率下降,借此降低企业融资成本,被市场视为中央坚决挽救经济。有内地传媒指,银监会上月初亦要求商业银行加大信贷投放力度,尤其是对「铁公基」(铁路、公路及基建)和保障房等领域的信贷支援,反映中央放松对融资平台的约束。

自2010年2月起,中长贷余额增速一直下行,至今年4月跌至9.1%,5月份为9.11%,扭转了持续回落趋势。海通证券估计,倘今年中长贷规模只维持于去年3.54万亿元左右(人民币?下同),今年第三及第四季度的新增中长贷额度将分别为3,500亿及3,000亿元,至年底,中长贷余额增速将有望见底回升,至11%水平。倘如此,宏观底便有望出现。

4.工程机械要先去库存

固投中,基建及地产占了重要比重,倘宏观底出现,对相关原材料的需求(即所谓的「中观底」)便有望见底回升。其中,水泥与工程机械便是例子。一般来说,基建及地产投资是稍稍领先于工程机械销量,因为上游企业(如基建及地产发展商,即买方)得先去机械的库存,确认需求回暖了才会增加机械的定单。目前基建地产投资增速初现拐点,配合中央就加大基建保障房投资等的倾向,即使预期拐点之后回升趋势可以持续,亦属理性,倘如此,工程机械销量稍后便会见底。

数据

1.工程机械5月销量降幅收窄

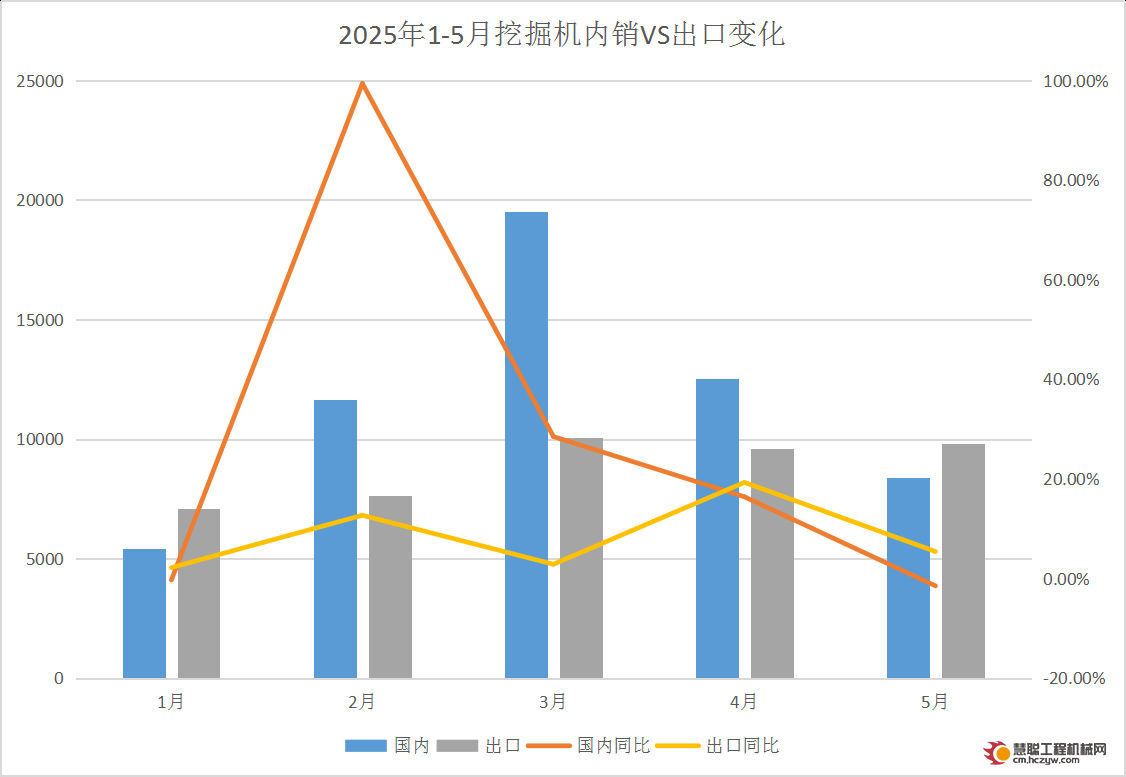

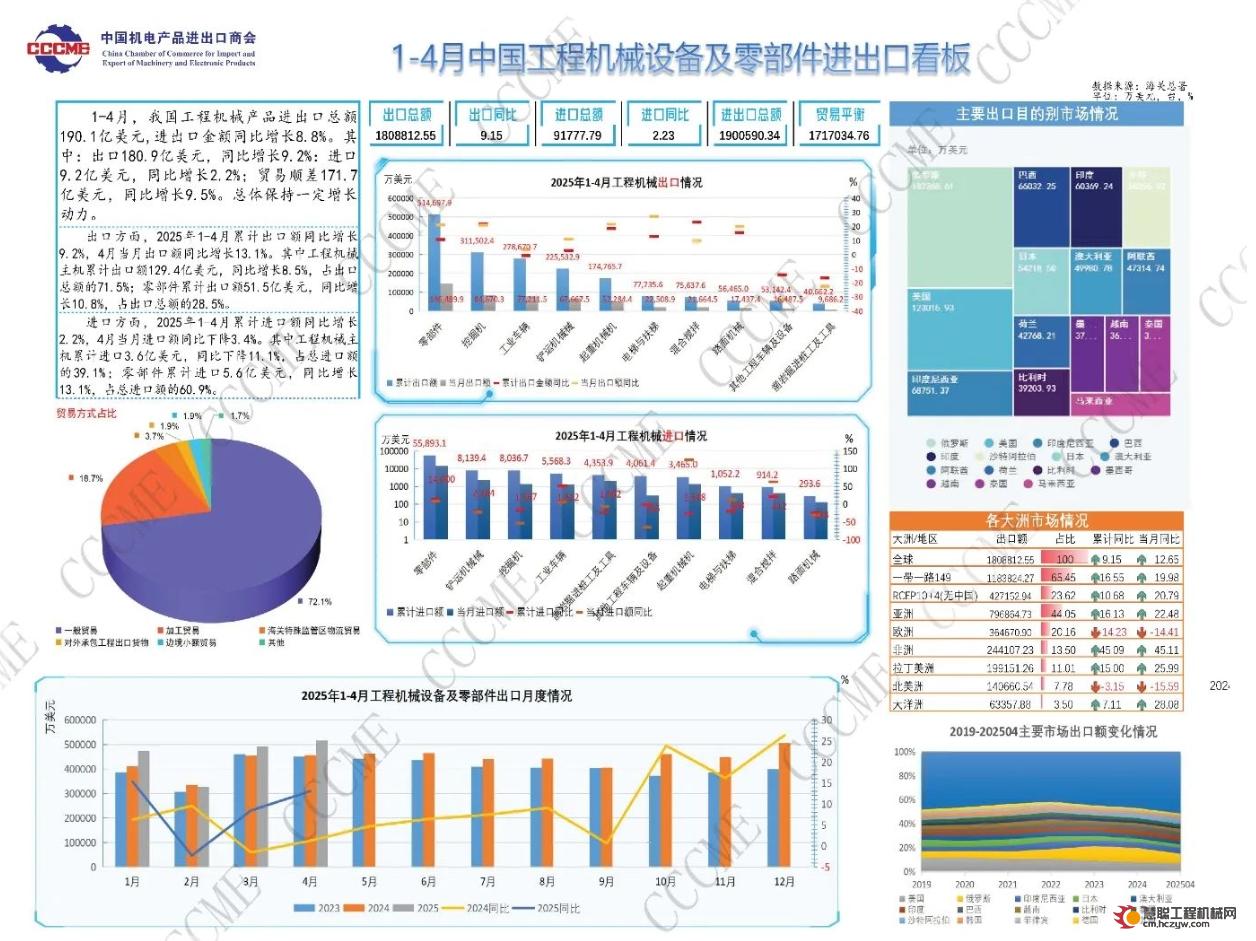

从行业数据看,重型机械行业整体目前仍在下行,但在主要子行业中,对经济周期最为敏感的工程机械5月份单月销量降幅已见收窄。据机械工业联合会资料,工程机械今年首4个月销售产值达1,973亿元,同比增长0.69%,增速较2011年底时下滑了约34个百分点,第二季度工程机械延续了之前的下滑趋势(图四)。

不过,主要产品挖掘机5月单月销量为10,870台,同比增长-24%,较4月份约-40%的降幅已有明显收窄,重点企业三一重工、柳工等5月销量增速已经转正。

可以预期,随着铁路、水利等一批重大基建专案的重启,以及楼市销售情况好转,下半年工程机械需求将逐步好转。有券商估计,工程机械2012年全年增长约15%左右,主要品种销量增幅约10%。

风险

1.宜密切关注信贷余额增速

市场主流预期是随着政策底的出现,及中长期信贷余额有望温和增加,基建及地产的投资增速逐步恢复,宏观及中观将见底回升。

然而,倘未来数月信贷额度未有如期增加,银行信贷投放意愿仍然疲弱,资金流不到实体经济,则基建及地产投资项目将无以为继,宏观及中观将难言见底,届时重型机械行业的定单情况就未敢乐观。

/

水泥机械表现暂占先

基建投资于2008年因次按危机而大幅放缓,三一重工、中联重科(行情,评论)等8家龙头工程机械企业当年净利润为42亿元(人民币?下同),同比下降约10%。惟经历中央大投银弹后,这8家公司于2009年的净利润达到78.31亿元,大升86%。由此看来,随着基建力度加大,资金相继到位后,工程机械设备相关股盈利前景转佳,的确不乏估值提升的空间。

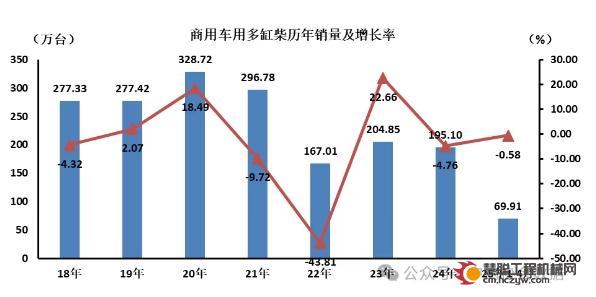

在港上市的工程机械设备相关股,其业务不尽相同,例如第一拖拉机(00038)约八成收入来自农业相关机械,只有约两成收入来自其他机械;产销各类重型汽车的中国重汽(行情,评论)(03808),旗下产品包括货柜车车头、重型运输车辆、起重车、水泥车等,部分产品的确与基建相关之余,更于09年12月获德国运输和工程设备制造业巨擘的猛狮集团(MANGroup,差不多是德国版的Caterpillar)入股,似乎不乏憧憬因素,惟其收入分布未有按产品作详细分类。

中联重科受惠水泥机械向好

所以,5只股份的可比性有一定局限,故完全合乎本栏主题的只有中联重科(01157)及中国龙工(行情,评论)(03339),因为两者业务接近,以及主要产品销售收入来自建筑、基建相关的工程机械。然而,工程机械种类繁多,当中包括挖掘机及压路机等,大行普遍较睇好混凝土机械的销售。

高华证券早前报告便指出,水泥行业整合,以及三、四线城市的需求增加,令混凝土机械成为今年一众工业机械表现最好的一员,而从三一重工(沪︰600031)及中联重科的首季定单,分别增长15%及逾40%,也可窥探到此机械需求殷切。

至于其他工程机械,据中金上周报告显示,虽然近月销量同比出现倒退,但是跌幅已见改善,而各类大、中、小型基建、建筑项目都可以派上用场的挖掘机,实际销量其实已大幅高于去年下半年。较其他类别机械出现大幅下跌,美林预期混凝土机械销售在下半年将和去年持平。

应收帐风险成行业隐忧

去年中联重科45.8%收入来自混凝土机械,明显相对较可取。只要负面因素陆续退减,例如5月内地楼市升温,可令市场联想到下半年房地产项目将加快动工,而且内地基建项目或会重新上马,有望刺激机械设备股股价回勇。不过,在部分机械设备股收入回升之际,中金报告指出行业的应收帐款增长快于收入增长,如三一重工及中联重科去年应收帐款较收入增长的倍数分别为2倍及1.5倍,而今年首季更分别为16倍及2.57倍,在内地经济未完全摆脱下行风险的情况下,坏帐风险不容忽视。

另一方面,有内地媒体报道,原计划于去年在香港发行H股大计的三一重工,或许在今年三季度卷土重来,虽然集资规模由原计划的33亿美元降至20亿美元,发行股数占发行后股本的比例由15%降至10%,但难免为一众机械设备股带来炒影子股的诱因,尤其地位相近的中联重科,应该影子效应最强。

顺带一提,在港上市的三一国际(行情,评论)(00631),虽然最终股东群为三一重工的股东包括梁稳根等人,但三一国际业务从事煤炭开采掘进机制造,并在上市时,控股公司由三一集团转移至三一BVI的海外注册公司,如投资者有意捕捉工程机械设备股,三一国际却不是考虑之列。

热门推荐