事件

紧随“供给侧改革”催化下的周期板块轮动表现,工程机械板块经历的长期的下行探底后,近日启动了一波较为抢眼的反弹。作为典型的中游,工程机械也会是周期股的下一个机会吗?持续性又将如何?我们就工程机械行业的基本面情况及工程机械面对“供给侧”的改革路径做了梳理和总结。

评论

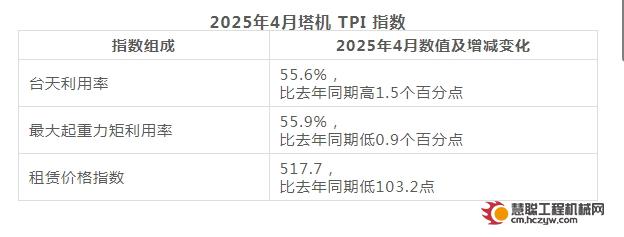

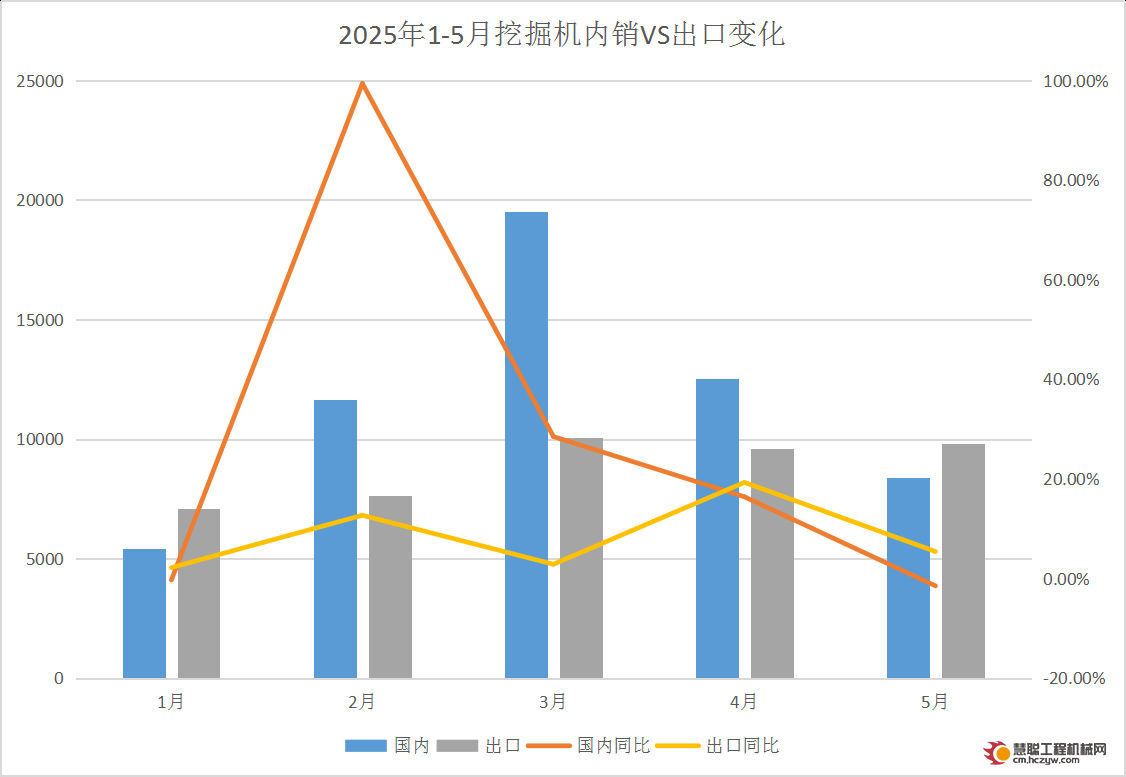

工程机械一季度或仍处于下滑,但销量价格好于预期:工程机械行业产品销量自2011年达到最高点之后开始逐年下滑,2015年仍处于底部区域。产品类型上,受煤炭矿山需求下滑及大型基建开工乏力等影响,中大吨位挖掘机销量下滑最为严重。自去年四季度开始,工程机械主要产品的开机率出现了小幅改善迹象,排除受春节因素影响较大的1、2月份,据统计的数据显示小松挖掘机3月份利用小时数已经回升到了163小时,与同期相比跌幅收窄到了1%,预期未来挖掘机利用小时数将会出现恢复性的好转,并将进一步的带动终端客户盈利水平的进一步提升。如果需求端复苏,开机率持续回升,未来几个月的开机率数据将非常关键。

2016年1月份,2016年1月,挖掘机、装载机、起重机销量分别同比下滑17%、37%、28%,2月3月仍大概率延续下滑趋势,产品的出口数量同比、环比也均有下滑,但产品价格却表现出上升趋势,销量跌幅也在不断的收窄当中,就国内工程机械的销售量数据来看,仍然要好于之前的市场预期水平。

部分工程机械公司四季度出现回暖迹象:以中联重科为例,公司在前三季度大幅亏损的情况下,全年预报盈利转为正的结果说明公司的基本面在2015年四季度出现了戏剧性的回暖,改善很可能体现在以下四个方面:1)人民币贷款基准利率在去年多次下调,公司的贷款利息相应减少;2)应收账款周转天数改善,公司应收占款的拨备相应减少;3)政府的补贴力度在加大;4)公司产品销量企稳。从中联重科三季度的业绩就已经体现出了四季度业绩将回暖的端倪,比如公司三季度的经营现金流以及由负转正,资产减值也开始减少。

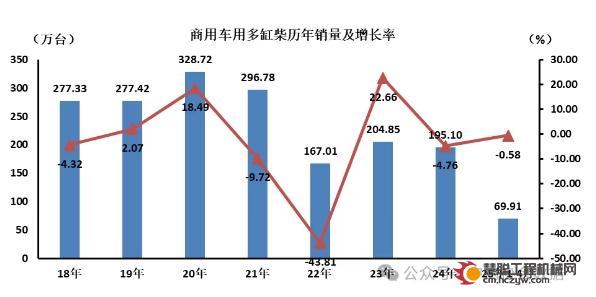

重卡经历了18个月负增长,需求触底反弹迹象明显,2月国内重卡销量3.2万辆,同比增16%,1-2月累计销量6.9万辆,同比增长2%,其中自卸车、水泥搅拌车等工程用车订单明显增长,是新订单主要来源。从重卡库存情况来看,工程用车的库存也相对较低。

基建投资保持高位且增长稳定:从2015全年来看,我国基础设施建设投资累计完成13.1万亿元,同比增长17%。从近五年的数据看,2010年完成基建投资约6.5万亿元,至2015年增长至13.1万亿元,期间每年均保持正增长,年均复合增速达15%,基建投资保持高位且增长稳定。2015年的房地产景气度处于较低水平;但从趋势看,去年上半年房产景气度下降,下半年开始逐步回升,到2016年初景气度进入显著提升阶段。

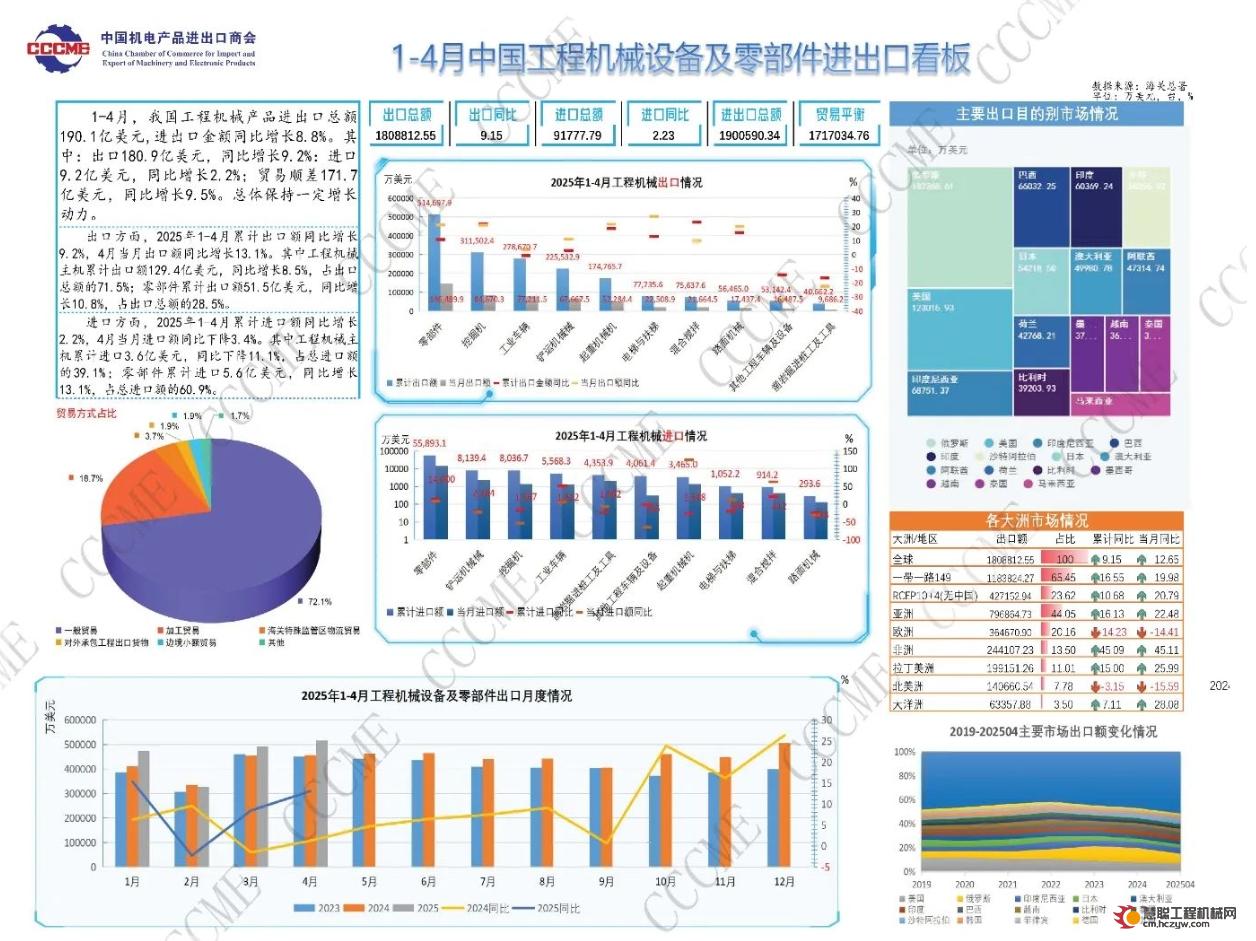

国家大力支持基建投资和房地产去库存,工程机械行业基本面改善预期升温。从国家的支持力度上看,1月的信贷投放可能使3月的基建出现好转预期,预计今年我国贷款基准利率还会持续下调,同时政府的补贴力度仍将持续加大,这些都为行业的基本面见底改善奠定了一定的基础。从投资改善传导至工程机械销量改善的一般机制是:从投资好转,带动开机率提升,到二手机需求销量上升,再到新机销量的上升,整个传导周期需要3个月到半年,因此基建好转反应到工程机械的回暖可能会体现在二三季度的数据上。在国家大力支持基建投资,鼓励房地产去库存的政策背景下,工程机械行业基本面得到改善的预期也在升温。

当工程机械面对“供给侧改革”,转型升级才是出路:中国产能过剩的情况仍非常严峻,就最先直面“供给侧改革”下的钢铁、煤炭、水泥等周期行业“五朵金花”后,工程机械行业面临的产能过剩也已经历了长期的镇痛期。早自2012年开始,工程机械行业就开始了自己的“供给侧改革”,一直主动持续收缩产能降低库存。但工程机械行业作为典型的中游行业,因各类产品的非标准化及下游应用的多样性,无法做到简单粗暴的去产能;同时又因为保有量巨大,房地产和基建投资温和复苏对新机销售的弹性有限。面对严峻的过剩压力,却少见到工程机械企业们达成一致减产协议,其核心原因又是什么?是因为工程机械行业的产能过剩和需求不足其实都只是相对的。在能源和原料价格下降的情况下,工业品销售价格应该因为供过于求而下降,但实际情况并非如此。以我国工程机械整机的出口价格指数为例,2008年至2015年工程机械的出口价格基本稳定,只是在一定程度上增加了波动性,并没有随着钢铁、煤炭等行业的价格下行而大幅下滑。这说明工业中并不存在绝对性的过剩,而更多的是供给效率低下,最终需要通过扩大需求来消化。所以不减产并不意味着不改革,对于产能相对过剩的工程机械行业而言,“供给侧改革”更重要的方向是产业的转型升级,而不是简单意义上的去产能,这条转型之路实际早已开始了。比如中联重科的转型规划早自2013年就开始从重点发展工程机械到战略布局工程机械、环卫机械、农业机械、重型卡车和金融租赁服务五大板块的多元化转型,中长期目标是将工程机械收入占比降到一半以下;三一重工已于2015年获得军品研发生产资质,与国防科技大学共建“无人装备工程中心”面向军方共同开发高智能装备技术产品;安徽合力投资设立中德合资公司,引入欧洲最先进物流仓储技术。

投资建议

周期板块轮动,反弹行情有望持续:短期来看,受益于“供给侧改革”下的周期板块轮动表现,工程机械板块或出现交易性机会。参考2012年底和2014年底的两轮周期股行情,工程机械板块的涨幅均接近50%,在本轮周期股反弹行情中,工程机械板块截止目前整体涨幅仅达到10%,本轮股价反弹仍有一定的持续性,建议把握趋势行情积极参与。中长期看,目前工程机械下游行业需求仍显疲弱,预计2016年上半年的产品需求端还难有很大的改善。建议关注工程机械行业相关的产业升级,包括基础零部件技术工艺突破、估值较低且有转型预期、潜在受益于国企改革的标的等。

估值处于历史低位:工程机械属于典型的重资产行业,需要重点参考市净率,截至目前收盘价,中联重科PB仅0.87倍,柳工0.86倍,徐工机械1.06倍,安徽合力1.47倍,纵观过去,目前行业整体平均PB处于历史最低水平。

我们给予行业“增持”评级,推荐投资组合为:中联重科、三一重工、柳工、安徽合力、徐工机械、厦工股份、山推股份。

热门推荐