2018年1月挖掘机销量10687台,同比增135%,符合预期。主机厂积极备战,3月销量预期乐观。我们预计2018年挖机销量同比增长15%,国产龙头市占率考核趋势明显,行业集中度继续提升。首推柳工,关注三一重工、恒立液压。

核心观点

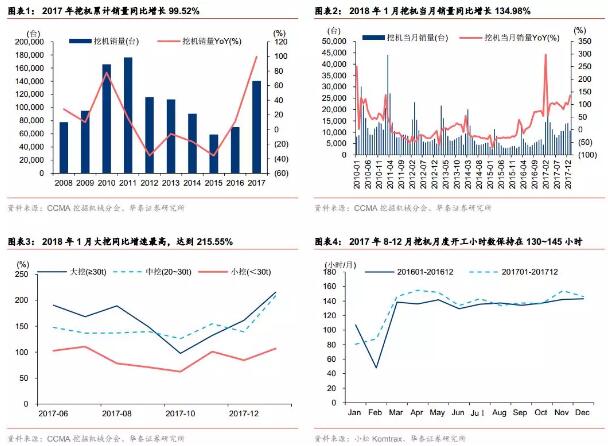

2018年1月挖机销量同比增长135%,符合预期

1月份销量符合预期。CCMA挖掘机分会统计数据显示,2018年1月纳入统计的25家主机制造企业,共计销售各类挖掘机械产品10687台,同比涨幅135%。国内市场销量9547台,同比涨幅141.9%,出口(不含港澳)销量1137台,同比涨幅89.5%。国内销售中,大挖销量1745台,同比涨幅215.6%;中挖2371台,同比涨幅208.7%;小挖5431台,同比涨幅106.9%。

主机厂积极备战,对3月销量预期乐观

短期来看,2月份受春节因素影响,销量大概率下滑,排除春节因素,我们预计1+2月份销售合计将继续保持增长。主机厂商公开的调研纪要显示,积极备战3月,春节排产依旧较满,放假时间基本都在3~4天。3月份历来是全年销售的高峰,一季度基本上占全年销售的25-35%。厂商预计2018一季度销量占比有可能在35-40%之间,对3月份的预期依然乐观。

预计2018年挖机销量同比增15%

行业协会预测挖掘机2018年增长15%-20%。我们测算,实现这一目标基于如下假设:基建投资增速15~17%,房地产投资增速3.5~4.5%。市场部分悲观预期2018年基建增速将收窄到10%以下,此时房地产投资增速需要达到9.5%以上,才能实现工程机械15%以上的销量增速。而华泰宏观团队认为,基于对2018年GDP增速的稳定预期,基建增速大幅回落到10%以内的概率不大。我们倾向性认为,在基建投资增速15%和房地产投资增速3.5%的组合假设下,2018年挖机销售增速为15%。

预计2018年行业集中度将继续向国产龙头品牌集中

我们预计龙头厂商2018年销量增速将在30%以上,高于行业15~20%的增速预期。国产龙头品牌市占率考核的趋势更加明显,希望在行业变局中进一步抢占市场。以小松为代表的日系品牌更加注重利润指标,韩系品牌技术优势丧失,份额有可能进一步下降,市场可能进一步向三一重工、徐挖、柳工三家国产龙头厂商集中。

首推柳工,建议关注国产挖机与液压系统龙头

首推柳工,建议关注国产挖机龙头三一重工、与挖掘机液压系统龙头恒立液压。2017年柳工挖掘机销售8100台,我们预计2018年公司全年销量有望同比增长30%-50%,市场占有率有望进一步提升,收入贡献或首次超过装载机,成为公司第一大产品线。维持2017~2019年收入预测为3.2、8.0、11.8亿元,每股收益为0.28、0.71和1.05元,PE为31.2、12.3和8.3倍。2018年柳工业绩弹性较大,估值便宜。参考国际龙头CAT以及国内工程机械行业过去20年平均估值水平,我们给予公司2018年18~20倍估值水平,目标价为12.78~14.2元。

风险提示:基建和房地产投资增速大幅低于预期。

重点推荐

工程机械行业与公司数据

热门推荐