君临有云:“中期发财靠朱波”。

过去几十年的历史经验告诉我们:A股最仁慈的地方,就在于周期性的大起伏。

只要不买到ST长生这样的大雷,隔上几年,总有牛市到来,让套牢的股民“见得天、出得气”。

2010年以来,中国进入到为期7年的经济软着陆,随着厂房,汽车,机械这些固定资产的折旧以及老化,经济进入到设备更新换代的“朱格拉”周期。

所谓“朱格拉”周期,即认为市场经济存在着9-10年的周期波动,受设备更替和资本开支驱动。

典型如工程机械行业,日子从2016年开始,过得是红红火火,业务忙得不亦乐乎。

三一重工涨幅超过49%,徐工机械涨幅37%,柳工更是连续发力,2017年涨幅超过18%,2018年涨幅超过34%。

在市场热捧之下,却有一家工程机械龙头公司门前冷落鞍马稀。

中联重科(000157),2017年上涨只有1.82%,相比其他工程机械公司大为逊色。

怪哉,究竟是市场戴了有色眼镜看中联重科,人为的造成低估值?还是中联重科本身质地出了问题?

如果是后者,那要生要死随他去;倘若是前者,预期差可是投资者的好机会。

工程机械龙头涨幅(单位:%)

统计时间:2018.8.3|资料来源:公司公告

深入分析中联重科的基本面以后,我们发现有5个方面,市场对中联重科存在认知偏差。

1、一是认为中联重科的订单不具有持续性。

中联重科主营工程机械当中的起重机和混凝土机械,都跟经济建设的大环境密切相关。

改革开放初期,我国的城镇化率大概为17.92%,到了2017年城镇化是58.52%,距离国际公认的70%的天花板还有相当大的空间。

大空间,大需求。

城镇化的需求释放主要靠基建和房地产。

今年,经济又开始出现了下行的苗头,要救经济,最简单粗暴的方法,还是启动基建项目来拉动经济。

7月31日的政治局会议提出“六稳”:稳就业、稳金融、稳外贸、稳外资、稳投资、稳预期以后,过去地方被收紧的地方PPP项目,又重新被启动。

作为稳经济的主力,基建投资增速回升成为较为确定性的事件。

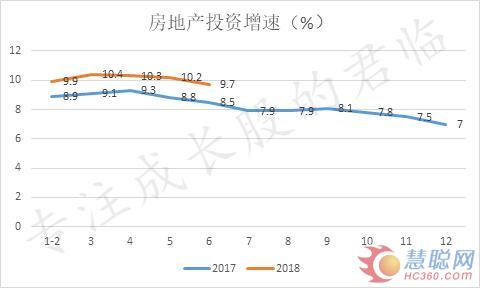

再看房地产需求。

这几年的房价如脱缰野马,尽管政府一再宏观调控,但需求强劲以及低利率环境,房地产投资依然强劲。

2018年的房地产投资增速普遍高于2017的投资增速。

资料来源:统计局

另外,外需也是不容忽视的需求。

2013年“一带一路”战略启动,中国产能过剩行业,包括工程机械行业纷纷跟“一带一路沿线国家”展开经贸合作。

根据首届亚太资管高峰论坛上发布的《2017年亚太资产管理发展趋势与展望》报告显示:2017-2020年间,“一带一路”相关国家(地区)累计基础设施投资总额将达到5.2万亿到7.3万亿美元,年均投资额为1.3万亿到1.8万亿美元,为工程机械行业带来大需求。

2017年几个重要的上市公司的海外营收显示:三一重工目前最高,一百多亿,中联重科目前23亿,占比10%多一些,未来这一块还有很大的发展空间。

资料来源:公告

政府稳经济,基建投资提速,房地产需求强劲,海外新需求决定了工程机械复苏具备良好外部环境。

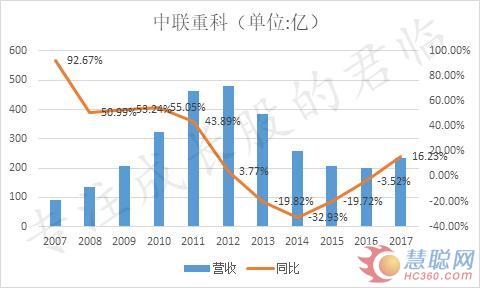

财报显示:中联重科2015年营收增速-32%,2016年-19%,2017年-3.5%,日子正在好起来

资料来源:公司公告

2、单看中联重科还好,但相对于三一重工64.67%的营收增速,徐工机械72.46%营收增速,柳工60.79%增速,就显得不尽人意了。

市场很难理解,大家都干的热火朝天,中联重科反而慢吞吞。

而仅仅因为营收增速差距大,就打入冷宫,这是市场的第二个误区。

实际上,工程机械的细分行业的复苏不是同步进行的。

工程机械的产品很多,其中最重要的产品是挖掘机,装载机,起重机,以及混凝土机械。

一个大项目,往往是土方机械(挖掘机,装载机)先启动,开天辟地。

然后是起重机,混凝土机械开始铺路,建房。

所以土方机械(挖掘机,装载机)的销量会首先起来,三一重工和柳工的业绩和股价有爆发性表现,然后才是起重机的徐工机械,最后才是主营起重机和混凝土机械的中联重科。

从过往的销售数据来看:

2010年,挖掘机进入销售高峰;

2011年混凝土机械才进入销售高峰。

所以,我们觉得投资者完全没有必要将中联重科跟三一重工,柳工,徐工机械完全放在一条起跑线来比较,如此衡量,定有偏颇。

中联重科更像是一个后起之秀,增长的故事才刚刚开始。

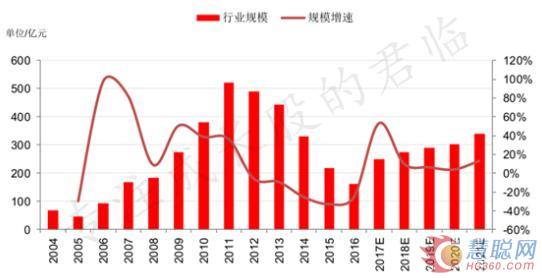

他所主攻的起重机市场和混凝土机械市场,还有很大潜力。

像起重机市场,普遍预测今年将会进入到一个销售高峰,进入到350亿以上,而且未来几年仍将大概率保持300亿左右的水平。

资料来源:国泰君安

混凝土机械受益于环保政策,将加快更新需求。

环保部宣布将从2016年4月1日起到2018年元旦分阶段实施国五排放标。

2017年7月1日开始,排放要达到国五标准,国五以下的二手车不能上牌。

工程机械混凝土销售额预测|资料来源:国泰君安

混凝土机械中的泵车和搅拌车受到的影响更为直接,更新速度在2017-2019年直线上升。

搅拌站和泵更新需求较为延缓一些。

预计混凝土机械行业未来几年稳步增长,2017年市场规模约250亿元,行业未来增速约5%~10%,到2021年到达350亿左右。

数据来源:公开资料整理

3、第三个误区,是认为中联重科管理层“误入盲目多元化歧途”。

2012年经济下滑严重,行业入冬,中联重科选择了业务多样化作为突破口。

从重点发展工程机械,转型为工程机械、农业机械、环境产业和金融服务等多板块协同发展。

按理说这都是国家倡导转型,具备较好前景的新兴产业。

根据中国汽车技术研究中心的最新数据,2017年,中联环境环卫设备市占率为13.71%。在中高端环卫装备领域,中联环境的市占率高达18%,均列行业首位。

但到了2017年下半年,国内行业环境以及政策环境发生了较大的变化。

金融去杠杆,直接导致依赖PPP融资,现金流较差的环保行业陷入困境。

像环保龙头神雾系企业出现债务违约,东方园林举债失败,这些都是环保行业面临问题的缩影。

但中联重科管理层的表现颇为机智。

2017年5月,管理层果断将80%的股权卖给了盈峰环境,回流100多亿的资金,卖在“高点”。

巨款到手,中联重科就不再“四面出击”了,而是集中力量做好自己的最强业务工程机械。

复盘这波操作,中联重科的管理层仍在状态。

成立于1992年的中联重科,由詹纯新率7名科技人员借款50万元创办。

当时地球最强的工程机械企业是美国的卡特彼勒、日本的小松,韩国的斗山,德国的大象,意大利CIFA等,中国在工程机械领域仍是默默无闻的小字辈。

但大市场能孕育出大企业。

背靠部属科研机构建机院的中联重科,依靠吸收转化国外的产品和技术,在中国基建狂飙的几十年里越来越受到市场的认可。

到了2008年,他从“学生”逐步变为“老师”,反过来并购全球混凝土设备领先企业——意大利CIFA公司。

金融危机,欧美极品企业疯狂大甩卖,中国是最大的接盘侠,从此,全球工程机械行业开始贴上中国制造的标签。

而工程机械行业信仰“科技是第一生产力”,迎娶豪门,不代表可以高枕无忧。

中联重科保持了科研经费占到了营收的5%的持续投入,硕果累累:

101米碳纤维混凝土臂架泵车、2000吨全地面起重机、水平臂上回转自升塔式起重机D5200-240、3200吨级履带式起重机......

随着一批世界级标志性产品问世,工程机械由中国制造转为中国制定标准,中联重科成为行业制定标准单位之一。

混凝土机械领域,根据中国工程机械协会预计,2016年全球混凝土机械规模约240亿元,三一重工和中联重科市占率约为38%和21%,近乎垄断。

到了2017年,三一重工和中联重科占据了国内行业85%中高端产品系列的市场份额。

起重机方面,国内已经只剩下中联重科,徐工机械,三一重工三个主要玩家,也形成市场的寡头垄断局面。

国内汽车起重机市占率|资料来源:WIND,申万宏源研究

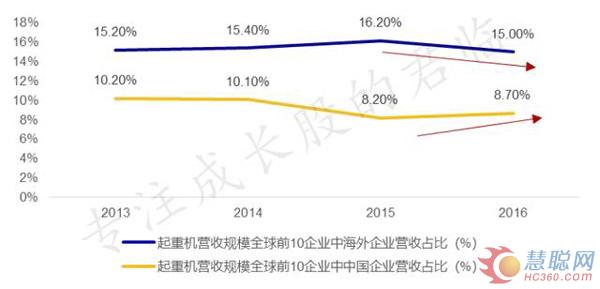

从全球的视野来看,中国的徐工、中联重科和三一重工2016年总营收全球市占率分别为3.7%、2.7%和2.3%,排名分别为第2、4和6名。

趋势明显:西方在衰落,中国在崛起。

资料来源:WIND,申万宏源研究

以中联重科的行业竞争力,这一波工程机械行业的复苏,注定不会缺席。

随着起重机和混凝土机械的销售高峰在2018、2019年出现,营收以及利润还会扩大。

从营收以及利润态势,就可看出这种趋势:2009-2010年业绩飞速发展,但随后经济软着陆。

2012-2016连续5年工程机械行业重度衰退,直到2016年第二季度开始复苏,营业收入增速到今年一季度20.58%,是最近7年最好的表现。

资料来源:公司公告

主要还是工程机械做出贡献,2017年工程机械收入已经占到77%以上,今年环境业务出清,业绩占比还会继续上升。

净利润增速远远超过营收增长,今年一季度增速同比3倍以上。

从产品毛利率上来看,毛利率从2012年以来趋势性回落至2017年21.35%,到今年一季度快速回升到25%以上。

4、最后,市场还忽略了中联重科资产负债表以及估值的回归。

这是第四、第五个误区,我们打个包分析。

中联重科过去的资产负债表隐含了很多的地雷,特别是应收账款。

这是过去中联重科用极其宽松的信用销售政策,跟三一重工在混凝土机械进行“争霸”,留下的历史包袱。

此类信用销售政策,允许客户赊账,中联重科作担保,客户从银行贷款买中联重科的产品。

下游市场如果一直好下去,也许不会出问题,但下游市场一旦转衰,大面积坏账难以避免。

2010年应收账款69.47亿,2014年峰值达到304.39亿。

应收账款周转天数由2010年67.21天降低到2016年538天。

为了卸掉历史包袱,中联重科在2017年进行大额资产减值,接近88亿,超过过去10年资产减值损失的总和。

应收账款周转天数目前已降到313天,处于近5年的最佳状态,存货在2017年也进行了15多个亿减值,主要对二手机进行处理。

总的来说,资产减值压力已经大幅下降,今年一季度资产减值0.296亿,也是2010年以来同期最低。

随着应收账款和存货运营变好,公司的经营现金流已经有了很大的改善,每股经营现金流从2012年0.38元下降到2015年-0.44元,2017年已经回升到0.37元。

资料来源:公司公告

经历了2017年的狂甩包袱,资产负债表以及估值将会进入趋势性修复。

同时,利润水平也将同步修复。

拿毛利率来说,中联重科正常状态应该是30%左右,2017年是21%,2018年一季度已经是25%。

虽然占主要成本的原材料大幅涨价,但终端工程机械销售火爆,又是寡头垄断格局,更加容易转嫁上游的成本压力,并能通过产品涨价增厚利润。

2016年,中联重科的净利润率是-4.5%,2017年是5.36%,到今年已是5.8%,制造业的正常净利率大概为10%,离净利润率正常化还有很大空间。

而动力主要是销售利润增加,资产减值压力减少,汇兑收益增加。

前两者已分析,最后一个因素主要受人民币汇率影响。

中联重科境外销售收入2017年大概占到总收入的10%,约23亿,海外销售主要以美元及欧元结算。

管理层预计美元、欧元、港元及日元对人民币的汇率上升/下降5个百分点,将导致公司税后利润以及股东权益减少/增加人民币2.39亿元。

2017年人民币汇率升值超过6%,汇兑损失造成财务费用由10.35亿上升至15亿。

今年情况刚好相反,今年在岸人民币贬值约4.89%(2018年8月27日约1美元兑6.824),目前央行开始干预人民币汇率,估计未来在这个水平保持稳定。

目前中联重科的估值处于历史的低位,PB大概为0.8左右,破净状态。

徐工机械由近年来最低的0.7提升到1.5左右;柳工也是大概从0.7倍PB提升到1.5左右。

参考同行,如中联重科的PB回归,将带来起码20%的潜在收益。

实际上,五大认知偏差,反而是其五大优势。

某种意义上说,要取得超额收益,就是在某一时点上,你比市场知道的更多、认识的更深。

相信借助“后发优势”,回归初心的中联重科,估值大概率会有较大的提升空间。

读到这里,也许你会想,“这家公司我能投吗”?

这不是一个拍拍脑袋就能轻易做出的决定,因为除了基本面的机会分析,还需要对财务风险、业绩确定性、业务竞争格局等进行更深入的考察。

热门推荐