作者 | Valuentum

概括:卡特彼勒(179.1, -1.18, -0.65%)是股息贵族,该公司在 2012 年支付了特别股息。该公司目前的收益率约为 2.8%。当面临收入下降时,其策略是管理成本,使营业利润的下降低于收入下降的 30%。

尽管卡特彼勒的现金流量波动很大,但其滚动自由现金流量平均值足以支付年度运行率现金股息义务。精益制造计划在整个商业周期中仍然至关重要,我们认为 Caterpillar 知道如何以最佳方式执行。

01

经济低迷,卡特业绩承压

卡特彼勒公司(CAT)是股息贵族,该公司在 2012 年派发了特别股息。公司的机械业务与周期性终端市场需求相关,受大宗商品价格,但其面对收入下降时的策略是管理成本,使营业利润下降幅度小于收入下降幅度的 30%。

尽管 Caterpillar 的现金流量近年来一直不稳定,但该公司的滚动自由现金流量平均值足以支付年度运行率现金股息义务。

精益制造计划在整个商业周期中仍然至关重要,并有助于支持其股息缓冲比率为 2。我们将在下面解释我们如何计算股息缓冲比率。股票收益率约为 2.8%。

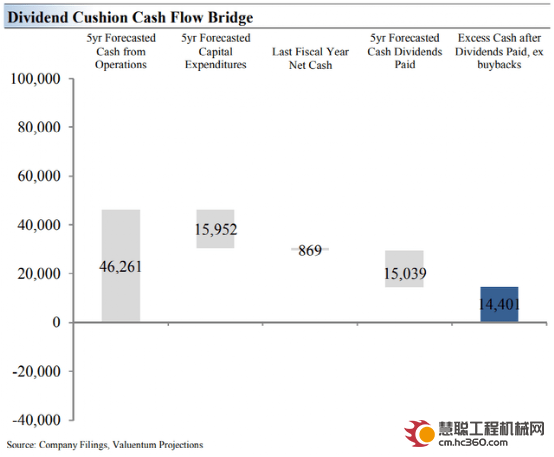

上图所示的股息缓冲现金流桥说明了股息缓冲比率的组成部分,并详细突出了其背后的许多驱动因素。

卡特彼勒的股息缓冲现金流量桥显示,截至去年,该公司 5 年累计自由现金流产生的总和,以运营现金流减去所有资本支出,加上资产负债表上的净现金/债务头寸衡量。

由于股息缓冲比率具有前瞻性,并捕捉了公司自由现金流产生和股息增长的轨迹,它揭示了在 5 年期末会出现现金盈余还是现金短缺,同时考虑到资产负债表上的杠杆,

从根本上讲,我们认为卡特彼勒资产负债表上拥有强劲净现金头寸并产生大量自由现金流的公司能够更好地支付和增加股息。

在我们看来,那些深陷债务泥潭并且没有充分利用自由现金流来支付股息的公司更有可能面临削减股息或暂停增长的风险,在其他条件相同的情况下。

一般来说,右边的“蓝条”越大(上图),公司的股息越持久,右边的“蓝条”越大(上图)上),公司的股息越不持久。

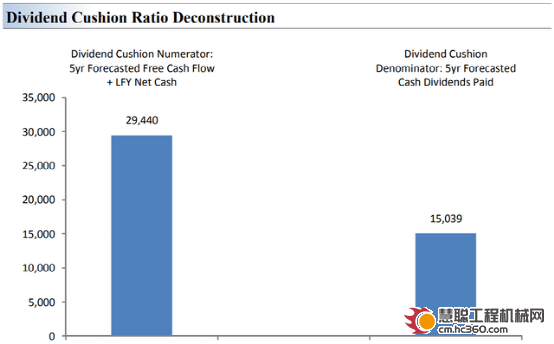

股息缓冲比率解构,如上图所示,揭示了股息缓冲比率的分子和分母。就核心而言,分子越大(左栏),或者公司的资产负债表和未来的自由现金流产生越健康,相对于分母(右栏),或者公司的现金股利义务,股利就越持久。

在股息缓冲比率的背景下,卡特彼勒的分子大于其分母,表明未来的股息覆盖率很高。股息缓冲比率解构图将财务义务背景下的自由现金来源与未来 5 年的预期现金股息支付进行并排比较。由于股息缓冲比率及其许多组成部分具有前瞻性。

从业务上看,Caterpillar 生产建筑和采矿设备、柴油和天然气发动机、工业燃气轮机和柴油电力机车。

该公司还拥有卡特彼勒金融服务公司(Cat Financial)。这家机械巨头的业务与周期性终端市场息息相关。

Cat的经销商网络是一项重要的竞争优势。它的影响力惊人,在美国拥有约 50 家经销商,在美国以外拥有 120 多家经销商(服务于约 190 个国家/地区)。采矿设备销售仍然与商品价格预期挂钩,2013-2016 年期间就是这可能造成的痛苦的典型。

Cat最近的需求驱动因素包括北美建筑市场的持续强劲、资源行业的新设备销售势头以及对能源领域服务良好设备的重建需求。较高的材料和运费成本有可能在短期内影响利润。

Caterpillar在整个经济周期中管理成本方面非常有效。卡特彼勒在面临收入下降时的部分策略是管理下降,使营业利润的下降低于收入下降的 30%。我们也喜欢专注于推动强劲的库存周转。

Cat Financial 在采矿和能源领域的信用欠佳将始终让我们感到担忧。在经济低迷的情况下,更广泛的机械集团中隐藏的专属金融部门可能会给业绩带来惊人的压力。

02

估值合理,但股息难扩张

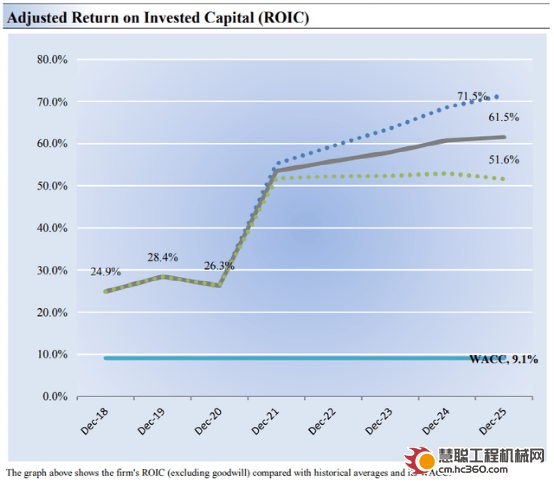

衡量公司为股东创造价值的能力的最佳衡量标准是通过比较其投资资本回报率与其加权平均资本成本来表示。

ROIC 和 WACC 之间的差距或差异称为公司的经济利润差。Caterpillar 的 3 年历史投资资本回报率(不含商誉)为 26.5%,高于其资本成本 9.1% 的估计值。

因此,我们将公司的 ValueCreation 评级评为优秀。在下面的图表中,我们根据衡量背后关键驱动因素的估计波动性显示了未来几年 ROIC 的可能路径。

我们认为,灰色实线反映了最可能的结果,并代表了导致我们进行公允价值估计的情景。我们预计 Caterpillar 将在未来几年继续成为强大的经济利润来源。

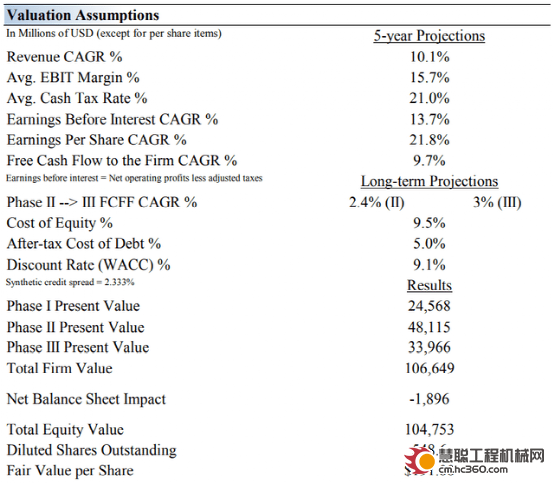

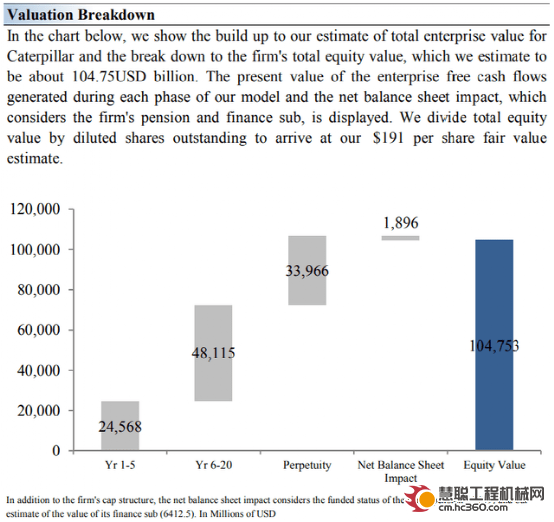

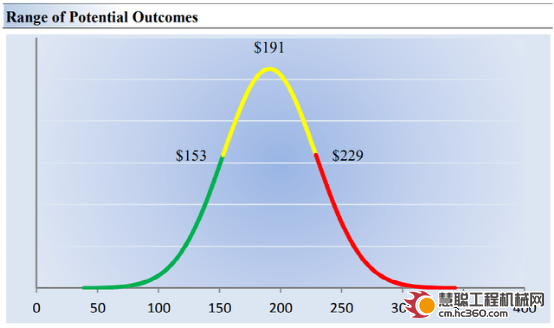

我们认为卡特彼勒每股价值 191 美元,公允价值范围为 153-229 美元。在撰写本文时,股价在 170 美元左右。我们公允价值估计的安全边际由公司的低价值风险评级驱动,该评级来自对关键估值驱动因素的历史波动性的评估和对它们的未来评估。

我们的近期运营预测,包括收入和收益,与共识估计或管理指导没有太大差异。我们的模型反映了未来五年 10.1% 的复合年收入增长率,高于公司 3 年历史复合年增长率 -2.8%。

我们的估值模型反映 5 年预计平均营业利润率为 15.7%,高于 Caterpillar 过去 3 年的平均水平。

在第 5 年之后,我们假设未来 15 年自由现金流将以每年 2.4% 的速度增长,并且永久增长 3%。对于 Caterpillar,我们使用 9.1% 的加权平均资本成本来折现未来的自由现金流。

我们的贴现现金流过程根据所有未来自由现金流的现值对每家公司进行估值。

尽管我们估计霍尼韦尔(173.34, -0.45, -0.26%)的公允价值约为每股 191 美元,但每家公司都有一系列可能的公允价值,这些公允价值是由关键估值驱动因素(例如未来收入或收益)的不确定性造成的。

毕竟,如果可以确定地了解未来,我们就不会看到市场出现太大波动,因为股票将以其已知的公允价值精确交易。

这是将市场视为未来预期的迭代函数的重要方式。随着未来预期的变化,公司的价值和股价也应该变化。

股票价格不是固定历史数据的函数,而是以这种方式在企业估值结构中捕捉未来预期。

我们的 ValueRisk 评级设定了我们分配给每只股票的安全边际或公允价值范围。

在上图中,我们展示了 Caterpillar 公允价值的可能范围。我们认为该公司低于每股 153 美元(绿线)具有吸引力,但高于每股 229 美元(红线)则相当昂贵。

我们认为,沿着黄线下跌的价格(包括我们的公允价值估计)代表了公司的合理估值。基于这一分析,卡特彼勒的股票目前看起来很有吸引力。

然而,卡特彼勒仍然有很多风险因素需要考虑。

该公司服务的周期性终端市场只是围绕其股息可持续性的主要风险之一。卡特彼勒还有相当大的债务负担。它在能源和采矿业信贷疲软的风险让我们更加担忧,并有可能在未来几年增加越来越大的压力。

另外,竞争性的资本配置选项有可能影响股息扩张的步伐。

热门推荐