中国工程机械行业经历了5年的正增长后,自2021年下半年开始进入下行周期。市场需求不再,旺季不旺,产业链上下一片惨淡。大家都在猜测,工程机械行业什么时候能走出下行周期?

近日,浙商证券分析指出,挖掘机预计2023年销量见底,行业将逐步筑底,预期改善。

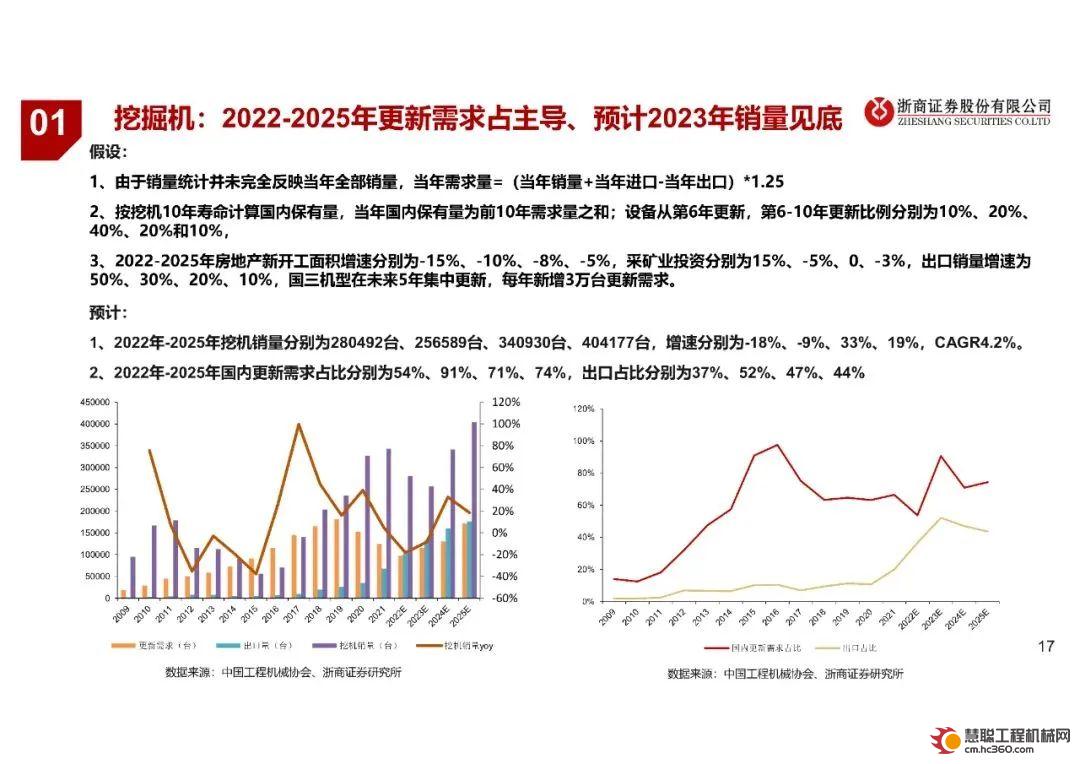

2022-2025年更新需求占主导 预计2023年挖掘机销量见底

今年以来,挖掘机出口市场持续高增长,对挖机销量贡献由2021年的20%提升至如今的40%-50%。而国内市场则表现平平,销量持续同比下降。然而,随着今年12月1日非道路国四标准的正式施行,国内新增需求放缓,更新需求占据主导,替代需求长期存在,预计2023年逐步触底。

从今年下半年开始,挖掘机整体销量已由负转正。而且据草根调研显示,目前2022年新增专项债基本发行完毕,10月以来,各地开工已有改善迹象。

工程机械龙头今年出口业务强劲,国内的煤机矿机等业务带动零部件需求增长。从某供应链人士获悉,其所在公司10月份订单已创历史新高,主要因与三一、徐工配套的零部件需求大增。湖南一家工程机械公司内部人士透露,市场目前处于磨底阶段,最差的时候已过去。基建方面,四季度基建投资稳增长需求上升,11月当月基建投资再度提速,预计全年基建投资累计同比增速将达到12%左右。有专家预计,2023年基建投资仍强,高基数导致增速或小幅回落至8%,但2022~2023年两年平均增速仍将有10%左右。房地产市场近期也迎来多项政策利好。人民银行、银保监会日前发布《关于做好当前金融支持房地产市场平稳健康发展工作的通知》,提出16项具体措施,支持房地产市场平稳健康发展。

按挖机10年寿命计算国内保有量,当年国内保有量为前十年需求量之和,设备更换周期一般5-6年,2021年保有量下降约3%,今年保有量还要降7%左右,市场200万台保有量,每年更换近20万台。而且预计国三机型在未来5年集中更新,每年新增3万台更新需求。

成长和周期能否共舞?国内新增需求处于下行周期,增长放缓,预计2023年见底。而更新需求占据主导,替代需求长期存在,更新需求和海外需求才是增长关键点,据浙商证券研报分析,2022年-2025年挖机销量分别为280492台、256589台、340930台、404177台,增速分别为-18%、-9%、33%和19%,出口销量增速为50%、30%、20%、10%。

国内市场占有率稳步提升 海外市场是下一个主战场

近几年,国产挖掘机品牌市占率大幅度提升。三一市占率提升近20%,徐工提升近5%,中联重科2020年重新进入挖机市场,当年市占率为2.3%。卡特彼勒是10多年外资品牌中唯一市场份额提升的,提升4%;小松、日立、斗山、神钢是市场份额下滑最严重的四家外资品牌。挖机的行业集中度也不断提升:CR2由2010年的28%提升至2020年的44%,提升16%;CR5由2010年的56%提升至2020年的70%,提升14%。

国内市场需求放缓,海外市场便成为中国挖掘机企业的下一个主战场。2010年,我国挖掘机出口仅2972台。而2022年1-11月,总销售额244477台中,出口98739台,占比40.39%,出口销量正逐步接近国内市场销量。

放眼国际市场,中国挖掘机早已和世界挖掘机巨头们同台竞技。彰显中国挖掘机制造力量的三一重工2021年全球销量第一,装入上市公司插上资本翅膀的徐工挖掘机必将获得更大的助力,中国挖掘机产业新黑马的中联重科处于爆发前夜和积累阶段,长期位列国内挖掘机市场前三甲的柳工始终在稳步前行,仍在携手沃尔沃的临工牢牢把握中端市场;依靠农用机械起家的雷沃挖掘机增速一度赶超三一重工。还有龙工、山推、山重建机、厦工等挖掘机新老“玩家”,你方唱罢我登场,无一不在摩拳擦掌。未来的工程机械市场,“挖掘机制造哪家强”,并不是一个容易回答的问题。

热门推荐