根据Interact Analysis最新《减速电机与工业齿轮箱》研究报告:

2023 年,全球通用减速机(减速电机和工业齿轮箱)市场预计销售额规模将达到 142 亿美元,比 2022 年小幅下降 0.7%。2024年全球市场预计会出现进一步收缩,但2025年起将恢复稳定增长轨迹。

工业减速机广泛应用于各个行业,其中输送机是最大的应用市场,且增长前景广阔。未来五年,我们预计通用减速机在单元输送机、散装输送机行业的销售额复合年增长率(CAGR)将高于市场平均水平。

从市场格局来看,通用减速机市场集中度提高,领先厂商持续获得份额,但部分地区或产品类型的市场中也存在体量快速增长的挑战者。

市场规模预计在2023和2024年出现下滑

通用减速机的销售收入预计在2024年后恢复增长

2023年,通用减速机在亚太市场的销售收入预计将下滑4.8%,而美洲和欧非(EMEA)市场预计能分别实现3.8%和1.5%的增长。

亚太通用减速机市场受到中国市场行情的影响比较大。2023年房地产行业持续不景气,对钢铁和水泥行业产生了重大影响,而疫情后锂电池制造设备的繁荣也在降温。基于下半年积极的经济政策,我们认为中国市场增长率有在2023年触底反弹的迹象,预计2024年降幅将收窄。目前,调研中大多数通用减速机厂商都认为,销售情况还需要一段时间才能改善。

2023年,印度和印度尼西亚市场带动了亚太地区通用减速机市场的增长,但受到全球经济下行的影响,这些市场预计也将在2024年有收缩。

美洲市场方面,由于上半年美国矿山和钢铁行业的需求强劲,减速机产品销售在2023年保持增长。然而,三季度开始,市场上已经看到新订单量出现下滑,预示着一轮经济下行周期的开始。自2022年中期以来,美国国债收益率曲线持续倒挂,这通常被视作是经济衰退的预警。在我们对减速机市场的调研中,美洲当地厂商也普遍认为明年的销售情况不乐观。

欧非(EMEA)市场中,汽车行业的强劲复苏推动了当地通用减速机市场2023年的增长。除汽车行业外,减速机的大部分应用行业在欧洲今年都表现一般甚至低迷。欧洲通用减速机市场中,轻型产品(模块化减速机)占比高于在亚太和美洲市场,主要是由于欧洲机械制造业的强势地位。而基于对全球制造业需求疲软的预期,我们对 2024 年欧洲机械设备生产的展望为负面。

输送机行业将继续推动通用减速机市场的增长

预计2024年将是全球通用减速机销售额的增长低点,但从2025年开始,市场有望恢复每年3%-5%左右的稳定增长。

对工业自动化和机械设备的整体需求不断增长,支撑了通用减速机的销售增长,但近两年在欧美劳动力持续短缺背景的推动下,物料搬运应用和仓储和物流领域预计将最显著地推动对输送设备及减速机的需求。

2022年,全球通用减速机市场中29%的销售额来自输送机、起重机以及提升机和绞车应用,总计市场规模达到41亿美元。未来五年间,全球通用减速机市场收入增量的34%预计将来自这三类物料搬运设备。

单元式输送机和散装输送机市场

在我们最新版本的报告中,我们将输送机行业进一步细分为单元输送机和散装输送机。单元输送机市场将主要受益于仓储、物流、电子商务和机场行业的投资,而散装输送机行业需求则与矿山和建筑行业紧密相关。

由于应用行业各异,这两个细分市场的增长趋势不同。例如,在美国市场,由于2023年仓储物流行业需求疲软、采矿业增长强劲,减速机在单位输送机领域的销售预期增长率远低于散装输送机领域。相比之下,在中国市场,由于建筑业相关市场低迷,散装输送机行业的需求收缩更明显。

总体而言,未来五年,来自仓库和物流行业的需求增幅预计将超过重工业行业。我们对2023-2028年减速机在单元和散装输送机领域的销售额CAGR预测分别为 4.1% 和 3.6%。

市场集中度提高,

但细分市场中存在增长迅速的挑战者

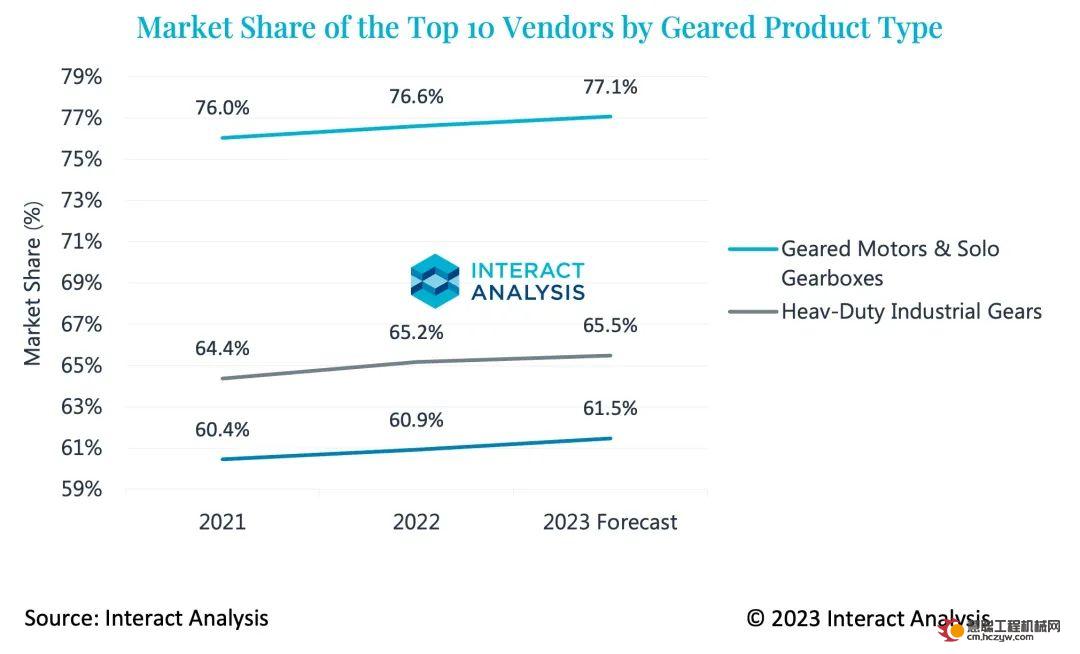

分产品类型市场集中度CR10-排名前十厂商的份额持续增加作为一个成熟市场,通用减速机的市场格局每年变化不大,但集中度缓慢、持续提升。2022年,前十大供应商占全球市场收入份额为62%,高于2021年的60%。预计2023年这一数字将进一步提高。

据调研统计,前十大供应商所占的份额(CR10)在三大类产品市场均有增加。其中,轻型减速电机及齿轮箱市场份额集中度最高,SEW、Nord在全球市场不断获得份额。

尽管如此,行业中的相对“新来者”正在快速成长,在特定地区或产品类型中表现不俗。例如,WEG在美洲减速电机市场增长迅速,一些中国厂商从蜗轮蜗杆减速机产品开始突破,在EMEA市场的销售也取得了良好的增长。

未来,我们确实预计通用减速机的市场份额集中度将保持缓慢提升,但中小型供应商仍很有机会在其重点细分市场中快速增长,尤其是在下行周期过后,需求复苏将带来新的机会,以及在新兴区域市场,市场格局还远远未成定局。

热门推荐