弱市行情机械板块跑输市场,工程机械跌幅居前,进口零部件退税及增值税转型因素看涨。

投资要点:

弱市行情机械板块跑输市场。3季度机械板块下跌31.46%,跌幅高于市场平均水平,其中强周期的造船、工程机械跌幅居前。

4季度宏观环境难有好转。7-8月份的工业生产和投资数据均呈下滑趋势,尤其是房地产投资增速下滑较快,预计4季度机械行业面临的宏观环境难有好转。

积极财政政策影响局部。进口零部件退税转国家资本金操作困难;增值税转型带来的设备需求大约在330亿元左右;根据以往经验,积极的财政政策很难改变机械行业的运行趋势,更何况目前房地产投资已占国内固定资产投资的重要部分。

4季度机械行业需求增速或将加速下滑。综合上述因素,我们认为4季度机械行业可能面临需求增速加速下滑的情况,正可谓送走高钢价,迎来低需求。

铁路、输变电和太阳能设备增长确定。子行业中,铁路设备、输变电设备和太阳能发电设备未来增长确定,而工程机械、机床工具和重矿机械仍将延续景气依次回落的趋势。

存在风险:

信贷政策突然明显放松。如果国内央行出于维护经济和金融安全的考虑,突然大幅放松信贷,则国内投资和机械设备需求将好于预期。

综合评价及评级调整

机械行业中性评级。在经济下行周期中,机械行业景气也将下行,维持中性评级。子行业中维持电气设备增持评级;铁路设备尽管需求增长明确,但龙头公司估值偏高,给予中性评级;工程机械、机床工具和重矿机械维持中性评级。个股推荐天威保变、平高电气、昆明机床和东方电气,但同时也提请投资者注意规避系统风险。

一、2008年3季度机械板块继续走弱

自2008年6月15日-2008年9月12日期间(下同),按流通市值加权平均计算的沪深300指数下跌28.33%,机械板块下跌31.46%,跌幅高于市场平均水平,我们在2008年下半年策略中维持行业中性评级,现在看来阶段性判断正确。

(一)3季度强周期子行业继续领跌

在过去的一个季度里,我们重点关注的机械行业7个子行业中,只有重型机械和机床工具的跌幅小于市场平均水平,其他5个子行业的跌幅均高于市场平均水平。其中,造船行业下跌43.7%,已是连续3个季度居跌幅前列,造船板块的持续领跌让我们充分领略到了什么叫做“周期行业”,什么叫做“熊市不言底”;我们在下半年策略报告中给予中性评级的工程机械和重矿机械,跌幅也超过了市场和行业的平均水平;我们同样给予中性评级的机床工具的跌幅却略小于市场和行业的平均水平;而我们较为看好的电气设备2季度跌幅却超过了市场平均水平,但小于行业平均水平,详见图1。如此看来,我们在下半年策略报告中,对子行业的判断还是出现了一些偏差,准确率为50%。

2008三季度机械行业主要子行业涨幅及宏观指标走势

点击此处查看全部新闻图片

(二)3季度部分强势股补跌

在过去的一个季度里,我们在3季度策略报中重点推荐的3支股票中,天威保变下跌了45.04%,跌幅远远高于市场和行业平均水平,可以说非常失败,出现了明显的强势股补跌特征;昆明机床下跌了31.78%,跌幅也略超行业平均水平;平高电气下跌了20.72%,跌幅小于行业和市场平均水平。考虑到机械行业整体趋势向下,我们在3季度策略报告中已经明显减少了荐股数量,即便如此,也未能幸免,我们推荐的3支股票不仅全线下跌,而且只有1支跌幅小于市场平均水平,准确率只有33.3%。看来我们的个股研究工作还有待加强。

二、2008年4季度机械行业需求增速将加速回落

(一)3季度名义投资反弹、工业增速明显回落

根据统计局发布的2008年前8个月数据,2008年前8月全国规模以上工业企业完成增加值同比增长12.8%,较3个前下滑3.2个百分点。在工业内部,重工业增加值同比增长13.2%,较3个月前下滑3.8个百分点。完成固定资产投资同比增长27.4%,较3个月前上升了1.8个百分点,如果剔除投资品价格上涨的影响,我相信我们看到的实际投资增速应该是呈下滑趋势的。详见图2。当然有人会说,北京的奥运会使周边200公里范围内的工厂和建筑工地停产,这部分影响了3季度的各项宏观经济数据。但我们看到,离北京较远的江苏、浙江和广东等地的工业增加值增速也在下滑。

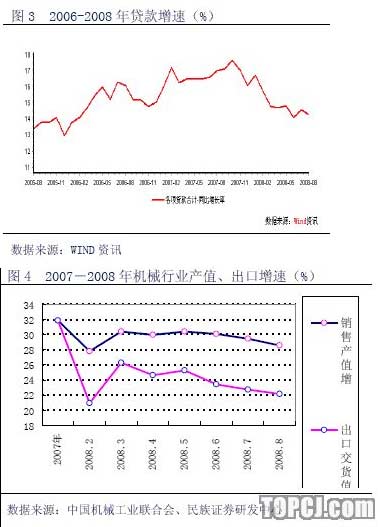

(二)3季度信贷从紧趋势未变

尽管自2季度以来,市场上不时传来央行可能放松银根的声音,但我们看到的实际情况却并非如此,迫于通胀压力,迄今为止的货币政策基调依然从紧。截止到8月末,金融机构的各项贷款余额为29.3万元,同比增长14.29%,增速较5月末的时候又下滑了0.57个百分点,详见图3。

2006-2008贷款增速及机械行业出口增速情况

点击此处查看全部新闻图片

(三)3季度机械行业内外需求双双回落

据中国机械工业联合会数据,2008年1-8月,全国机械工业累计销售产值5.76万亿元,同比增长28.54%,累计出口0.88万亿元,同比增长22.1%。1-8月销售和出口增速分别较3个月前下滑1.81个百分点和3.1个百分点,呈现出内外需求增速双双回落的不利局面。详见图4。

(四)政策支持影响局部

1、进口零部件税收减免实际操作困难

近期财政部出台文件,调整部分装备制造业设备及关键零部件进口关税和进口环节增值税先征后退,所退税款作为国家投资处理,转为国家资本金。具体包括超/特高压输变电设备、大型石化设备、大型煤化工设备,实施时间为2008年1月1日。我记得2007年财政部曾针对纺织机械出台过类似政策,但我们已经看到,2007年下半年以来,随着国内纺织服装行业经营状况下滑,纺织机械企业的经营绩效也出现了下滑。也就是说该项政策并未能改变行业运行的趋势。而且,我们从企业了解到的情况是,所退税款转国家资本金实际操作起来非常麻烦。

2、财政补贴风电设备厂商效果有限

8月份,财政部还公布实施了《风力发电设备产业化专项资金管理暂行办法》,该办法提出,对符合支持条件的首50台MW级风机给予600元/kW的补贴,整机和零部件各半。条件是样机经专门认证机构认证,产业化首50台风机已经销售、安装调试和并网发电。目前符合这一条件的上市公司整机厂商可能只有金风科技和东方电气,每家可获补贴只有300元/kW*50台*1500kW/台=2250万元,可分别为2家公司带来2.25分钱和2.75分钱的收益,效果十分有限。

3、增值税转型或将刺激设备需求

市场猜测政府可能将增值税转型向全国全面铺开推广。初步估算,增值税转型将使企业节省资金1500亿元左右。假设企业将节省的资金全部用于购置设备,则这1500亿元带来的新增需求大约相当于2008年机械行业销售产值(扣除汽车及汽车零部件)的2.35%左右。如果考虑到设备投资仅占固定资产投资的22%不到,再假设企业节省的1500亿元全部用于扩大再生产,则新增的设备购置额只有1500亿*0.22=330亿元左右,大约相当于2008年机械行业销售产值(扣除汽车及汽车零部件)的0.51%%左右。

(五)4季度机械行业内需可能加速回落

展望4季度,我们的宏观分析师判断,国内主要经济指标将继续下滑,国内电价、油价都有可能调整,通胀下滑的趋势并不稳固,信贷放松可能依然只是市场的善意期待。因此我们维持2008年机械行业整体需求回落的判断。而且我们预计,随着房地产行业投资的加速回落,4季度机械行业需求也将出现加速回落的态势。根据我们在2008年中期策略报告中所做的相关性分析,在假设全年国内投资增速为24%左右的前提下,预计全年机械行业产值增速为27%左右,较8月增速下滑1.5个百分点左右。

三、铁路设备、输变电和太阳能成长更确定

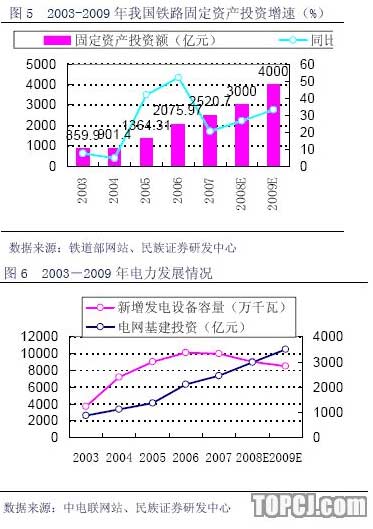

(一)铁路设备:投资可能超预期

据铁道部数据,2008年1-8月,铁道部完成固定资产投资1698.04亿元,同比增长50.6%。根据铁道部年初的计划,预计2008年全年将完成投资3000亿元,同比增长26.9%。近期有消息称,铁道部计划将2009年的投资额提升到4000亿元,同比增长33.3%,详见图5。如此一来,铁路设备行业将成为机械行业各子行业中未来成长相对确定的行业之一。

2003-2009我国铁路固定资产投资增速

点击此处查看全部新闻图片

(二)电气设备:电网投资稳增、太阳能需求强劲

1、电力投资由电源向电网倾斜

据中电联信息,今年1-7月,国内电源基建投资完成1599.46亿元,新增电力装机容量4112.25万千瓦,同比减少618.17万千瓦;电网基建投资完成1397.05亿元,其中国网公司新增110kV及以上变电容量9793万kVA,同比增长74.62%。中电联预计今年全年电源基建投资完成3000亿元左右,与2007年的3041.5亿元基本持平,新增电力装机容量9000万千瓦左右,较2007年下降10%左右。预计今年全年电网基建投资完成3000亿元左右,与2007年的2451.4亿元相比增长22.39%。今年电网基建投资首次有望与电源基建投资看齐,表明国内电源建设短期内已经见顶,未来电力建设将向电网倾斜。预计2009年电网基建投资有望超过电源基建投资,输变电设备需求增长也相对确定。详见图6。

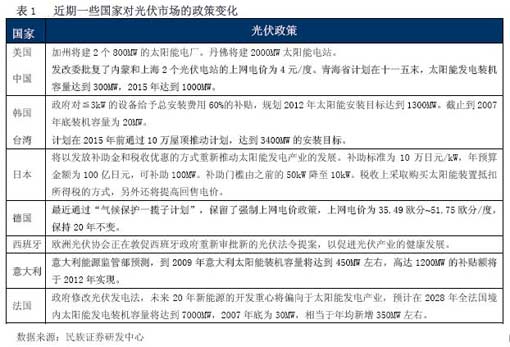

2、多国政府支持太阳能产业

尽管近期国际油价持续下滑,但我们注意到全球光伏市场的需求并未受到太多不利影响。之前德国市场和西班牙市场因为补贴政策修改,市场担心2009年的全球光伏市场需求可能受到不利冲击。但近期逐渐传来一些好消息,越来越多的国家加入到补贴行列,使我们对未来全球光伏市场的需求增长更有信心,详见表1。我们预计,2008年全球光伏市场需求增速将达到50%以上,未来2年也有望保持40%以上的增速,详见图7。

近期一些国家对于光伏市场的政策变化

点击此处查看全部新闻图片

2000-2011年全球太阳能电池产量

点击此处查看全部新闻图片

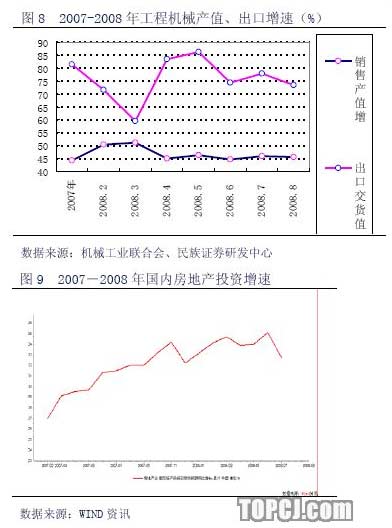

(三)工程机械:积极财政政策难抵楼市颓势

据机械工业联合会数据,2008年1-8月,国内工程机械行业销售产值为1405.55亿元,同比增长45.6%,其中出口产值为144亿元,占10.24%,同比增长73.47%。从趋势上看,今年2-3季度工程机械行业增速虽然较1季度有所回落,但仍保持在40%以上。详见图8和图9。

部分投资者期待积极财政政策和四川灾后重建将提振工程机械的需求。我们判断这种提振将十分有限,因为目前房地产建设已成为工程机械的主要需求用户。以2008年上半年为例,工程机械几个主要下游用户的投资情况如下:房地产投资15049亿元,铁路投资808亿元,公路投资2577亿元,水利、环境和公共设施投资4605亿元。在这几项中房地产投资占65.31%。据此,我们判断,随着房地产行业投资增速的快速回落,今年4季度和2009年上半年,工程机械销售产值增速也将快速回落。

2007-2008工程机械产值、出口增速及国内房地产市场增速

点击此处查看全部新闻图片

据机械工业联合会数据,2008年1-8月,国内机床工具行业销售产值为2408.34亿元,同比增长33.28%,其中出口产值为252.97亿元,占10.5%,同比增长19.41%。从趋势上看,今年2-3季度机床工具行业增速呈现出逐步下滑的趋势。从产品来看,主要产品数控机床的产量增速也呈逐渐下滑趋势。我们判断,未来随着国内投资增速的继续下滑,机床增速将延续下滑趋势。

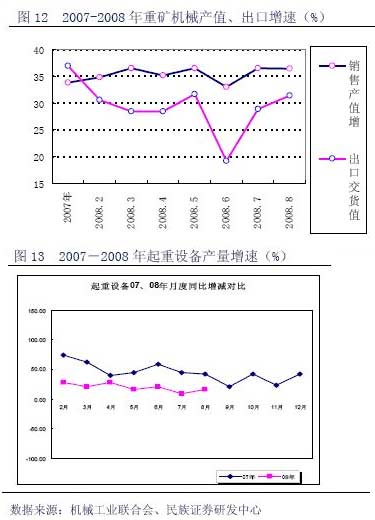

(五)重矿机械:对经济周期的反映较为滞后

据机械工业联合会数据,2008年1-8月,国内重矿机械行业销售产值为3017.71亿元,同比增长36.41%,其中出口产值为428.87亿元,占14.21%,同比增长31.39%。从趋势上看,今年2-3季度重矿机械增速仍稳定在相对高位。重矿机械的生产周期相对较长,对经济周期的反应比工程机械和机床工具要滞后一些,但我们相信,随着国内经济调整的深入,未来我们也将看到重矿机械增速的回落。事实上,据我们了解,企业的订单情况已不如前两年,其中的代表产品起重设备产量增速已较去年同期下了一个台阶。详见图12和图13。

2007-2008重矿机械产值、出口增速及起重设备产量增速

点击此处查看全部新闻图片

小结:综上所述,我们认为未来积极财政政策很难改变机械行业的下行趋势,子行业中铁路设备、输变电设备和新能源成长性相对确定,而工程机械和机床工具正在依次进入下降周期,重矿机械未来也将进入下行周期。

四、投资评级与个股建议

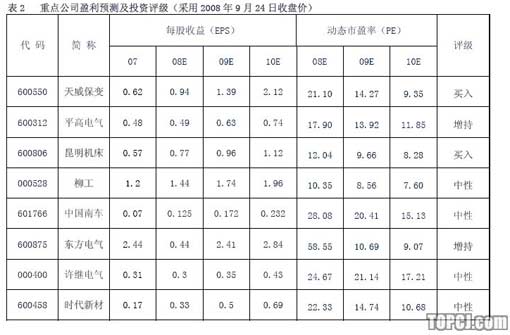

鉴于上述分析,我们维持机械行业整体中性评级;维持电气设备增持评级;机床工具、工程机械和重矿机械中性评级;铁路设备尽管未来增长确定,但我们认为其中的代表公司中国南车目前股价已反映了未来的成长预期,因此也给予中性评级。

市场经过前期的持续调整后,估值水平和估值结构已发生很大的变化,因此我们在综合考虑了个股的增长情况和估值水平后,对个股投资评级重新进行了调整,详见表2。个股详细情况请参阅相关报告。

重点公司盈利预测及投资评级

点击此处查看全部新闻图片

热门推荐