尽管我国固定资产投资增速有所放缓,但总规模仍然很大,2015 年我国固定资产投资总额为55万亿元,其中与工程机械直接相关的基建投资和房地产投资增速分别为17%和 1%,2014 年基建及房地产投资的固定资产投资的增速为 20%和 11%。因此,房地产投资与基建投资景气程度的下降抑制了工程机械设备的购买需求,而下游相对稳定的设备使用需求则刺激了工程机械设备的租赁。

一、中国工程机械租赁市场规模现状

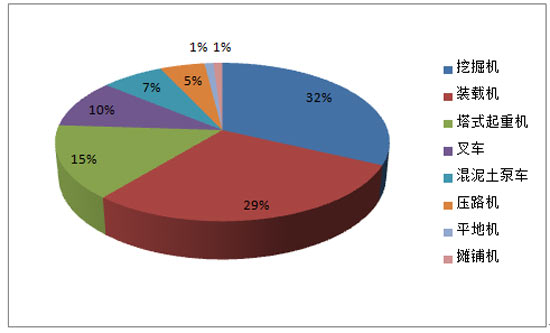

工程机械大致分为压路机、平地机、摊铺机、塔式起重机、挖掘机、装载机、混泥土泵车、叉车 8 个品种,根据中国工程机械协会租赁分会和我们的测算,2015 年工程机械租赁行业的市场规模大约为 5000 亿,较 2012 年 3500 亿 CAGR 约 13%,与同期固定资产投资的 CAGR 15%大致相符。从细分品种市场规模来看,最大的为挖掘机(约1608 亿),装载机(1450 亿) ,塔式起重机(约 750 亿) 。从产品租金来看,使用频率较低的塔式起重机月租金较高(大约 2.5 万元-2.7 万元) ,使用频率较高的叉车(大约0.3 万元-0.7 万元),装载机(大约 1.0 万元-1.7 万元)月租金较低。

2004-2015年中国固定资产投资走势图

2015年中国工程机械租赁市场情况估计

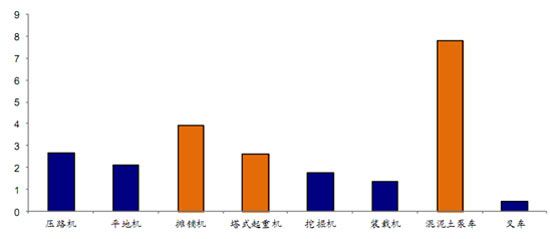

2015年中国工程机械细分品种月租金估计

单位:万元/月

2015 年工程机械的设备的租赁利用率相对排名与2012 年类似,在主要的工程机械品种中,利用率排名靠前的为使用频率较低并且月租金相对较高的混泥土泵车和塔式起重机。不过需要特别指出的是,2015 年工程机械租赁整体利用率下滑明显,之前租赁利用率较高的品种如塔式起重机 2015 年的利用率估计只有 50%-55%,挖掘机的租赁利用率甚至下降到不足 30%。我们认为,在现行的经济环境下,行业依然可以通过提高租赁服务的水平来提高利用率。

二、中国工程机械租赁行业发展前景预测

1、中国工程机械租赁市场的市场集中度很低,排名第一的庞源租赁的市占率也不到千分之二。目前我国工程机械租赁前 100 强的市占率不到 3%,大约相当于美国 80 年代中期的水平,美国现在前 5 强的市占率大约占到 17%,美国工程机械租赁龙头企业联合租赁市占率大约 9-10%,2014 年收入 57亿美元,净利润 5亿美元。我国工程机械租赁龙头企业庞源租赁的市占率不到千分之二, 2014年收入 9 亿人民币,净利润 5524 万人民币。考虑到中国的基建规模和产业结构,中国的工程机械租赁市场的市场规模应该略高于美国,因此我国龙头企业还有很大的发展空间,龙头企业的市场集中度将进一步提升。

2、高频低费率的工程机械设备,例如挖机、装载机、汽车吊等,租赁市场规模超过 3000 亿,但是由于租赁费率很低,除非具备厂商背景,否则很难由市场竞争产生大企业。这是由于工程机械存在服务半径的约束,即大到一台塔机,小到一辆挖车,都有自己的服务距离,超过这个服务距离可能需要高昂的物流费用,因此,在我国工程机械租赁市场大而分散的情况下,租赁使用频率较低、租金较高的设备的厂商,例如租赁塔式起重机的厂商,容易诞生大企业。租赁使用频率高、但单次租金较少的设备,例如挖机和叉车,由于竞争壁垒不高,基本都是收入不及 1000 万的小型设备租赁商。

2015年的塔机租赁市场大约有45万台存量塔机设备,其中约30%自用,70%租赁。庞源近年的塔机租赁费用大约在每月 5.34 万元,利用率在 64.2%。借鉴成熟市场,行业领头羊的设备利用率明显高于行业平均,自用设备利用率又比租赁设备利用率低,由此我们测算行业自用设备的利用率为40%,租赁设备利用率约为58%,从而得出塔机租赁行业每年的市场空间为约 751 亿元。

3、高频低费率的设备租赁厂商规模较小且分散,这个特征适合在线上进行商业模式的创新,当前的市场情况类似滴滴打车的运营背景。滴滴打车的模式是将闲臵在各地的汽车资源调动起来,提高上游汽车所有者的利用率,同时降低下游用车客户的等候时间。与互联网金融不销售大额金融产品类似,滴滴打车的模式里也主要涵盖单次费用较低的普通车型,单次费用较高的豪车并没有在滴滴的平台上使用。滴滴打车本质上是搭建乘客与车辆的 O2O 交流平台,让乘客需求信息与车辆的利用信息充分交流,通过降低信息壁垒来提高乘车效率,进而释放潜在市场规模。因此,我们认为,使用频率高并且单次费用低的工程机械设备更适合做类似滴滴模式的租赁,而使用频率低并且单次费用高的工程设备更适合线下由专业租赁服务商提供服务。

热门推荐