中国5月官方制造业PMI 50.1,好于预期的50,连续三个月位于扩张区间。5月钢铁行业PMI则跌至50.9,环比大幅回落6.4个百分点。

国家统计局数据显示,5月官方制造业PMI 50.1,与上月持平。其中新订单指数为50.7%,连续两个月回落,且与生产指数的差值有所扩大,新出口订单指数也降至临界点。

图1:制造业PMI指数(经季节调整)

分企业规模看,大型企业PMI为50.3%,比上月回落0.7个百分点,但继续高于临界点;中型企业PMI为50.5%,比上月上升0.5个百分点,重回扩张区间;小型企业PMI为48.6%,比上月回升1.7个百分点,虽位于临界点以下,但收缩幅度有所收窄。

从分类指数看,在构成制造业PMI的5个分类指数中,生产指数、新订单指数、供应商配送时间指数高于临界点,从业人员指数和原材料库存指数低于临界点。

九州证券全球首席经济学家邓海清点评称,5月PMI数据超预期,市场没有意料到的房地产的高景气持续以及企业去库存周期结束是重点,不应当忽视。由于目前回升力度小,因此回升可持续性将较强。

他表示,从4月以来,一系列现象表明,从2011年以来的长达5年的去库存周期已经到达最末尾。房地产价格环比涨幅扩大,当前房地产高景气的状况并未改变,证伪房地产“昙花一现”,因此经济从L型底再下滑的概率非常小。

邓海清认为,PMI数据持平于上月,且连续三月处于扩张区间,基本证明经济筑底明确,对经济过度“伤春悲秋”不可取。他在一份报告中写道:

对于2016年,我们仍然坚持房地产投资和宽财政带动经济回暖的观点,认为“周期归来”是本轮经济回暖的关键,2016年中国经济L型拐点已过,偏执看空中国经济必犯大错。

对于金融市场,基于基本面回升逻辑,长期看空债券市场,长期看多大宗商品,坚定看好基本面驱动的中国股市长期“健康牛”。

民生固收李奇霖团队点评称,需求走弱产生了短期的库存被动累积的现象,需求复苏的可持续性需密切观察。就目前看,在房地产销售高位和开发商购地热情恢复的背景下,需求弱复苏的格局有望延续。

从需求看,新订单指数50.7%,回落0.3%,内需趋缓,但整体房地产销售仍维持高位,4月土地成交活跃,5月土地成交溢价率维持高位,房地产投资趋势专项建设基金+PPP对基建驱动力仍在,料后续地产和基建投资于四季度前仍处于向上空间;新出口订单48.9%反弹0.7个百分点,人民币汇率贬值对出口带动作用显现。

从生产、采购库存端看,生产52.3%反弹0.1个百分点,微观数据看,钢铁高炉开工率持续上行,企业生产意愿积极,产成品库存从45.5%反弹至46.8%,反映出需求边际减弱和生产意愿回复出现库存被动累积,但整体库存仍处于低位,只要需求回落不具备可持续性,从被动补库存走向新的主动去库存的可能性较低;采购量、原料库存和进口分项均上行,一方面因生产意愿恢复,企业备货原料,微观数据观察看焦炭价格表现远强于螺纹,另一方面境内外大宗商品价差促进进口回升。

民生宏观称,经济边际减弱,但还不到触及新宽松的节点:3-4月是本轮经济复苏高峰,5月明显边际减弱,但由于房地产和基建项目投资的惯性,经济向下的压力不大,二季度仍将稳稳站在底限之上,再加上5月权威人士对“走老路”的否定,这意味着短期内政策宽松依然难有大动作。

国家统计局服务业调查中心高级统计师赵庆河解读称,制造业生产稳步增长,企业采购活动有所加快;结构调整稳步推进,高技术产业和消费升级相关制造业继续保持扩张态势;去产能进一步取得成效,高耗能制造业PMI为49.1%,比上月下降1.0个百分点,落至临界点以下。

钢价弱势格局难改

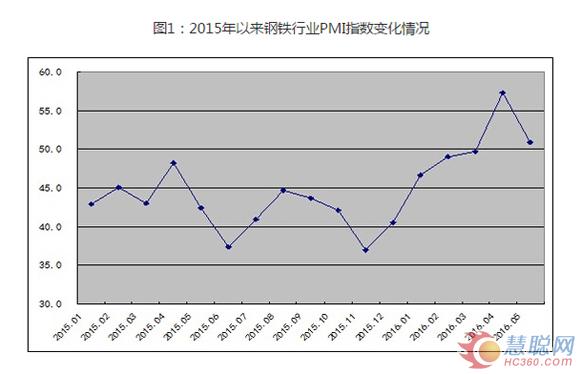

此外,据中物联钢铁物流专业委员会数据,5月钢铁行业PMI指数为50.9,环比大幅回落6.4个百分点。该指数在连续五个月回升后再次出现回落,不过已连续两个月处在50的荣枯线上方。

2015年以来钢铁行业PMI指数变化情况

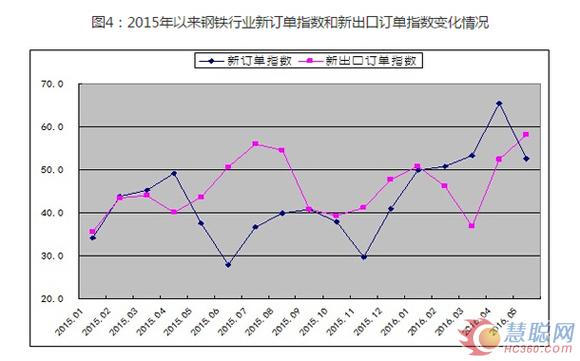

主要分项指数中,生产指数、新订单指数双双回落,但均维持在50%以上的扩张区间,新订单指数回落幅度明显大于生产指数回落幅度,显示市场需求回落更加明显,供大于求压力显现。

新出口订单指数继续回升,连续两个月处于50%以上的扩张区间,钢铁企业出口订单依然维持在较高水平;产成品库存指数大幅回升,时隔9个月后重回50%以上的扩张区间,显示钢铁企业合同组织不畅,库存出现积压。

中物联钢铁物流专业委员会称,PMI显示,当前钢铁企业生产经营活动依然处于扩张态势,生产和需求均维持在较高水平,但行业供大于求的迹象显现,企业库存出现积压,短期国内钢价弱势格局依然难改。

2015年以来钢铁行业新订单指数和新出口订单指数变化情况

2015年以来钢铁行业产成品库存指数变化情况

由于钢铁产能释放较快,使前期有所缓解的供需矛盾重新凸显出来,而国内宏观经济料反复筑底,加上外部美联储加息预期强烈,美元上涨对大宗商品价格将形成压制,后期钢材价格依然承压。

热门推荐