我的钢铁网讯:在国际形势日趋明朗,但国内缺乏有效的产业利好政策的背景之下,直接用钢下游的投资结构发生明显转变,其中制造业强于基础设施建设强于房地产建设,建筑钢材的需求因此“托而不举”。受此影响,生产企业对于其全年的利润预期转弱,价格与成本的相关性尤其是电弧炉的相关性转强。另一方面,焦煤过剩导致成本塌陷,建筑钢材基本面逐步转为供需双弱,驱动力量孱弱,行业依旧处于依托产业政策进行自主调节的弱周期之中。展望下半年,建筑钢材供需双弱、库存极限的基本面说明市场信心需要修复,产业需要“等风来”,那么下半年建筑钢材价格将如何演绎,笔者尝试从以下多个维度进行分析。

2023年上半年市场回顾

一、2023上半年价格行情及利润回顾

(一)2023上半年价格行情回顾

2023年上半年建筑钢材价格呈先扬后抑走势,大致分为三个阶段:

第一阶段(1月份至3月中旬)——节后需求稳定恢复,成本支撑日渐增强,价格反弹:一季度建筑钢材成交量同比增加3.63%,高于供应增速,同时生产成本由年初的4180元/吨逐步增加至3月中旬的4292元/吨,建筑钢材价格受成本推动影响,Mysteel螺纹钢价格指数由4191元/吨涨至4417元/吨,涨幅226元/吨;

第二阶段(3月中旬至5月底)——双焦过剩,成本塌陷,价格大幅下跌:由于国内焦化产能的进一步增加以及焦煤进口量明显增长,1-5月份,三大口岸累计平均日度通关1381车,同比增加694车,双焦出现了明显的过剩现象,利润遭到挤压,焦炭价格大幅下跌。3月中旬至5月底,焦炭连续十轮下跌,累计幅度达750元/吨。建筑钢材的成本因此而大幅下移,从4292元/吨下降至3601元/吨,成本降幅为691元/吨。Mysteel螺纹钢价格指数由4417元/吨下跌至3663元/吨,跌幅754元/吨,出现了超跌迹象;

第三阶段(6月初至今)——成本阶段性见底,进入修复性反弹阶段:经历了两个半月的调整后,双焦价格和利润回归合理,在此期间,铁矿石也得到了充分的调整,建筑钢材基本面进入供需双弱、库存偏低的格局,产业链重回弱平衡,成本阶段性见底并随之展开反弹。这一轮反弹中,铁矿石因人民币贬值和铁水居于高位而涨幅居前,建筑钢材价格因超跌以及淡季快速去库而展开了超跌修复,一个月的时间便收复了5月份的跌幅,Mysteel螺纹钢价格指数由3663元/吨反弹至3840元/吨,涨幅177元/吨。

纵观上半年,以Mysteel螺纹钢绝对价格指数为例,上半年价格高点为3月14日的4417元/吨,低点为5月31日的3663元/吨,高低点相距754元/吨。

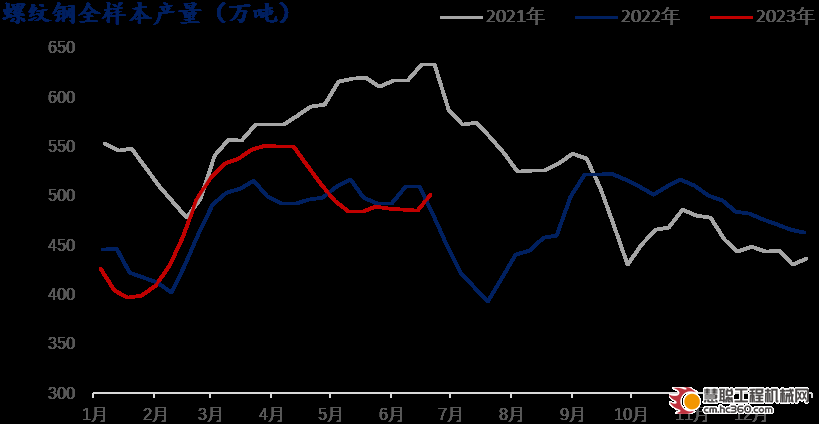

(二)2023上半年利润情况回顾

数据来源:钢联数据

纵观上半年成本情况,自年初开始,成本因铁矿石价格的上涨而逐步抬升,利润小幅增长。自3月份中旬开始,因双焦确定性过剩,多次调控铁矿石,成本出现明显下降,由最高的4240元/吨下降至3580元/吨。在此过程中,尽管钢厂的即期利润得以保障,但由于需求低迷,出货不畅,财务库存出现严重亏损。

就利润而言,上半年单吨利润微薄,甚至一度亏损,在-100元至150元之间波动。长流程企业利润最差的时间是4月初,单吨亏损25元左右,短流程企业利润最差的时间段是6月下旬,单吨亏损90元左右。总得来看,上半年钢厂单吨利润微薄,盈利转差。

二、2023上半年供需格局回顾

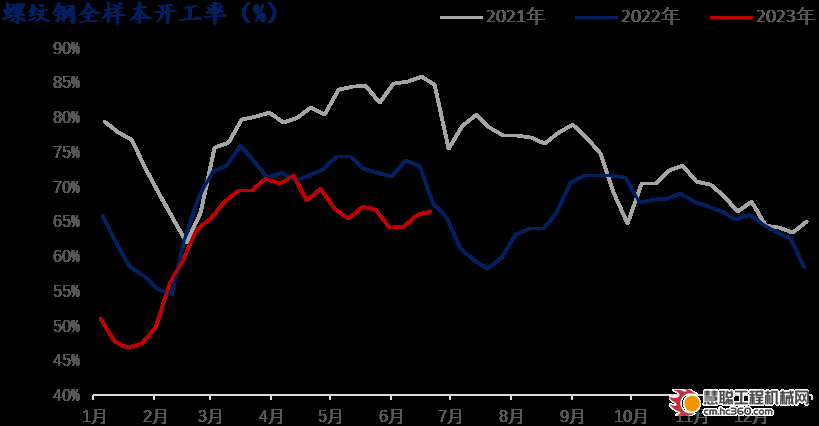

(一)螺纹钢产量较去年同期小幅增长

数据来源:钢联数据

数据来源:钢联数据

数据来源:钢联数据

截止6月21日,按周度推算,上半年螺纹钢产量1.22亿吨,同比去年同期增长2.52%。

分季度来看,Mysteel调研数据显示,一季度螺纹钢产量同比增长2.59%,二季度产量同比增长1.09%,上半年产量高点出现在3月份。周度来看,3月份产量阶段性见顶,周产最大值为3月29日的550.99万吨/周,5月产量阶段性见底,周产最大值为5月17日的483.65万吨。

在一季度需求逐步好转,利润逐步扩大后,钢厂产量出现了持续性增长。而后旺季需求不及预期且缺乏弹性,产量出现阶段性调整,短流程企业因亏损而出现大面积停工检修,长流程企业降低废钢用量控产,整体产量于5月份阶段性见底。

(二)上半年追求转型升级 高质量发展

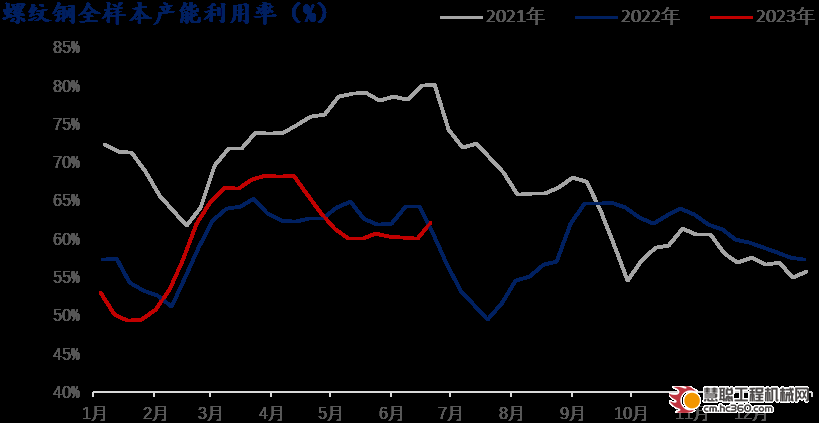

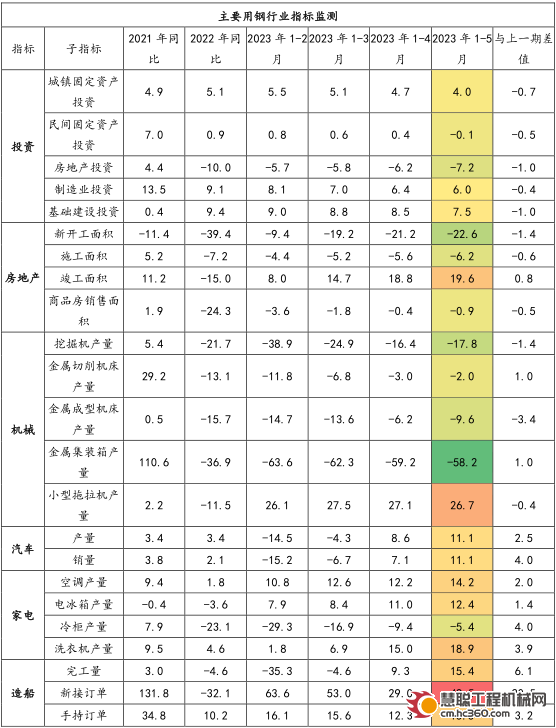

数据来源:国家统计局、Mysteel

稳经济决心不动摇,从投资结构上看,资金去向明显分化,制造业强于基础建设强于房地产,其中汽车、家电、船舶等高端制造业明显增长,表明转型升级力度在上一个台阶。房地产投资同比依旧偏差,但已经出现缓和迹象,房地产其他指标已经见底甚至初见好转。

国内一季度GDP增速良好,二季度GDP待公布,如果公布结果同比偏好,则表明在房地产疲软,制造业强刺激之下,不仅经济指标稳定且转型升级进程稳健,继续迈向高质量发展;反之,则表明作为国内支柱产业的房地产仍需政策维稳,所以二季度GDP指标成为后市产业政策力度之关键。

2023年1-5月份,制造业投资同比增速6.0%,基础建设投资同比增速7.5%,房地产投资同比下降7.2%,新开工面积、施工面积、商品房销售面积几项指标同比也有非常明显的回落,仅竣工面积一项指标同比出现明显增长,表明当前房地产建设的延续项目大于新开项目,将对后期需求弹性形成明显影响。

数据来源:钢联数据

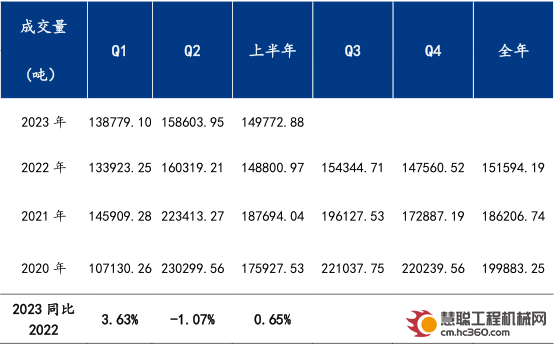

纵观Mysteel统计的全国成交量,2023年一季度日均成交量录得13.88万吨,同比去年同期增长3.63%;2023年二季度日均成交量录得15.86万吨,同比去年同期下滑1.07%;2023年上半年日均成交量录得14.98万吨,同比去年同期增长0.65%。

可见,房地产的持续低迷使得建筑钢材需求弹性明显下降,但由于托底作用,需求具有一定的韧性。

(三)库存情况

(1)螺纹钢钢厂库存明显下降

数据来源:钢联数据

2023年上半年钢厂螺纹钢库存明显下降,最高点出现在2月17日,值为352.63万吨,低点出现在6月23日,值为192.63万吨,为历年上半年之罕有。

可见,在利润水平偏低的情况下,钢厂主动降低产量以降低风险,同时,得益于上半年钢厂直供量占比出现了明显的增加,整体销量得以保障,引发上半年库存明显下降。

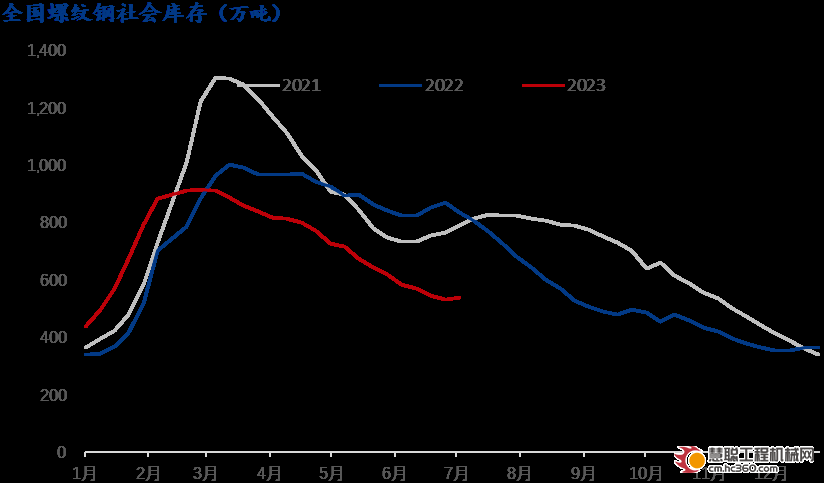

(2)螺纹钢社会库存降至低位

数据来源:钢联数据

2023年上半年螺纹钢社会库存同样大幅下降,最高点出现在2月24日,值为912.12万吨,低点6月23日,值为530.48万吨。

下游需求虽有韧性,但缺乏弹性,好在市场供应在二季度出现下滑,社会库存得以在淡季实现持续性去库,市场压力较轻。

纵观钢厂库存和社会库存,螺纹钢总库存同比下降34.84%,高点为2月17日的1264.75万吨,同比增加5.27%,低点为6月23日的723.11万吨,同比下降39.50%。

2023年下半年市场展望

一、2023下半年供需格局展望

(一)下半年供应调整压力较大

建筑钢材产量占到粗钢产量的40%左右,但上半年粗钢产量同比增长,故下半年供应调整压力偏大。

1-6月份,Mysteel统计的国内粗钢产量为5.24亿吨,其中6月份粗钢产量为0.90亿吨。如果按平控计算,下半年月均粗钢产量为0.82亿吨左右,而去年最低值为7月份的0.82亿吨。可见,粗钢在下半年的调整压力较大。

作为粗钢的主要消费品种,建筑钢材产量上半年同比增长,意味着在下半年产量将有一个明显下降的过程。当前日均铁水在245万吨以上,属于偏高水平,但厂内原材料可用天数较低,可见钢铁生产企业具备足够应对调节产量的能力。而当前正值用电高峰,已经有部分地区接到口头限电通知,叠加可能出现的平控政策,预计三季度产量环比二季度仍有下降,四季度产量仍将维持低位,预计下半年螺纹钢产量在1.4亿吨左右。

(二)市场交投氛围难有亮点 但整体需求将环比增加

房地产作为支柱产业,多家企业权益融资计划取得新进展,多城市打出政策组合拳两方面积极信号。在冷静期后,更积极有效的政策仍值得期待,“弱复苏”下,需求缓慢释放,或呈现“释放-积累-再释放”的脉冲式特征,由于竣工交付为当下行业中点发力领域,竣工面积全年有望增长15%左右,房地产的用钢需求有望在旺季走高。所以下半年下游的用钢需求仍有韧性,淡旺季特征明显,下半年建筑钢材需求环比上半年有望增加,但由于钢厂直供比例的增加,市场交投氛围难有亮眼表现。

(三)库存的累积可能是暂时的

首先,今年建筑钢材净出口量的明显提升大幅缓解了库存压力,1-5月份,螺纹钢净出口69万吨,线材净出口199.10万吨,合计净出口268.10万吨。去年同期,螺纹钢净进口25.4万吨,线材净出口80.1万吨,合计净出口54.7万吨。

其次,现阶段的累库是在钢厂库存极限的背景下,需求下滑导致的,且累计幅度非常有限。根据上述逻辑推演,供需将在三季度产生错配,时间节点可能是在7月中下旬左右。

再次,从情绪上看,无论是钢厂抑或是市场贸易环节的投资信心均较为薄弱,高库存意味着高风险,所以库存累积周期必会较短。故预计下半年库存在呈现短暂累库后,将继续去化直至四季度末期。

(四)利润水平仍将偏低

成本风险充分释放后,生产企业利润在稳经济决心的背景下势必有所回归。但是,基本面供需双弱,库存偏低,所以无论是即期利润还是库存利润都将处于低水平区间。值得注意的是,在5-6月份产量下降阶段,电弧炉率先因亏损而减产,随后引发了库存的快速下降以及利润的回归。那么在下半年尤其是三季度易发生供需错配的时期,利润有望小幅扩张,即便出现利润回归,在电弧炉企业盈亏线依旧是一个强支撑。故预计2023年下半年螺纹钢生产成本低位运行,平均生产成本3750元/吨左右,下半年单吨平均利润在-50元至300元之间波动。

二、2023下半年价格走势展望

综上所述,现今建筑钢材正处于阶段性筑底的周期,下半年建筑钢材基本面仍无明显矛盾,甚至有阶段性错配的可能,产业政策将直接决定着反弹高度。预计下半年建筑钢材市场价格重心较上半年小幅上移,三季度延续反弹态势的可能性偏大,以Mysteel螺纹钢绝对价格指数为基准,下半年均价预计在4100元/吨附近,常态运行区间在3800-4500元/吨。

热门推荐