据中国工程机械工业协会对挖掘机主要制造企业统计,2024年8月销售各类挖掘机14647台,同比增长11.8%,其中:

国内6694台,同比增长18.1%;

出口7953台,同比增长6.95%。

2024年1—8月,共销售挖掘机131550台,同比下降2.21%;其中国内66335台,同比增长7.32%;出口65215台,同比下降10.3%。

2024年8月销售电动挖掘机1台(10至18.5吨级)。

值得注意的是,当前,挖掘机国内市场连续6个月实现正增长,出口市场也正逐步修复。这是否预示着行业进入复苏上升周期,多位相关人士持谨慎乐观态度。

内销稳步复苏,正常化需求低于往年

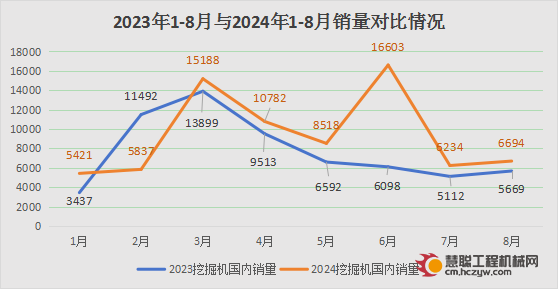

如图所示,从单月同比变化来看,1-8月,挖机内销同比增速连续6个月实现正增长。其中,6月份销量创新高,处在历史高位。而8月份共销售6694台,超过此前市场预期。此外,前8月内销环比1-7月销量有所改善。

从单月环比变化来看,8月国内挖掘机销量结束了连续4个月的环比下降态势,转为环比上升7.4%,回升到了6500台以上的居中水平。

显然,从国内挖机销量数据看,挖掘机市场有明显的筑底回暖迹象。其原因为:

1、基建投资改善。国家统计局公布数据,2024年1-8月,全国固定资产投资(不含农户)增速为3.9%,环比7月有所改善。虽然,房地产开发投资下降9.6%。但是,基础设施投资(统计局口径)累计增长5.1%,其中水利管理业、航空运输业、铁路运输业投资均实现两位数的较快增速。而作为基建市场最主要的施工机械——挖掘机需求得到了一定提振。

2、6月挖掘机销量创历史新高,7、8月内销持续增长,这离不开更新政策驱动使然。自今年3月国务院印发《推动大规模设备更新和消费品以旧换新行动方案》,各地大规模设备更新政策实施细节颁布及实施,这大大加快了老旧工程机械存量设备出清速度,短期内也刺激了挖掘机等部分新机更新市场的需求。

3、8月开启专项债发行的“高峰时刻”。据不完全统计,截至9月8日,2024年地方债已发行54339亿元,其中新增专项债券发行25654.08亿元。其中,地方政府债券发行规模超过1000亿的涉及广东、山东、江苏、四川、浙江等二十多个省份地区,这为各地重大基建项目的开工和施工提供了有效的资金支持。

值得关注的是,虽然国内挖掘机市场需求正逐步改善,且存在多个有利因素。但短期看强弱,长期看趋势。目前国内仍面临着产能严重过剩、房地产开发投资持续承压、资金发放缓慢影响开工进度等多重问题,这使得挖掘机正常化需求水平可能低于往年,有利因素对市场销量带动相对有限。

海外份额扩大,有效提振内销压力

浙商证券在研报中指出,如果对挖掘机销量增速采取相对中性假设,若挖掘机出口能维持50%的增长,则可对冲国内挖掘机销量31%的下滑。

目前,中国工程机械企业出海进程正处于爆发和收获期。自2023年5月以来至今,挖掘机出口销量连续10个月持占比50%以上。出口成为烫平国内市场需求下滑的重要增长点。

进入2024年以来,在高基数及需求放缓等的影响下,挖掘机出口增速放缓,但出口规模仍处于历史高位。其中,8月出口增速再次由负转正,且出口销量超过内销,稳定保持在8000台左右水平。

原因系:主要出口国家和地区下游需求增量的有力支撑,以及我国企业在海外的强势表现。

1

从出口区域贡献来看,2024年1-7月,我国挖掘机对“一带一路”共建国家出口33.96亿美元,占总出口额的72.13%;出口RCEP国家(东盟10国+日本、韩国、澳大利亚、新西兰)销售额为10.77亿美元,占比22.88%;对亚洲出口18.57亿美元,占比39.44%;对欧洲出口12.15亿美元,占比25.79%;对非洲和拉丁美洲出口实现正增长。2024年以来欧洲、北美、日本和印尼地区的小松挖掘机开工小时数均呈上升态势,这些开工高景气度的区域市场为我国企业出口和市场拓展打开了增长空间。

2

在2024年上半年财报中,工程机械多家企业海外收入正增长,且个别企业海外市场营收占比超50%。其中,潍柴动力海外营收588.5亿收入,占据行业第一;三一、徐工、中联海外收入均超过百亿。而在海外收入占比中,三一重工、山河智能、山推股份、潍柴动力均达到50%以上。龙头海外收入占比的提升,一定程度也缓冲了周期波动对内销下行的风险。

对于未来海外市场的增长空间,由于海外工程机械市场容量为国内三倍,而海外龙头企业全球份额已达15%以上,国内头部企业全球占比仍不足10%,仍有翻倍以上空间。

挖机发展趋势预判

目前来看,房地产市场总体仍处于调整中,政策性利好仍处于落地见效的过程之中,加之专项债发行缓慢,对于“新开工和投资端”的带动依然有周期性。其市场主要支撑需求更多来源于各地设备更新政策落地加快,终端需求恢复并不明显。

此外,国外市场也暗藏隐忧,今年出口市场的波动,也与欧美市场相对严格的准入机制、贸易壁垒以及地区冲突有关,由于国产企业的海外竞争力与欧美本土品牌仍有差距,其全球市占率的提升依然有一定难度。整体而言,挖掘机销量的波动,正是经济大环境冷暖与政策导向交织作用的直观体现。万亿元增发国债项目+“大规模设备更新”政策,在中长期会助力行业恢复,但市场可能处于长期的结构性供需关系修复中。

某挖机分析师预判:预计2024年挖掘机内销增速5~10%,出口销量增速为个位数。

热门推荐