1.1全球矿山装备市场周期回暖,百吨级矿卡成为增长主力

工程机械是强周期性行业。

Parker Bay的统计数据显示,1992-2020年,全球露天矿山装备交货金额呈现出明显的周期波动特征,并在2012年达到交货金额峰值。

从GIR(Global Info Research)的调研结果来看,全球矿用车市场回暖趋势具有长期性。

在销售数量层面,2020-2028年,矿用卡车销量将保持4.13%的年均增长率,即从15401台持续增长至21281台。

在销售收入层面,全球矿用车销售收入维持小幅攀升的基本面将不变,预计到2028年将突破60亿美元大关,2022-2028年的年均复合增长率(CAGR)达到2.37%。

在销售结构层面,50~200吨中量车型中,承载吨位在百吨级以上车型占据全球矿用车销售收入的主导地位。

预计2028年全球50~200吨中量型矿用车销售收入占矿用车销售收入的比重,将从2017年的58%提升至64%,年均复合增长率达到2.14%,远高于全球平均水平(1.42%)。

在销售地域层面,亚太地区依旧是拉动收入增长的重要引擎。其中,2021年中国矿车销售市场规模达到8.0587亿美元,约占全球市场的16%,年均复合增长率达到4.37%。

同期北美和欧洲市场所占全球市场份额分别在38%和21%左右,相应的CAGR指数分别为1.88%和1.28%。

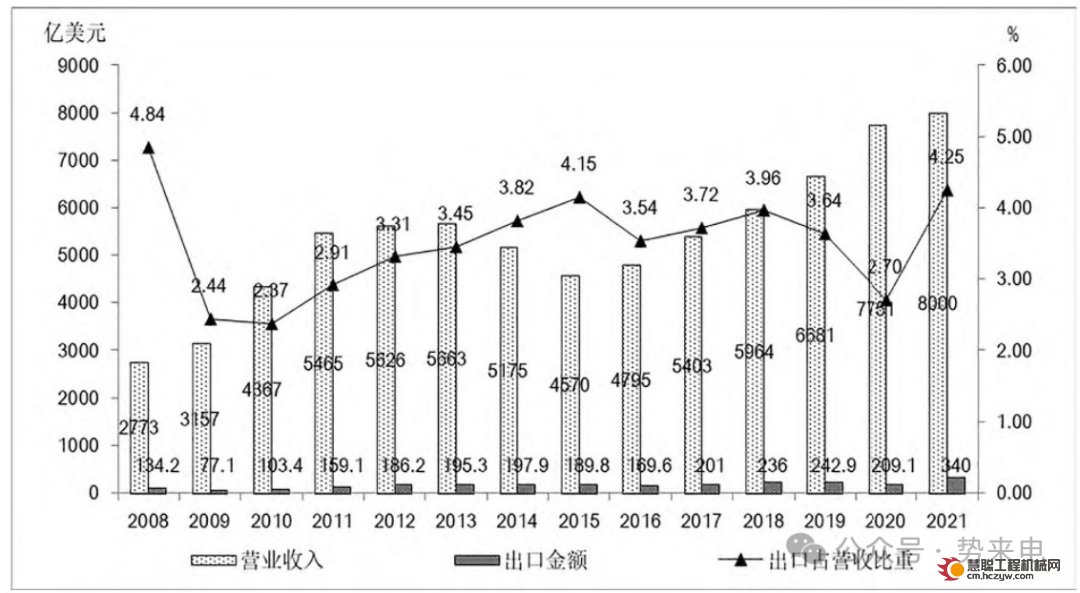

1.2“双轮驱动”之势凸显,高水平开放助推行业高质量发展

由于工程机械是典型的周期性行业,且受区域政治经济环境的影响较大,其在国内和国际市场的周期,并不完全同步。

自2020年,国内工程机械行业进入行业下滑周期。

得益于世界经济的回暖和世界市场需求的释放,2021年中国工程机械行业在国内市场创下营收8000亿元的历史新高,但12大类产品中的7类出现了负增长。

与此相反,国际市场进入了新一轮的增长周期。2021年,中国工程机械行业海外营收达到340亿美元,占行业营收总量的4.25%,12大类产品中的9类在国际市场上营收增幅超过50%。

因此,充分认识海外市场的重要性,实现国内国际两个市场业务的均衡发展,成为工程机械行业高质量发展的关键。

在产品维度,电动轮和机械轮矿用车相互替代,实现双轮驱动。

电动轮和机械轮自卸车分别在100吨以上重型自卸车市场,以及100吨以下轻量型自卸车市场占据主导地位。

基于中国海关数据,依据两类矿用车的海关编码进行统计发现,这两种类型的矿用车具有明显的出口导向。

从出口数量上看,2021年中国电动轮矿用自卸车出口数量达到1296台,自2018年以来首次突破1200台;机械轮矿用自卸车的出口数量同比增长约为45.6%,但出口数量远低于2007-2008年的峰值。

从出口周期来看,2000-2020年,机械轮矿用车出口数量和出口金额都呈现出清晰的周期变动趋势;电动轮矿用车出口数量和出口金额周期划分均不明朗,但结合其发展形势和数据走向,可以推断其仍处在出口上行周期,尚未达到出口周期峰值。

2. 矿用车行业竞争格局

2.1全球市场增量受限,亚太地区领跑区域竞争

据GIR对全球矿用车销量的统计和预测,2020年全球矿用车销量自2017年首次下跌,并快速于2021年止跌上扬,但增量有限。

预计2022-2028年间,全球矿用车销量将维持缓慢增长的态势。

从区域市场来看,2017年亚太地区矿车销量约占全球销量的36%,领跑全球矿用车市场销量增长。北美地区紧随其后,全球销量份额约为30%。

2017-2028年,亚太地区矿车销量的年均复合增长率达到4.2%,高于全球水平(约为3.3%)。

预计到2028年,亚太地区矿车销量所占全球销量的比重将超过40%,而北美地区矿车销量的全球份额将下滑到28%左右,全球矿用车市场将加速向亚太地区集中。

此外,南美地区的年均复合增长率仅次于亚太地区(约为4.1%),具有较好的市场发掘前景。

2.2全球市场高度集中,“两超多强”奠定行业竞争格局

当前,全球矿用车市场已经形成了稳定的“5+7+N”竞争格局。

其中“5”是指国外的卡特彼勒、小松、日立、别拉斯、利勃海尔五家国际矿车巨头。

“7”是指国内的北方股份、徐工矿机、三一重装、湘电重装、中车大同、航天重工和中冶京诚等矿山装备企业,

“N”是指市场上份额较小的矿卡企业,但实力不容小觑。

从市场规模来看,在全球市场份额前三的矿车企业中,卡特彼勒和小松两家企业的国际市场占有率合计超过70%,而排在第三位的北方股份的市场份额仅保留在个位数。

从收入份额来看,全球收入份额前四的矿车企业合计控制了全球59.7%的销售收入份额。

从榜单排名来看,2021年全球工程机械制造商50强排行榜中上榜企业有卡特彼勒、小松、日立、利勃海尔、北方股份5家,但排名前五的企业仅有卡特彼勒和小松。

换言之,在“5+7+N”的竞争格局下,“两超多强”格局日益凸显。

2.3龙头企业成功突围,但天花板效应明显

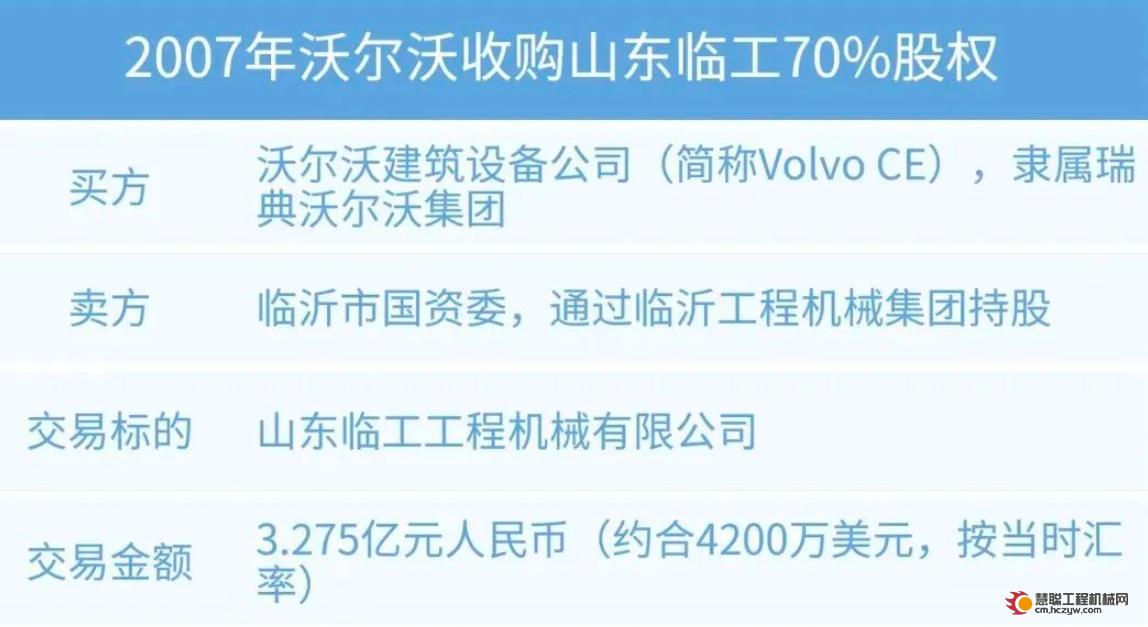

从国际市场看,在业已形成的“5+7+N”的竞争格局中,随着沃尔沃的入局,全球矿车市场竞争的激烈程度进一步加深。

卡特彼勒、小松、日立、利勃海尔、别拉斯和沃尔沃这六家企业,占据了国际矿车市场90%以上的份额。

其中,小松和卡特彼勒以合计超70%的市场份额实现全球领跑,但预期增量有限。

从国内市场看,北方股份的国内市场销量份额达到70%以上,销售收入份额更是突破80%,是国内矿车市场当之无愧的龙头老大。

但需要重视的是,2021年北方股份的营业收入不足2012年峰值的60%,销售数量相较2018年峰值下降约16%,天花板效应愈发明显。

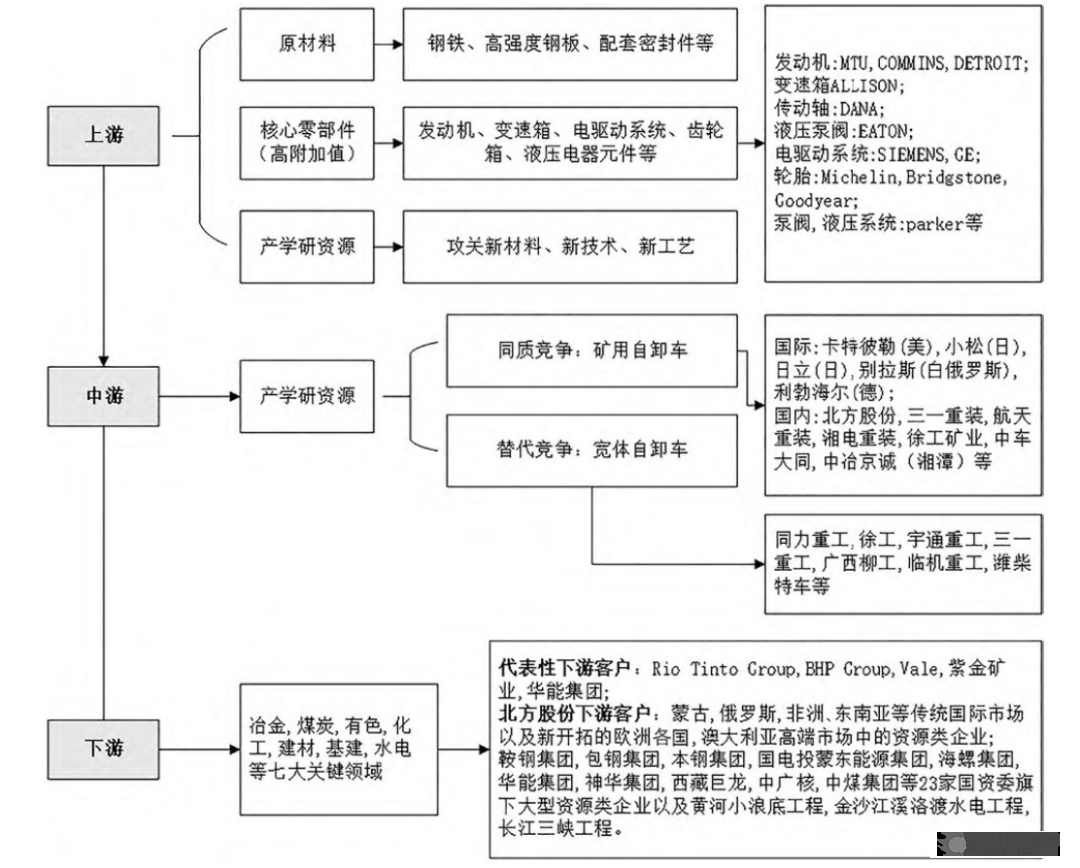

3. 矿用车产业链构成情况

围绕矿用车所用关键材料、各类关键配套件、各项集成技术以及最终整车装备的研究与开发。

矿用车产业链的上游环节包括原材料供应商、核心零部件供应商以及相配套的产学研资源,以攻克新材料、新技术和新工艺。

中游环节为矿用车整机制造商;下游环节为露天矿山和地下矿山等应用场景,涉及冶金、煤炭、有色、化工、建材、基建和水电等七大关键领域。

4. 行业发展趋势分析

4.1全球经济持续下行,矿卡需求增长受限

2019年,受全球矿业行业全面复苏以及全球矿业并购重组活动的影响,矿用车市场短暂回暖。

2020年,新冠疫情导致企业停工停产,全球经济下行探底速度加快,矿用车市场需求面临着更为严峻的挑战。

2021年,得益于全球共同抗疫意识的达成以及企业有序复工复产,全球经济升温带来了矿用车市场的再一次短暂繁荣。矿用车行业的周期性变动与经济发展水平密不可分。

据国际货币基金组织预测,2022-2027年间,全球经济将继续维持缓慢下行的基本趋势不变;而GIR预测,全球矿用车销量在此期间将持续保持小幅增长。全球经济预期下行,或将拉低矿用车市场需求增量的上限。

4.2矿业复苏前景不明,细分行业矿卡需求有望回升

大宗矿产品价格下跌叠加全球疫情所导致的企业停工停产、产业链断裂,使得全球矿业全面复苏充满了不确定性和不稳定性。

细分行业中,2020年全球燃料矿物的产量都出现不同程度的下降,但铁矿石和有色金属的产量保持了一贯以来的增长趋势。同时,国内铁矿石、煤炭和水泥行业的产量呈现不同程度的涨幅。

随着2021年世界煤炭开采量和国内铁矿石开采量的大幅上涨,煤炭和铁矿石行业或将成为全球矿用车需求增长的主战场。

4.3矿卡需求增长乏力,中国市场或成增长新引擎

得益于全球经济的缓慢复苏,全球矿用车销售量较上年略有增长。

据GIR调研显示,2021年全球矿用车销量为15401台。随着矿业细分行业的矿车需求回升,预计到2028年,全球矿用车销量将小幅增长至21281台。

其中,中国或将成为拉动全球矿用车需求增长的新引擎。

从销售收入来看,2021年全球矿用车收入约为50.09亿美元,中国市场收入为8.06亿美元,占全球矿用车收入份额的16%。

尽管同期北美和欧洲的市场收入占比分别为38%和21%,但二者的年均复合增长率远低于中国4.37%的水平,分别为1.88%和1.28%。

据相关专家预测,2030年中国在全球的GDP总量的占比将与美国、欧盟相当,其中5%的GDP将直接来源于矿业,庞大的矿产市场规模或将助推中国成为拉动全球矿用车需求增长的新引擎。

4.4无人驾驶竞争格局初显,千亿级蓝海市场开启

第四次工业革命加速了矿山生态向“智能制造、智能产品、智慧矿山”方向转变,无人驾驶矿用车的研发和市场推广也迎来了巨大的机遇。

数据显示,2017-2021年,无人驾驶市场规模以超28%的年均复合增长率,从681亿元增长到2358亿元,成功开启千亿级蓝海市场。

与此同时,矿山无人驾驶市场也展现出了巨大的潜力。

艾瑞咨询预计2025年矿区无人驾驶市场规模将达到80亿元的体量;中研普华的预测相对较为保守,预计2026年矿区无人驾驶市场规模将突破40亿元大关。

据不完全统计,矿区无人驾驶的实际市场规模远低于预期,2021年矿区无人驾驶实际市场规模仅达到3.55亿元。但2018-2021年间,实际无人驾驶矿卡市场规模的CAGR指数达到55.96%,远高于艾瑞咨询预计的CAGR值。

不同于传统矿用车市场“5+7+N”的竞争格局,矿区无人驾驶领域拥有较高的进入门槛,在一定程度上促成了无人驾驶矿用车市场“三足鼎立”的格局。

在海外市场,小松、卡特彼勒作为矿卡OEM厂家,始终处于矿区无人驾驶霸主地位,主导着澳洲和北美AHS市场。

而国内矿山市场,则是由各家智驾科技公司注入巨资,深耕矿区无人驾驶矿卡赛道,发展至今,市场格局已经初步形成。

5. 结束语

全球经济下行使得国际矿用车市场需求有所疲软。

中国“双循环”经济发展新格局的形成,在为世界经济复苏持续注入动力的同时,也带动中国矿用车市场地位和份额的持续扩张,使得中国成为全球矿用车市场增长的新引擎。

中国矿用车企业要不断完善产品型谱,优化产业结构;加强核心技术攻关,提高核心零部件自主可控能力;搭建科研平台,组建人才队伍;深耕国内市场,开拓国际市场;不断提升自身的产品力,以及在全球产业链、价值链中的位置,增强核心竞争力。

文章来源:势来电

热门推荐