上半年在内外部环境回温助力下

工程机械市场暖意浓浓

各大企业经营指标全线飘红

营收、现金流、净利润均创新高

展现了强劲的成长潜力和盈利能力!

透过企业2021上半年经营指标的变化和亮点,我们来窥探行业走势特征及企业发展潜能和韧性!

从各大企业中报来看,整体业绩表现强劲,“增收又增利”成主流,三一以百亿净利上演一枝独秀...百花齐放的背后毛利率却偏科严重。

从营业收入看,超7成企业营收同比实现30%以上的高增长。高光表现主要系今年1、2季度出现了严重的季节性销售错位的情况,市场潜力提前释放。此外,基建投资和房地产投资韧性加强、设备更新迭代以及宏观政策利好的加持下,提振了工程机械市场需求。

从净利润看,除安徽合力和厦工净利润下滑外,其余企业均实现净利润同比正向增长,且徐工、山推、中集三家企业更是实现同比翻番式增长。净利润整体表现向好,由此看出目前行业经过五年产能过剩、恶性竞争等问题的调整期,市场逐渐回归理性,企业开始注重经营质量与风险管控。

特别指出,三一重工是行业唯一一家净利润超百亿的企业。100.74亿的净利润占到了整个工程机械板块的半壁江山。龙头优势凸显,强者恒强。

此外,以机械工业营收和利润同比指标为标的,根据国家统计局显示,2021上半年机械工业营收累计同比增长30.85%,利润总额同比增长41.99%。工程机械行业多家企业不仅跑赢指标,更是实现了翻番增长,表面了行业运行指标处在较高水平。

从经营质量看,近7成企业现金流创同期最好水平。其中,中联重科、中集集团、徐工机械、山推、山河智能五家企业现金流更是实现翻番增长。

现金流增长原因,一方面,得益经营恢复、收入端增长,各行业经营活动产生的净现金流较同期改善;另一方面,企业营运水平得到优化,高度重视经营质量与风险管控。

亮眼业绩的背后,美中不足的是:企业毛利率下滑。

以制造业20-30%的毛利率为基准,半数企业的毛利率在20%以下,超8成企业的毛利率呈现同比负增长。究其原因,主要系上半年钢价等原材料价格持续高位,令行业成本压力上升,导致企业产品效益指标出现下降。

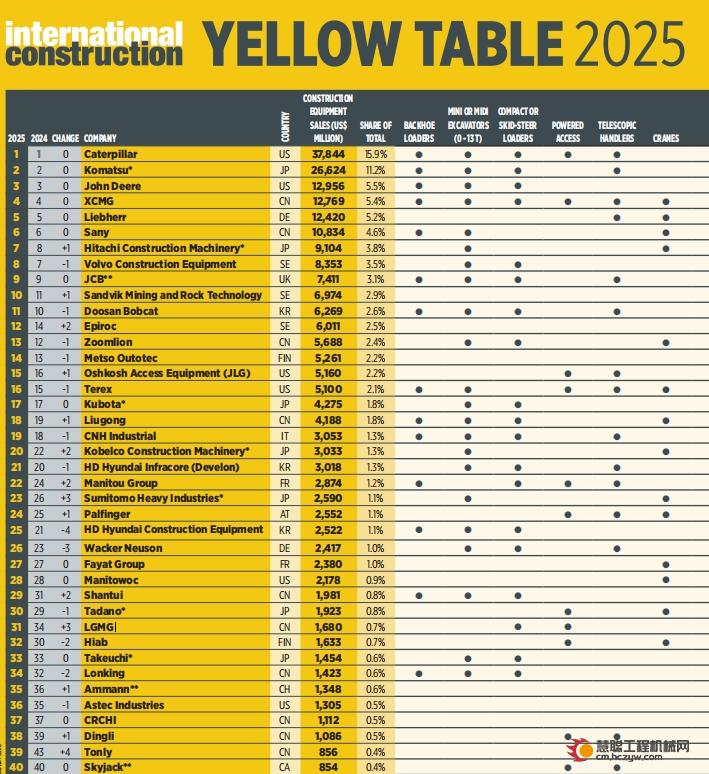

海外安营扎寨,出口额高增长

今年上半年,受国际市场疫情后经济恢复等因素的影响,国际市场工程机械需求旺盛,在国家稳外贸利好政策加持下,我国工程机械企业在海外表现节节攀升。

从披露的年报信息可以看出,中国国产品牌正在强势崛起,海外销售不仅均实现大幅增长,且在多个细分领域成为主流参与者。出口及海外业务收入占比最高达20%以上,成为企业打开营收增长的新赛道。

三一重工:海外收入增长9成,业务占比18.5%。

三一实现国际销售收入124亿元,占总营收18.5%,同比增长95%。其中亚澳增长120.05%;欧洲增长46.85%;美洲增长173%;非洲增长99.72%。

海外销售均实现高速增长,三一挖掘机销售50.36亿元,同比增长129.04%,混凝土机械销售36.29亿元,同比增长32.71%,起重机械销售25.12亿元,同比增长182.97%,桩工机械等其他产品销售12.67亿元,同比增长121.98%。

中联重科:海外收入增长5成,业务占比近20%。

中联重科境外收入约84.9亿,占公司整体营收近20%,同比增长超过52.28%。

超大吨位履带起重机产品批量出口海外市场,与土耳其签订2000吨级履带起重机出口订单,为我国出口海外国家最大吨位起重机;高空作业机械代理商网络已覆盖全球五大洲重点市场,全球销售网络和服务网点逐步建立;欧洲工厂在意大利正式落成,塔机、汽车起重机、高空作业机械实现本地化生产与销售。

徐工:海外收入增长6成,业务占比9.12%。

实现出口营收48.54亿元,同比增长68.50%,占营收比重9.12%。

1-4月起重机在国际市场出口台量稳居第一,在俄罗斯、哈萨克、非洲等中亚及“一带一路”国家的市占率遥遥领先,欧美高端市场也实现了较大的突破。

柳工:海外收入降低1.62%,业务占比17.83%。

海外市场实现营业收入26.37亿元,占营收比重17.83%,同比降低1.62%。其中,海外整机销量同比增长73%。在英国、欧洲、俄罗斯、印度、南非销量增长超过100%。

装载机业务海外销量同比提升63%;挖掘机业务在欧洲、英国、印尼、美国、菲律宾半年销量同比增长90%以上,逐步建立品牌竞争优势;压路机业务海外市场销量同比增长68%。

山河智能:海外收入增长4成多,业务占比14.08%。

国际市场实现营业收入9.7亿元,占营收比重14.08%,同比增长44.34%。其中工程机械海外销售同比增长超过100%。

挖掘机产品海外销售同比增长125%高于行业,欧洲地区销量同比增长145%,其挖掘机在欧洲的保有量在中国品牌中名列第一。

上半年,山河智能积极拓展海外市场,不仅承接了泰国“中泰铁路”、马来西亚“东马铁路”的项目建设,还与多家海外的中资企业签订战略合作。

中集车辆:半挂车业务提升,欧美市场新突破

2021上半年,中集车辆通过优化海外市场的产线与供应链布局,带动北美市场及欧洲市场的半挂车业务表现提升,收入分别增长10.5%及66.0%。新兴市场如泰国、越南等地业务也表现出较强的增长动力。

研发投入增多,智能化进程加速

伴随大数据、数字化的驱动,数字化、智能化、绿色化成为行业转型升级发展方向。

从三家龙头企业披露的中报看,目前,企业在数字化、智能化和智能制造等领域已开启了相应的研发和布局行动,工厂灯塔化、产业数字化、产品智能化已取得了阶段性进展和成果。

中联重科:研发增长9成,推进数字化研发

上半年,中联重科研发费用近20亿,同比增长91.2%。主要投向智能化新产品开发,尤其是高端、智能农机产品。并在研发、制造、管理等各方面进行数字化转型。

开展近30款新能源产品研发:覆盖高空作业机械、挖掘机、搅拌车、矿卡等8类主机,其中16款新能源产品已完成下线,包括28米纯电动直臂式高空作业平台、7.5吨纯电动挖掘机等。

搭建数字化研发平台,应用“5G+工业互联网”推进智能化产品创新;拓展移动化业务场景应用;加速智能产线落地应用落地。目前智慧产业城各主机产品线进入建设阶段,塔机智能工厂二期、液压件智能产业园建成投产。

三一重工:研发增长9成,推动两新三化

上半年三一研发费用近31亿元,同比增长81%。主要投向两新(新产品+新技术)三化(智能化+电动化+国际化)。

大力布局智能换电技术,累计推出26 款电动化产品,覆盖挖掘机、起重机、搅拌车、自卸车及路面机械;无人驾驶技术取得重大突破,如全新一代 5G

远程无人操作智能挖掘机375IDS;累计推出国际化产品 70 款,对欧美市场推出 10 款产品。

灯塔工厂建成投产7座,累计已有11座完成,产能提升70%,降本增效成果显著;自主开发与自身高度匹配的工业软件与设备,并对外赋能。目前公司已覆盖了超千亿规模的智能工厂服务市场。

徐工:研发增长6成,推动智造4.0

上半年徐工研发费用22.18亿元,同比增长64.43%。通过产品研发的数字化、生产制造的精益化、营销服务的智能化和运营管控的智慧化,积极打造徐工“智造4.0”。

智能制造建设迈入了新台阶。达成第二阶段评估达到国家智能制造能力成熟度四级,是行业首个、行业唯一的系统性达到智能制造能力成熟度四级企业。

加速智能转型升级,大力开展大数据、人工智能、5G、工业物联网、数字孪生等新一代信息技术在公司的专业化研究,布局新技术研究与应用体系的建设。

主营收入增高,竞争优势稳固

比数据更有说服力的是企业的主业竞争力。2021上半年,在工程机械市场需求较高情况下,各大企业主营业务收入均有不同程度的增长,市场地位愈发强势。

中联重科

市场地位持续领先,

潜力业务突破进展

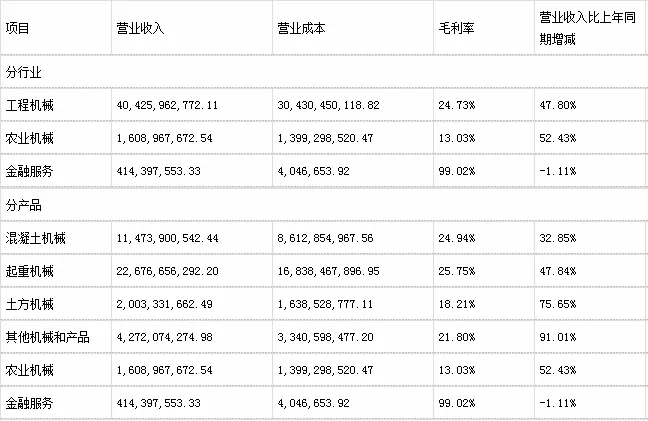

上半年,中联重科混凝土机械、工程起重机械、建筑起重机械、混凝土机械等产品订单和销量持续增长。

汽车起重机产品持续保持市场领先,30吨及以上汽车起重机销量居行业第一,大吨位汽车起重机同比增长超过100%;履带起重机产销规模再创新高,国内市场份额位居行业第一。

建筑起重机械市场份额持续提升,销售额创历史新高,销售规模稳居全球第一。

混凝土机械长臂架泵车、车载泵、搅拌站市场份额仍稳居行业第一;搅拌车轻量化产品优势凸显,市场份额位居行业前三。

盈利水平较好的中大挖产品销量大幅增长;

高空作业机械收入17.4亿元,同比大幅增长398.0%。

三一重工

竞争优势稳固,

主营产品全线增长

上半年,三一各版块实现高速增长,挖机、起重机、混凝土机械表现超越行业。

挖掘机销售在国内市场上连续11年蝉联销量冠军,挖掘机市场份额持续显著提升,销量居全球第一;

混凝土机械实现销售稳居全球第一品牌。

起重机械销售同比增长48.86%,汽车起重机市场份额持续提升;

路面机械销售同比增长19.94%,平地机、压路机等市场份额持续提升,摊铺机市场份额居全国第一。

徐工

产品竞争优势增强,

主营收入超5成增长

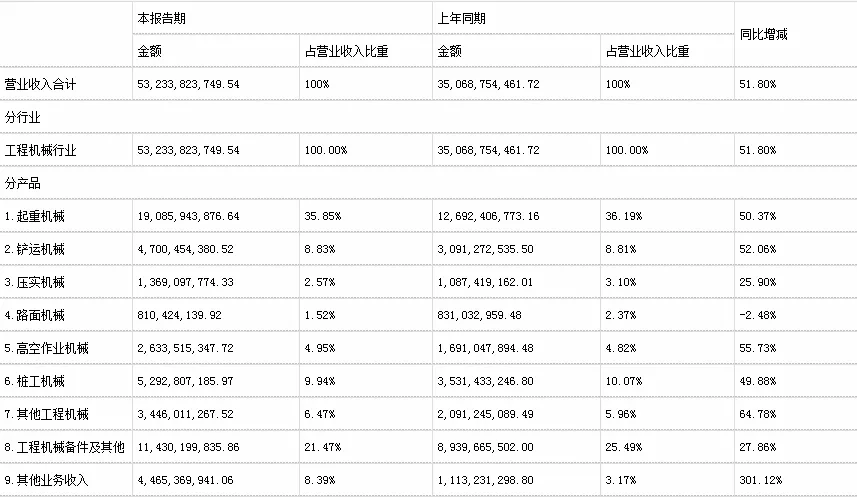

上半年,徐工起重机械、桩工机械、铲运机械、高空作业平台均实现同比50%以上收入增幅。

具体来看,起重机械/桩工机械/铲运机械/高空作业机械分别实现收入191/53/47/26亿元,分别同比+50%/50%/52%/56%。

柳工

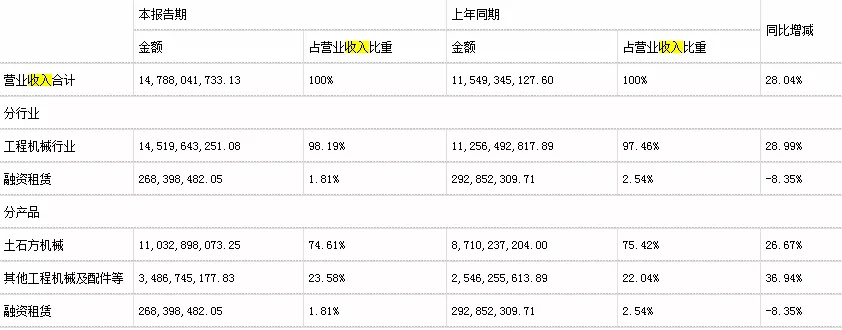

土石方收入占比超7成

装载机位居前茅

上半年,柳工大部分产品线销量及公司整体销售收入保持增长。土石方机械销售约110亿,占比74.6%,同比增长26.67%;

分产品线看,装载机业务国内销量同比增长29%,国内市占率同比提升2%,行业排名稳居前茅;

挖掘机业务国内销量同比增长42%,占有率同比提升0.9%,行业地位进一步稳固;

压路机国内销量同比增长22%,此外推土机、叉车、起重机等其他产品线市场占有率和盈利能力均有不同程度的增强。

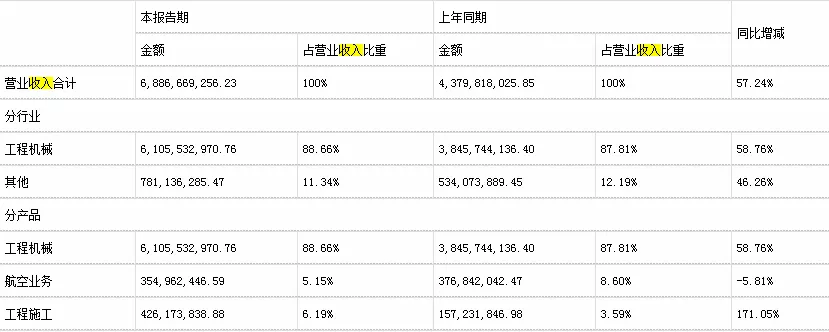

山河智能

产业布局在加码

市场地位持续稳固

山河智能的工程机械产品营收同比增长58.76%;公司工程机械产品销量快速增长,市场占有率稳步提升;工程施工实现营收同比增长171.05%;航空业务实现营收同比下滑5.81%。

在市场格局上,山河智能旋挖从国内第4上升国内第3,挖掘机国内销售由第13进入前10,国际营销实现同比增长48%。

在市场布局上,山河智能成功收购北美最大的支线飞机租赁和维修公司Avmax,目前已完成首期49%的股权交割,进一步推动公司工程机械与航空产业的高质量发展。

铁建重工

产品收入提升

同期增长5成左右

上半年,铁建重工着力推进体制机制改革和管理创新,加大新品研制,加强市场开拓,打造了新的经营格局。

隧道掘进机产品营收同期增长57.28%;

特种专业装备产品营收同期增长62.96%;

轨道交通设备产品营收同期增长42.22%。

中集集团

中国市场增长稳固

半挂车收入逾七成

报告期内,中国市场半挂车整体销量提升至6.0万辆,同比增长72.3%;营业收入提升至49.6亿元,同比增长达66.3%。其中,中集车辆轻量化耐用性水泥搅拌车继续在中国市场占据领先位置,合计销售24928台水泥搅拌车,销量较去年同期大幅增长88.7%。

中国龙工

叉车销售增长5成,

主导产品地位稳固

中国龙工实现营收81.91亿,同比增长26%;叉车营收大幅增长55%,主导产品市场地位进一步巩固。

2021年上半年,在基建增速平坦,房地产稳步发展、乡村振兴建设,以及更新迭代的助推下,行业保持了较高的景气度,助力行业整体业绩保持着高速增长,龙头地位持续稳固。

预计下半年,伴随全球疫情仍在持续演变,产业链供应链风险增多,贸易问题政治化倾向加剧,行业存在很大不确定性。企业仍需理性对待,从容应对。

热门推荐