--摘要--

轨交电网高压IGBT先发优势明显,成功切入电车、光伏和风电等中低压IGBT

公司凭借在国内高压IGBT的领先地位,2019年成功切入新能源汽车和光伏/风电领域的中低压IGBT模块,凭借高标准的品控体系和IDM一体化优势,率先进入国内A级车以上IGBT模块供应。随着公司二期车规IGBT产线在2021年底投产,预计2022年公司车规IGBT模块出货量将超过110万只,光伏和风电用IGBT模块也将批量出货,预计公司功率半导体业务在2022年将大幅增长67%达到27亿。

从功率半导体核心零部件延伸至汽车电驱、光伏逆变和风电变流器等系统级产品

公司顺利迈入汽车电驱、光伏逆变器和风电变流器等更广阔的新能源业务领域,2021年实现汽车电驱出货量约8万套,同比增长超过300%,成为国内排名前十的电驱供应商。光伏逆变器产品矩阵从集中式扩展至组串式和集散式产品,进入多个央企采购名录,中标国华能源472MW全容量光伏逆变器设备订单,我们认为2022年公司新能源系统级产品营收将超过30亿元。

城轨中标增长拉动轨交业务复苏,2022年公司轨交装备业务有望触底反弹

2020-2021年受到疫情影响,国铁动车和机车招标量大幅下滑拖累公司轨交装备业务,2021年公司城轨中标量大增70%,有望拉动公司轨交业务逐步复苏。2022年随着疫情逐步缓解,国家出台“稳增长”政策预计将进一步刺激大铁机车替换需求释放,我们预计轨交业务在2022年有望触底反弹,逐步恢复至疫情前水平。

投资建议

--正文--

一、双碳政策下新能源需求爆发,核心器件IGBT构筑第二成长曲线

1.1 从轨交/电网高压功率器件起家,顺利切入中低压车规、光伏和风电IGBT

外延收购高压大功率IGBT厂商丹尼克斯实现技术飞跃:2008年10月,当时作为中国南车二级子公司的时代电气收购了加拿大多伦多交易所创业板上市公司丹尼克斯Dynex75%的股权,成功切入高压大功率IGBT器件市场。2009年收购的丹尼克斯营收实现全部并表,为当年公司功率半导体业务贡献营收2.26亿元人民币。2019年1月,公司以每股0.65加元现金收购了Dynex所有发行在外的25%的普通股,耗资约1310万加元,折合约6590万元人民币,2019年3月15日完成股权交割之后Dynex成为公司的全资子公司。丹尼克斯Dynex是当时全球领先的高压功率半导体独立供货商之一,位于英格兰林肯,Dynex具有50多年的历史,主要设计和生产双极功率半导体器件、IGBT、功率组件和专用硅蓝宝石集成电路,产品广泛用于输配电、传动、航空、工业自动化和控制等领域。2007年,在大功率半导体领域的销售收入排名中,时代电气与Dynex均位列前十位,完成对Dynex股权收购后,通过进一步的整合和发展,公司形成了大功率高压晶闸管、IGCT和大功率IGBT等完整的高压功率半导体产品结构。

从外延收购到内化吸收成长为国内IGBT芯片龙头厂商:公司成功收购丹尼克斯,实现IGBT领域的第一次跨越,在完成国内外相关IGBT业务和资产整合之后,2009年底公司在株洲建成国内首条6英寸高压IGBT模块封装线,首次实现高压大功率IGBT模块的国产化。2014年6月20日由南车株洲所投资建设的国内首条8英寸IGBT专业芯片线建成并投产,这也是世界第二条8英寸IGBT专业芯片生产线。首期将实现年产12万片8英寸IGBT芯片,配套生产100万只IGBT模块,真正实现IGBT的国产化。2020年9月26日国内首条8英寸车规级IGBT芯片生产线下线投产,二期设计产能为2万片/月,专为车规和新能源等中低压IGBT芯片打造,如果按照车规模块测算,满产后预计将生产200万只IGBT模块。

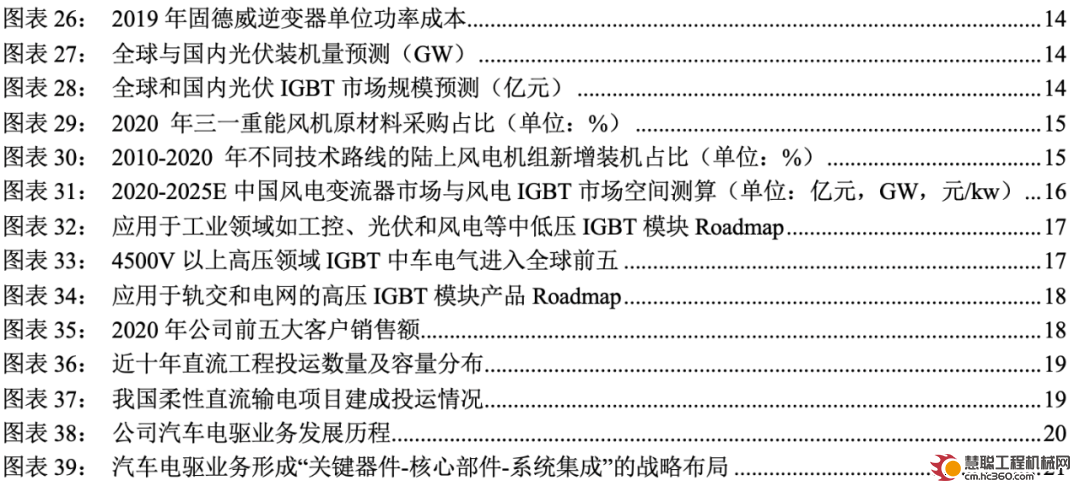

在高压IGBT领域积累的高标准产品控制与制造工艺成为公司切入中低压的核心优势:我们认为公司能够成功实现从高压IGBT切换至中低压车规IGBT的核心优势在于品控,作为大型央企,从要求最高的轨交和电网做起,相较于国内其他从工控产品或者家电产品起家的竞争对手而言,对于产品工艺管控都执行更高的要求,所以产品标准也更高,产品一致性也更好。根据公司在高压3300V~6500V高压领域IGBT产品参数与国际大厂如英飞凌,三菱和ABB的比较,公司在1700V和4500V电压的IGBT产品对应的导通电压降(Vces)略优于英飞凌的参数,导通电压降低越少,导通损耗越低。其次在开光损耗对比方面,时代电气的1700V和6500V电压平台的产品损耗基本与英飞凌持平。

1.2 IGBT模块产品覆盖轨交、电网、电动车与新能源发电,国产替代空间广阔

IGBT模块从中低压到超高压全覆盖:公司的IGBT模块按照电压区间可以分为高压领域和中低压领域,其中3300V以上的高压模块用在城轨和电网,1200V和1700V的IGBT模块主要用在高端工控、光伏和风电等领域,750V和1200V电压的功率模块广泛用于电动车的电驱逆变器。不同于国内其他功率半导体厂商是从低压向高压领域扩展,公司采用的是相反的渗透路径,依托公司在轨交领域的竞争优势,率先实现了IGBT在轨交领域的国产化替代,2008年开始开拓电力市场,2017年开始在电网用的高压IGBT斩获订单,2020年公司获得了广汽和东风的乘用车IGBT模块订单,成功将公司的IGBT产品线从高压领域逐步延伸至中低压领域。

公司的功率半导体业务除了IGBT芯片与模块以外,还包括双极器件和正在研发布局的碳化硅器件,目前公司双极器件包括整流管、晶闸管、IGCT和功率组件,其中晶闸管占比较高,每年产值接近4个亿。晶闸管能在高电压、大电流的条件下工作,晶闸管因为其在工作中具有可操作性、被广泛的应用于可控整流、交流调压、无触点电子开关等电子电路中,是典型的小电流控制大电流的设备。晶闸管和IGCT作为电流控制型器件,可以用于海上风电变流器的核心器件,另外在柔性直流输电换流阀的作为IGBT的保护器件。

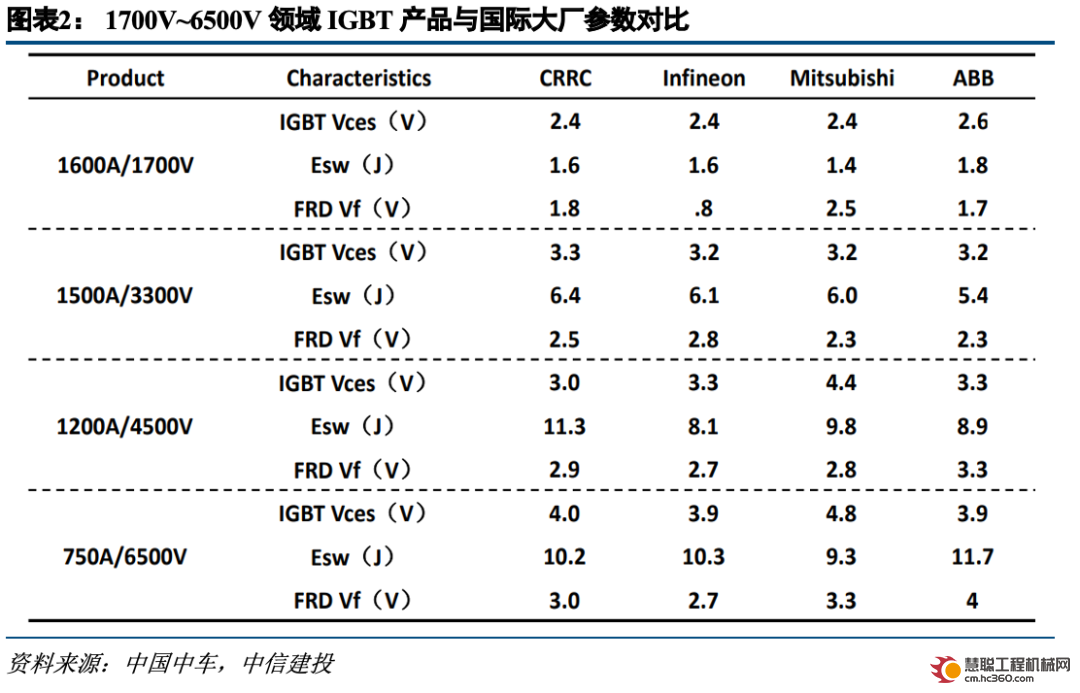

碳化硅器件是公司下一个技术攻关重点:目前碳化硅二极管已经小批量出货,碳化硅MOS模块产品已经推出,我们预计碳化硅MOSFETs模块将来是公司的研发重点。公司的SiC MOSFET芯片已经发展了4个代次,从第三代开始面向车规级应用,目前已经推出的1200V/600A的SiC MOSFET模块S3能够满足120KW~200KW功率等级电驱需求,在190KW高输出功率条件下,逆变总损耗可以比硅基IGBT降低54%,逆变效率从97.%提升至98.77%。此外公司在2021年底也发布了国内首款基于自主碳化硅芯片的大功率电驱产品 C-Power 220s。

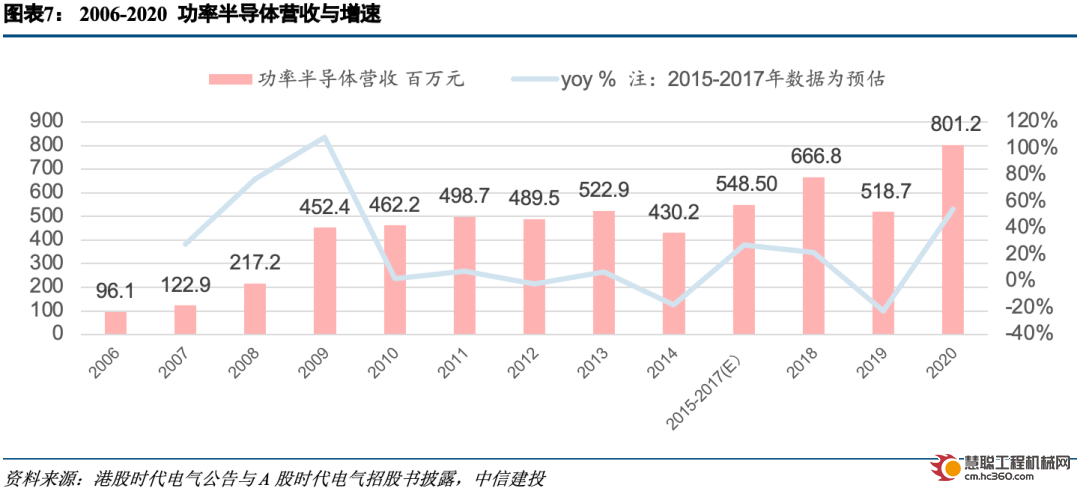

外延并购+内生扩展新能源大赛道,公司IGBT营收稳步增长:根据港股时代电气披露的功率半导体业务营收规模统计,2008年公司完成收购丹尼克斯,并表营收为3530万元,2009年丹尼克斯营收全部并表,贡献营收2.26亿元,所以公司在2009年通过外延收购实现了第一次收入规模的跨越,达到4亿元以上的营收规模,同比成长超过100%。此后在长达十年的时间内,公司的营收一直在4-6亿区间上下波动,直至2020年公司IGBT业务收获了南方电网项目订单与乘用车领域广汽和东风的批量订单,营收跃升至8亿。随着新能源汽车业务进入快速放量期,2021年前三季度功率半导体营收达到7.27亿元,预计全年公司功率半导体业务营收有望进一步突破10亿元营收,再创历史新高。

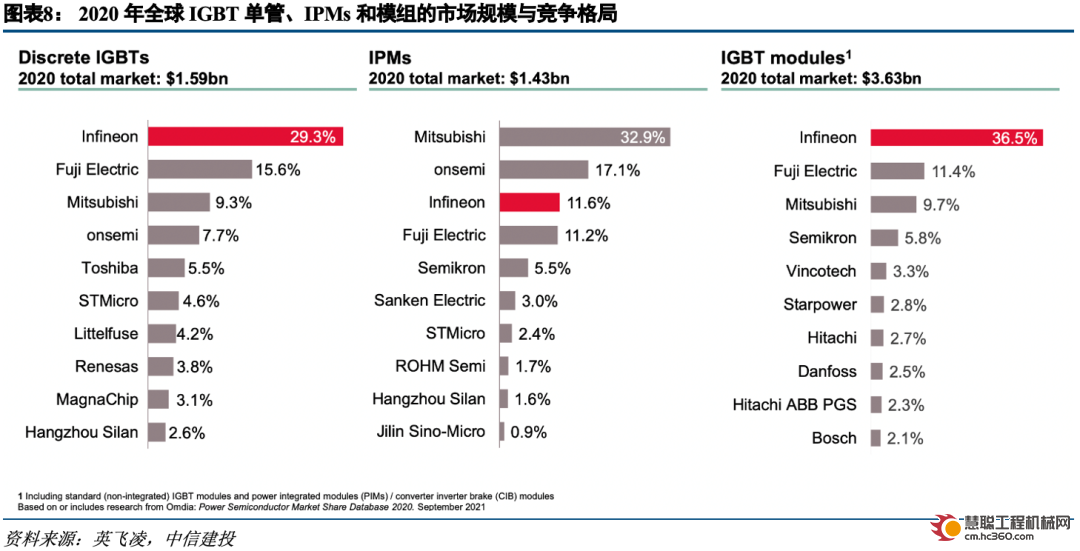

国产替代空间广阔,切入汽车和工业领域打开新的增长空间:2019年全球IGBT市场规模预计在64亿美元,2020年市场规模微幅增加4%提升至66.5亿美元,2021年市场开始快速复苏,预计2021年全球IGBT市场规模将同比增长20%,将达到76.8亿美元。从市场结构来看,IGBT主要IGBT模组和IPM模块形式为主,两者合计营收占比超过76%,在IGBT单管和IGBT模块市场份额最高的是德国英飞凌,市占率超过30%,在IPM模块市场日本三菱市占率排在第一位,高达32.7%。国内厂商士兰微和华微电子在IPM模块中进入了全球前十,分别位列第九位和第十位,在IGBT模块领域,斯达半导进入全球前十,排名第六位。从 2020 年 IGBT 模块全球应用占比来看,工业控制占比33.5%,是目前 IGBT 最大的应用领域,新能源汽车占比 14.2%。未来,汽车电动化、智能化推动车规级 IGBT成为增长最快的细分领域。

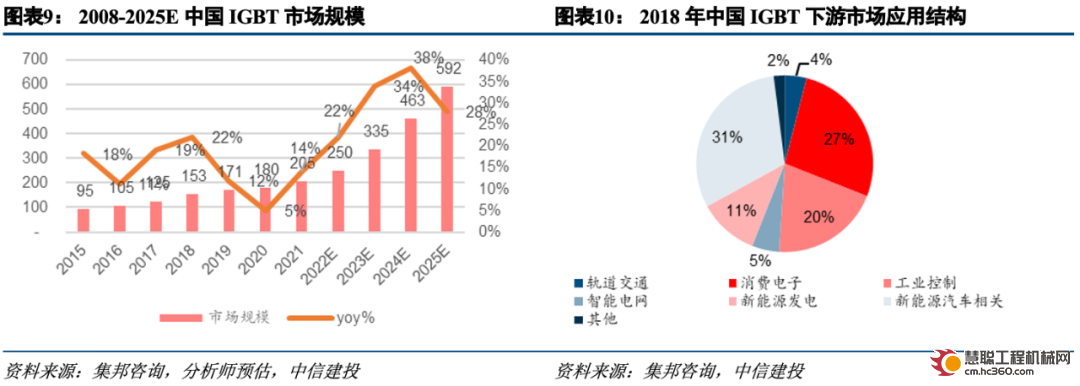

2025年国内IGBT市场规模将增加至592亿元,CAGR达到27%:根据集邦咨询的统计,2018年中国IGBT市场规模预计为153亿人民币,相较2017年同比增长19.91%,2020年受益于新能源汽车和光伏、风电等新能源发电领域需求的大幅增长,我国IGBT市场规模持续增长,我们预计2025年国内IGBT市场规模将增加至592亿元,2020到2025年复合增速CAGR为27%。从需求结构进行分析,2018年国内IGBT需求占比最大的领域是新能源汽车,占比为31%,紧随其后的是消费电子和工业控制,市场规模占比分别为27%和20%。时代电气此前所在的轨交和电网在IGBT芯片市场占比分别为4%和5%,合计市场占比仅为10%,公司切入新能源汽车、工控和新能源发电等新领域之后,市场增长空间也大幅拓宽。

IGBT需求集中汽车和工业领域,德美日等国具有市场垄断性优势:在IGBT下游的需求主要集中在汽车、工业控制和家电等领域,不同于MOSFET多以分立器件形式应用为主,IGBT则以更常见的形式如IGBT模块和IPM模块广泛应用于汽车和家电终端产品,尤其是汽车工业在欧洲、日本和美国更为发达,所以IGBT芯片市场主要被德国英飞凌,日本罗姆、三菱以及美系大厂安森美和ST意法半导体等厂商控制。

公司覆盖全产业链环节,下游终端产品助力IGBT器件产品快速迭代:IGBT产业链包括上游的硅片厂,到中游环节的芯片设计、制造与模块封装,下游是系统或者逆变器厂商,国内覆盖整个产业链中游和下游的厂商包括新能源汽车厂商比亚迪以及时代电气所属的中国中车。相较于国内其他的IGBT芯片与模块竞争,时代电气自身也能够设计与制造电驱、光伏逆变器和风电变流器等下游系统级产品,对于公司的芯片和模块性能能够提供及时的反馈,大大加快了公司产品的迭代速度。

二、车规IGBT技术领跑国内,国内车企客户全面导入

2.1 IDM产能优势助力公司车规IGBT模块快速迭代率先进入B级车

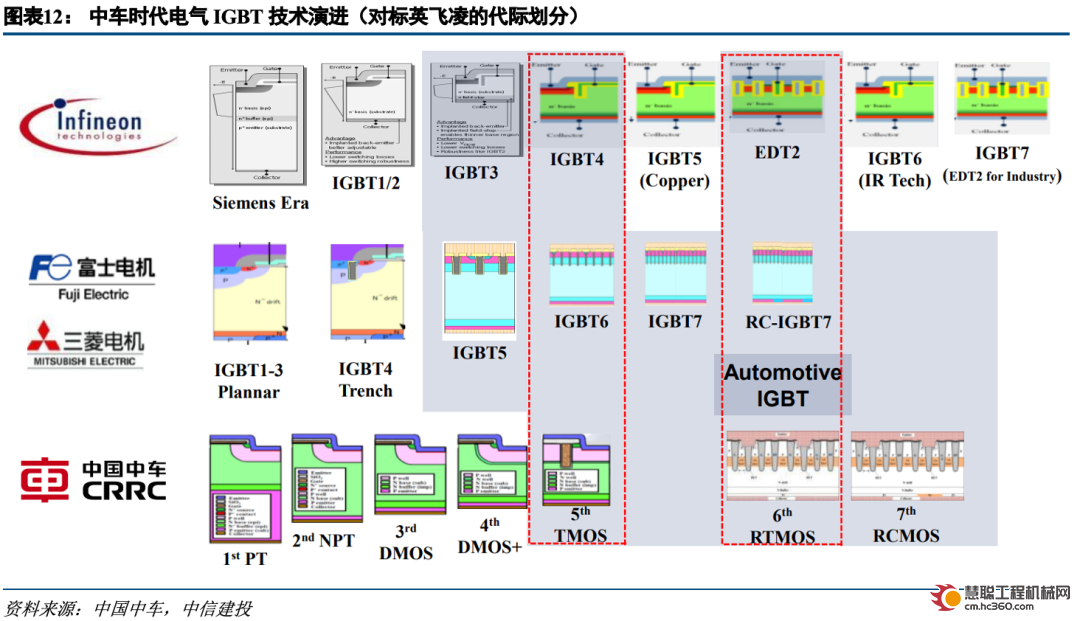

英飞凌IGBT芯片设计与制造工艺与模块封装技术一直是行业的标杆,虽然行业内各家公司的技术代际划分不同,但是都可以对标到英飞凌的不同代际,英飞凌四代是市场公认的一个技术分水岭,四代以后英飞凌定义了面向车规、工业等不同领域的芯片和模块标准,而且这一代工艺一直是应用最广泛的。英飞凌四代之后的第五代和第六代工艺都是针对第四代工艺的完善,而且推出的第六代工艺增加了高频版本,可以应用于光伏和风电等新能源发电领域。真正出现技术革新的是IGBT第七代工艺,同时定义了面向车规、光伏和工控的版本。时代电气车规级IGBT对应英飞凌的第五代升级版EDT2,目前公司已经有对标英飞凌第六代和第七代精密微沟槽的产品,但是仍处于小批量出货,大范围应用的还是对标英飞凌第四代采用HPD drive进行封装的模块。

以面向新能源汽车推出的车规级IGBT模块为例,公司在市场上主要推出了物流、大巴车半桥模块,A00级小功率模块和A级以上的100kw以上的大功率模块。公司在2019年开始推出750V和1200V的低压产品,主打物流车进行小批量应用,但是由于低压模块在核心参数设计没有达到车规要求,所以最初的模块产品并未受到市场认可。为了快速进入即将爆发的新能源汽车市场,公司在自有IDM产线进行了多次迭代,凭借高压模块产品积累的工艺能力,在2020年对产品进行了升级,750v/800A和1200v/800A的模块产品已经导入了国内大部分主机厂客户,尤其是凭借出色的输出功率成为最先导入A级车的国产IGBT模块。另外公司此前面向大巴车的1200V的模块和A00级电动车的小功率模块产品均得到了下游客户的认可。

2.2 2022年车规模块市场份额大幅提升至14%,排名国产厂商第一位

2021年我国新能源市场大幅增长电动车汽车销量为340万辆, 预计2022年增加至550万辆 ,同比大幅增长约62%,对应的车规IGBT模块与电动车的比例如果按照1.5:1测算,国内IGBT模块市场规模在2022年达到825万只。车规IGBT模块龙头厂商德国英飞凌,在国内的模块供应量为60万-70万个,如果考虑到从德国直接出口至国内的车规模块,预计全年出货量将达到60-80万个,在2019年和2020年曾一度占据国内近50%的市场份额。2021年国内电动车市场爆发式,英飞凌的扩产进度比较缓慢,明显低于行业增速,预计份额将从2020年50%的市占率高位降至13%。

时代电气在新能源汽车市场布局较早,2019年推出车规IGBT模块产品,2020年开始陆续斩获造车新势力与广汽、东风等汽车主机厂客户订单,而且公司投产的二期IGBT车规产线已经在2021年底完成通线,2022年进入产能释放期,我们预计公司2022年车规IGBT模块出货量有望达到112万只,与英飞凌在2022年的出货量几乎持平,成为国内车规IGBT模块份额最大的国产供应商,国内市占率将达到14%,市场占有率大幅提升8%。

2022年是国产IGBT厂商份额大幅提升的一年,海外龙头厂商扩产进度低于预期,反观国产厂商对于国内电动车政策理解更深刻,扩产也更积极,无论是与时代电气采用IDM生产模式的士兰微、比亚迪还是采用晶圆代工模式的斯达半导体,在2022年的供应比例均大幅提升,国产厂商份额在2022年总计将达到43%。

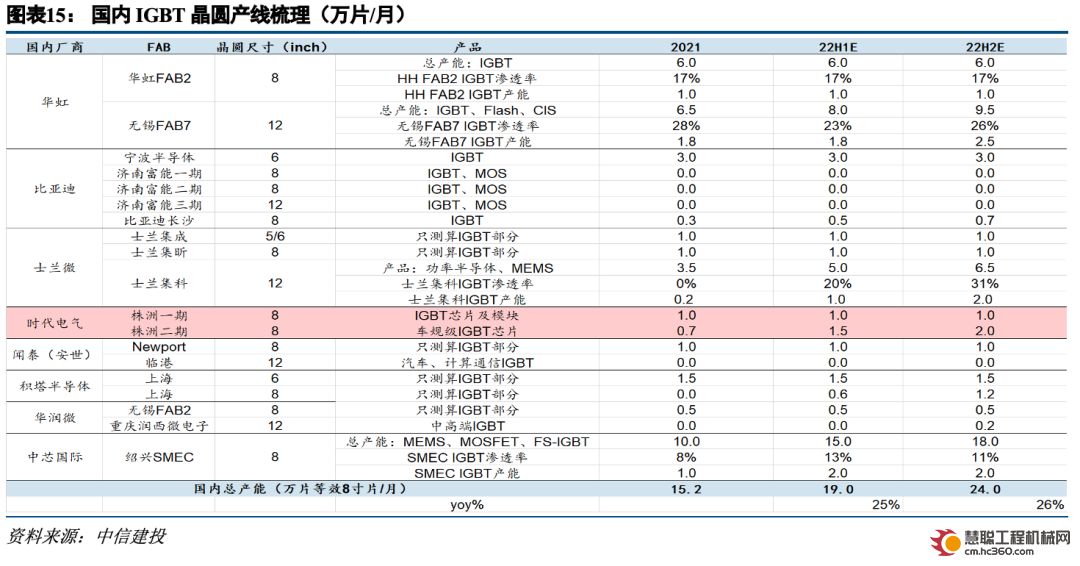

车规级IGBT产线投产,IGBT产能领先国内:国产功率半导体厂商在中高压产品如IGBT领域的国产化率能够实现快速提升的关键在于提前布局的晶圆产线在2022年进入投产期,而国外厂商对于汽车电动化的政策预判远不如国内厂商乐观,因此国外厂商的扩产进展落后于国内厂商。根据我们统计,2022年全球新增IGBT产能(等效为8寸晶圆)增长约6万片/月,国内新增4万片/月,国外预计新增产能为2万片/月,国内新增产能占全球比列约为2/3。分厂商来看,IGBT产能增长较多的IDM厂商包括时代电气(新增1万片/月),士兰微(新增产能约1万片/月),代工厂产能增量较大的主要是华虹、积塔和中芯绍兴等企业。时代电气在新增的IGBT产能中,预计贡献约25%的增量,在2022年投产的2期产线作为国内首条8寸车规IGBT产线,为公司在车规IGBT市场扩大市占率提供了产能保障。

2.3 车规功率半导体成长潜力巨大,IGBT和碳化硅双翼齐飞

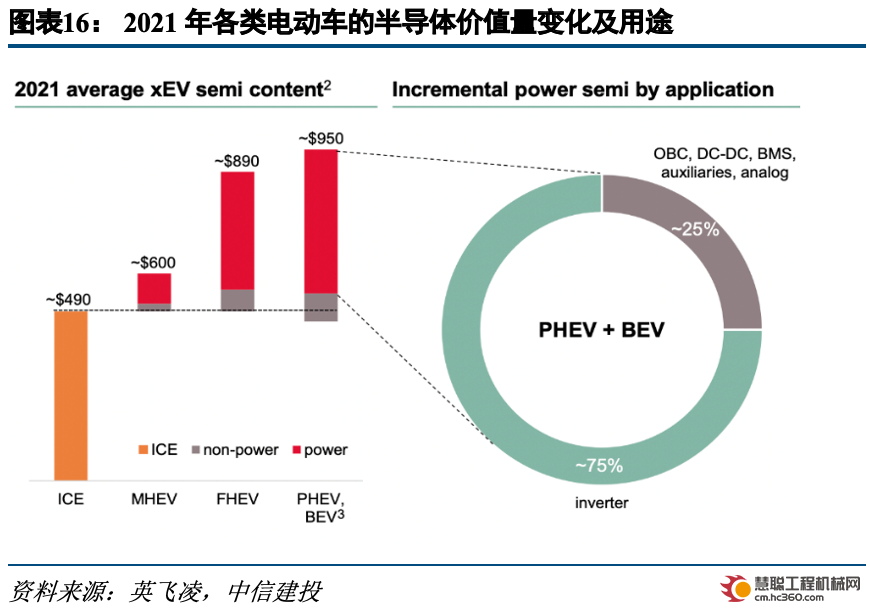

随着各国陆续出台燃油车禁售时间表,电动车对燃油车的替代趋势已经不可逆转,而功率半导体作为电动车半导体价值量最大部分,未来成长空间巨大。根据Strategy Analytics的统计,纯电汽车的功率半导体价值增量超过400美元,其中75%的功率半导体用于电驱系统中的逆变器,例如IGBT模块,MOSFETs模块以及SiC MOSFETs模块,而剩下的25%的功率半导体则用于车载充电机(OBC),直流-直流升/降压(DC-DC),电池管理系统、电动空调等设备。

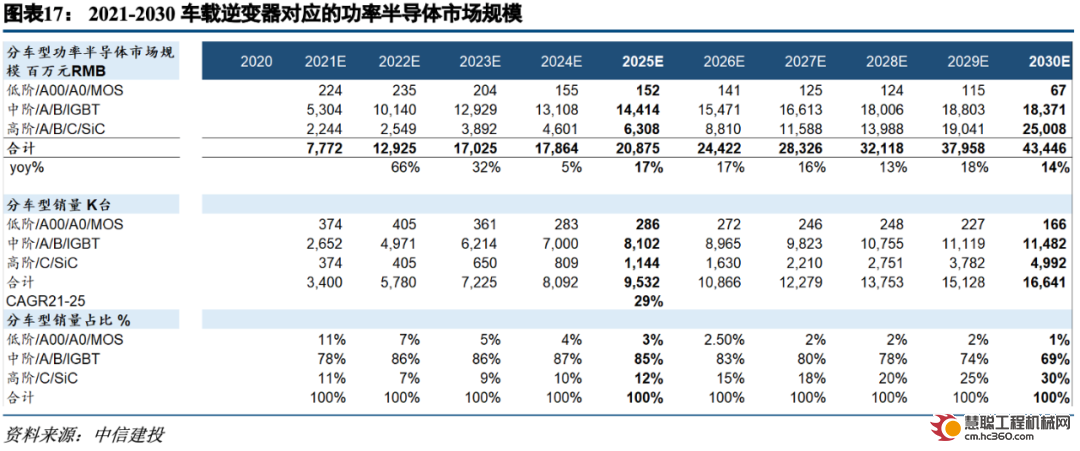

2019年到-2020年国内新能源汽车销售规模为120-130万台,增速相对平稳,2021年国内新能源汽车销量达到340万台,按照单车功率半导体价值为3000元计算,对应约102亿左右的车载功率半导体市场规模。随着电动车渗透率的持续提升,预计到2025年国内新能源汽车销售量将达到953万辆左右,如果考虑采用SiC MOSFETs模组的厂商渗透率在2025年达到12%,国内车载逆变器对应的功率半导体市场需求约为209亿左右,整体车用功率半导体市场规模将将达278亿元,相较于2021年102亿的市场规模仍有近2倍的成长空间。

三、工业IGBT应用不断拓宽,光伏/风电/电网IGBT需求大增

3.1 新能源发电市场需求爆发,驱动工业领域IGBT模块需求新成长

3.1.1 光伏逆变器中用到的IGBT预计2025年全球市场规模将达到110亿元

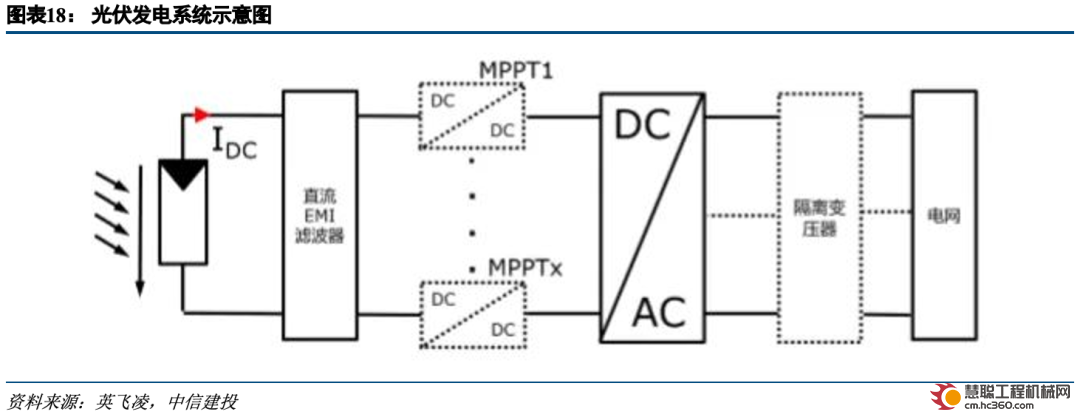

光伏发电是未来清洁能源最重要的一种形式,下图是一个典型的光伏系统发电系统示意图,其中最核心的部件是将太阳能电池板上产生的直流电转变为与电网电压同相同频交流电的光伏逆变器。以装机量占比超过一半的组串式逆变器为例,光伏逆变器的功率单元从结构上可以分为升压单元(DC/DC)和逆变单元(DC/AC)。升压单元用于实现电池板的最大功率跟踪(MPPT),根据电池板的连接方式以及逆变器的功率等级,升压单元可以一路或者多路不等。逆变单元用于将直流电压转换为工频的并网电压,最后通过隔离变压器接入电网。

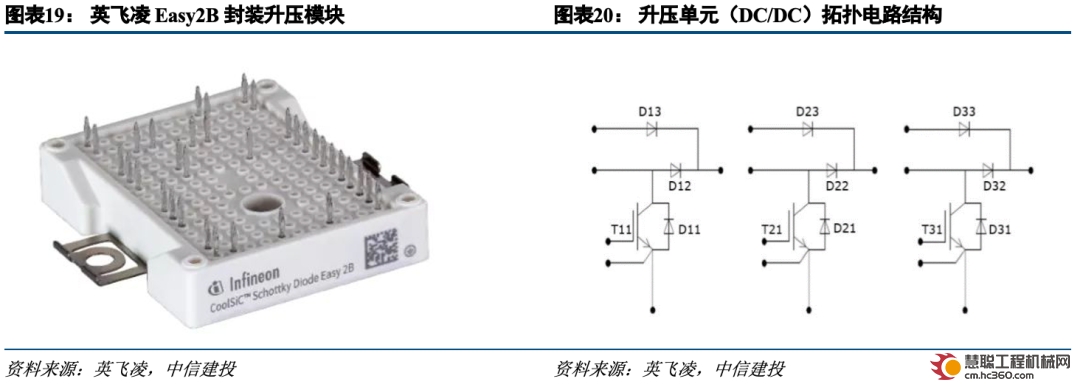

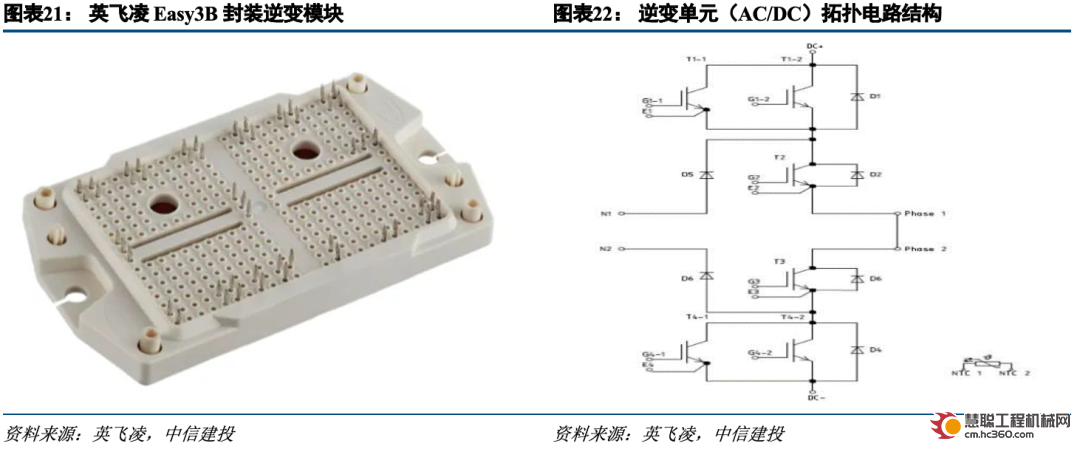

从升压模块的基本电路拓扑结构中可以看出内部集成了三路MPPT,每一路都包含一个IGBT单管和低饱和压降的旁路二极管。该模块式英飞凌为光伏应用定制的模块,其中IGBT采用的是英飞凌在1200V单管上广泛使用的H3芯片,如果旁路二极管采用SiC二极管则可以带来系统效率和性能的大幅提升,根据仿真结果,采用SiC二极管替换硅二极管升压电路的总损耗可以降低30%。

光伏逆变器中的逆变单元功能是将直流电转换成与电网兼容的交流电,一般两电平拓扑或者三电平拓扑都可以用于该单元实现功率转换,但是采用三电平拓扑效率更高。以英飞凌采用Easy3B封装的逆变模块为例,采用三电平拓扑的逆变单元使用了6个IGBT芯片和6个FRD快恢复二极管。

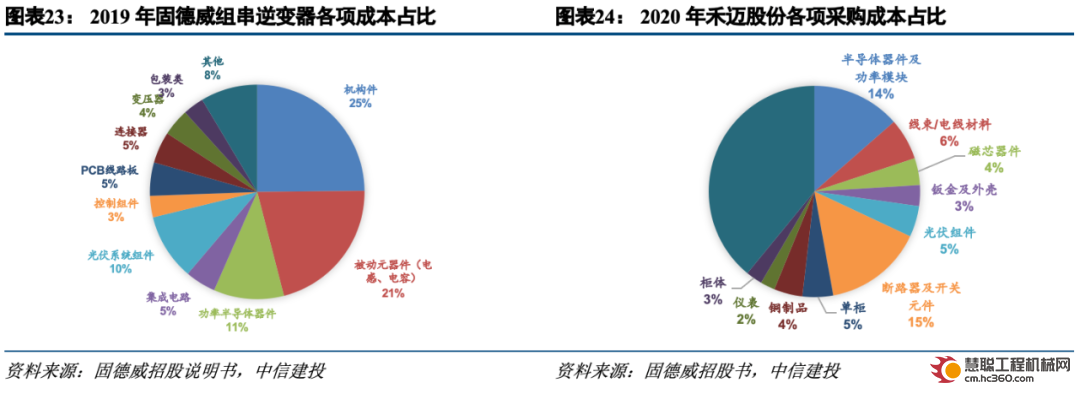

通过研究固德威在招股书披露的2019年公司采购成本细项,可以发现功率半导体器件在公司逆变器成本中的占比为11%,固德威主要产品为组串式逆变器,在各项成本中排在第三位。相比之下,以微型逆变器为主的禾迈股份成本结构中,半导体器件与功率模块占比为14%,预计功率半导体在逆变器的成本中平均占比约为12%。

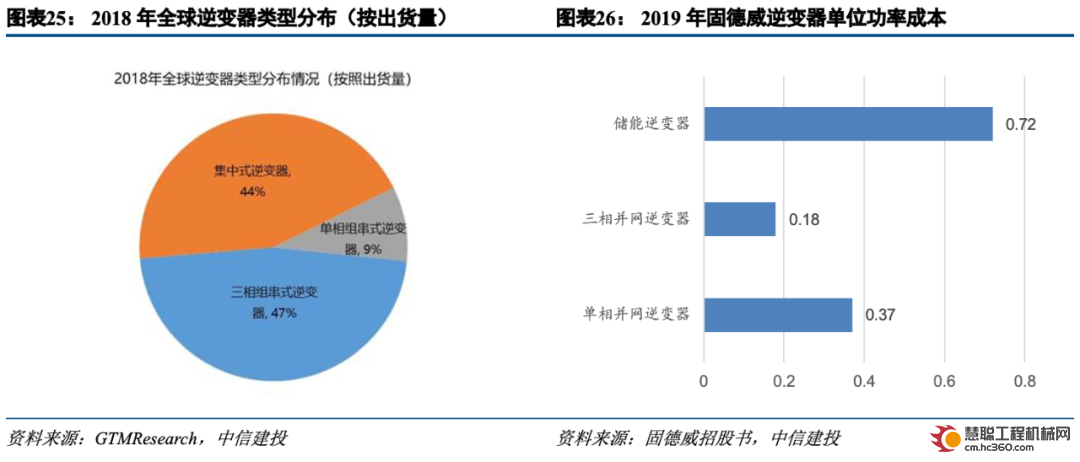

根据固德威披露的2019年逆变器单位功率成本,单项并网逆变器、三项并网逆变器和储能逆变器成本分别为0.37元/W,0.18元/W和0.72元/W,由于目前公司储能逆变器营收占比较少,仅看组串式逆变器的单位功率成本预计为0.25元/W,集中式光伏逆变器单位功率成本更低,预计在0.16-0.17元左右,综合来来总体光伏逆变器的单位功率成本约为0.2元/W,每GW对应的逆变器价值量为2亿,每GW对应的功率半导体价值量为2400万元左右。

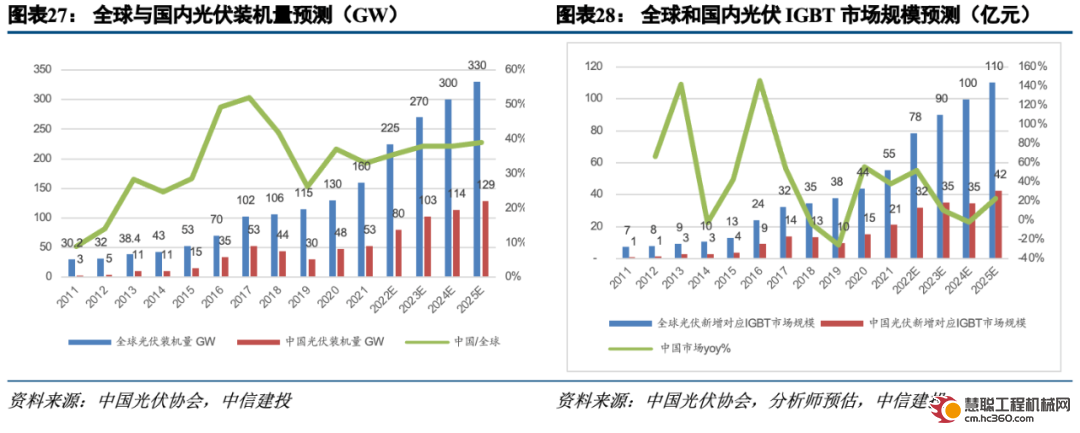

根据2025年完成碳达峰的目标测算,中国光伏协会预计在2025年全球光伏新增装机量将达到330GW,如果我国占全球光伏装机量的比例约为40%,那么在2025年国内新增光伏装机量将达到129GW。由于光伏逆变器的替换周期是5-8年,如果考虑替换需求带来的光伏装机量,预计2025年全球和我国光伏装机量需求将达到460GW和177GW,如果按照光伏IGBT占逆变器成本比例为12%进行测算,每GW对应的功率半导体价值量为2400万元左右,2025年全球光伏IGBT市场规模将达到110亿元,国内光伏装IGBT市场规模将达到42亿元。

[b]

[/b]

3.1.2 风电变流器用到的IGBT和IGCT

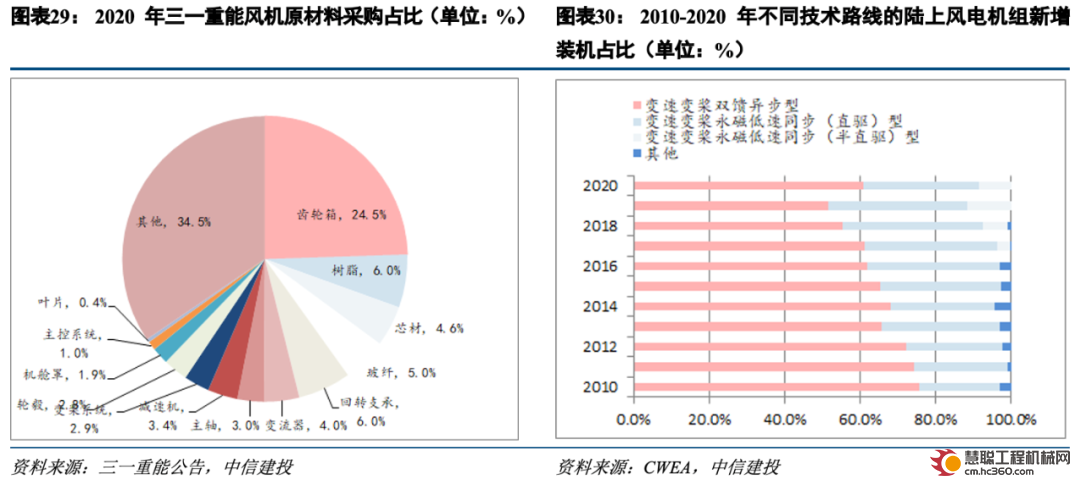

风电变流器作为风电机组的部件之一,成本在整个风机中占比约为4%,按照变流器技术的不同,可以分为双馈变流器和全功率变流器两类。其中全功率变流器在风电行业,大部分是适配永磁发电机。它是在发电机定子与电网之间连接了一个与发电机功率相同的变流器。双馈变流器适配的是双馈发电机,它是在发电机转子与电网之间连接一个变流器。

所以双馈变流器最突出的优势就在于,在相同风电机组功率下,双馈变流器的容量仅是全功率变流器容量的1/3,成本更低。也由于这种与电网的强耦合,使得双馈变流器对电网波动更敏感。而全功率变流器虽然成本更高,由于其与电网全隔离的特性,使得发电机受到的冲击更小,寿命更长,稳定性更好。尤其是在低电压穿越、无功支撑等电网适应能力上,突出的友好。

从发展趋势看,直驱式机组的比例在缓慢上升。2015年新增大型风电机组中,永磁直驱式风电机组约占 30%以上。在 3MW 以上的大功率风电机组中,直驱式机型的比例超过了双馈机组。“十三五”期间,2MW-3MW风电机组成为我国陆上风电场的主流机型,市场份额已经占到 70%以上。

1700V的半桥模块是风电IGBT模块主流:风电变流器的核心部件之一就是IGBT模块,在降本提效的要求下,风机单机功率增大已经成为不可逆转的趋势,单机功率增加可以有效降低风场的度电运营成本,大功率意味着大电流,为了减少系统成本,国内1140V风机系统越来越成为主流。将风机电压从传统的690V提升至1140V,同等功率的风机电流降低35%,大幅提升电气传动系统和输变电系统的效率,降低度电成本,使得产品具备更强的市场竞争力。对于1140V变流器如果采用两电平拓扑,需要3300V电压等级IGBT模块,但是3300V器件的开关和导通损耗无法满足系统的效率和开关频率的要求,同时价格也更贵,因此采用1700V的半桥模块组成三电平拓扑目前是国内主流方案。

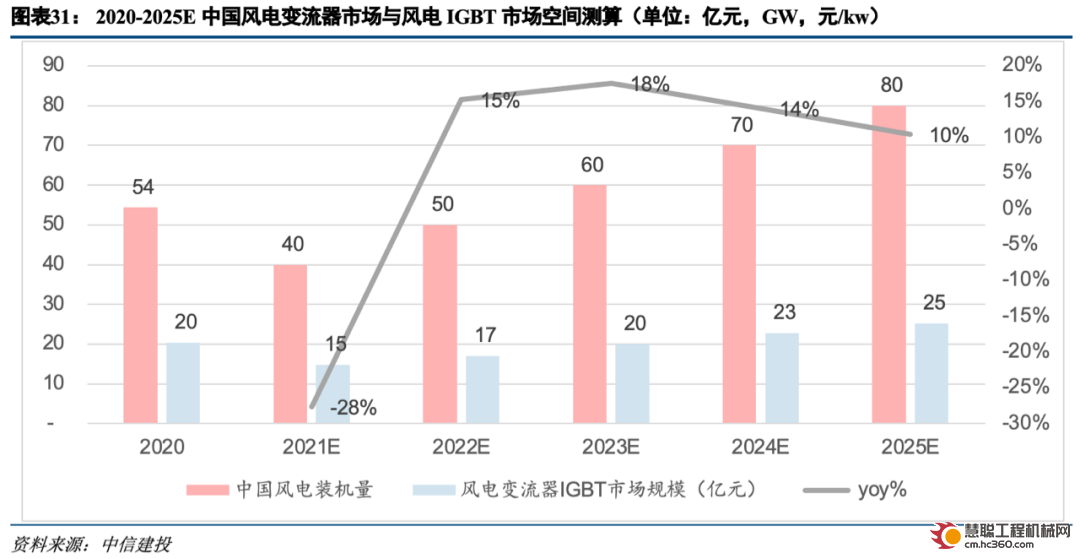

风电变流器需求稳定增长,预计对应的IGBT模块市场预计在2025年达到28亿元。风电变流器成本中IGBT占比约为20%,预计2022年风电IGBT市场规模约为18亿元,随着风电抢装潮在2020年结束,2021年风电变流器市场略微下降,随着海上风电进入平价阶段,装机需求逐步上升,预计到2025年国内风电变流器市场空间为139亿元,对应的IGBT市场需求约为28亿元。

IGCT全称为集成门极换流晶闸管,作为新型晶闸管,性能明显优于前一代晶闸管GTO,在部分应用领域比IGBT更具竞争力,能够实现高压大容量能量转换,具有耐高压、耐大电流、损耗低、容量密度大、开关速度快、结构简单、安全性高、可靠性高等优点,可以广泛用于工业设备、新能源发电和轨道交通领域。

海上风电场景中IGCT作为变流器主功率器件:除了IGBT的技术路线外,在海上风电场景中,在需要达到4500V以上电压等级时,IGCT作为电流控制型器件的耐压能力更强,所以国内最大的风电变流器厂家禾望电气中压风电变流器则使用IGCT作为主功率器件,采用三电平电路拓扑结构。与IGCT相比,IGBT工作电流较小,增加输出容量,只能采用元件并联或变流器并联的方式。无论是采取元件串联或并联使用还是采用变流器并联的方法,都会增加系统的复杂性,导致效率和可靠性的降低。但是IGBT的工作开关频率较高,适用于低电压应用,而IGCT适用于高电压或中压。

预计到2030年海上风电带来IGCT市场需求约为10亿元:在全球范围内,IGCT生产商主要是瑞士ABB,德国英飞凌、日本三菱和美国GE等国外企业,在我国,株洲时代电气是全球第三家具有自主生产IGCT生产能力的企业,也是我国唯一同时掌握晶闸管、IGCT、IGBT及功率功率组件全套技术的企业。以海上风电场景为例,2021至2030年,预计新增装机容量50GW,考虑风机变流器及柔性直流换流阀等电力装备,需4.5kV以上器件50万只,即5万只/年,如果按照单价2万元/只考虑,预计风电市场用到的IGCT市场规模约为10亿元。

3.2 推出1200V和1700V工业模块,发力工业IGBT市场

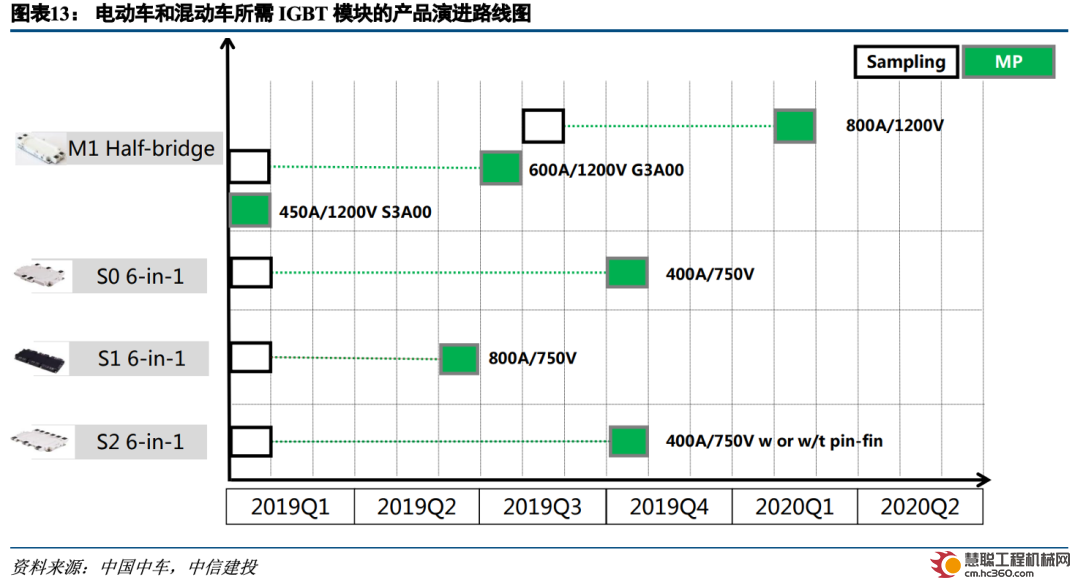

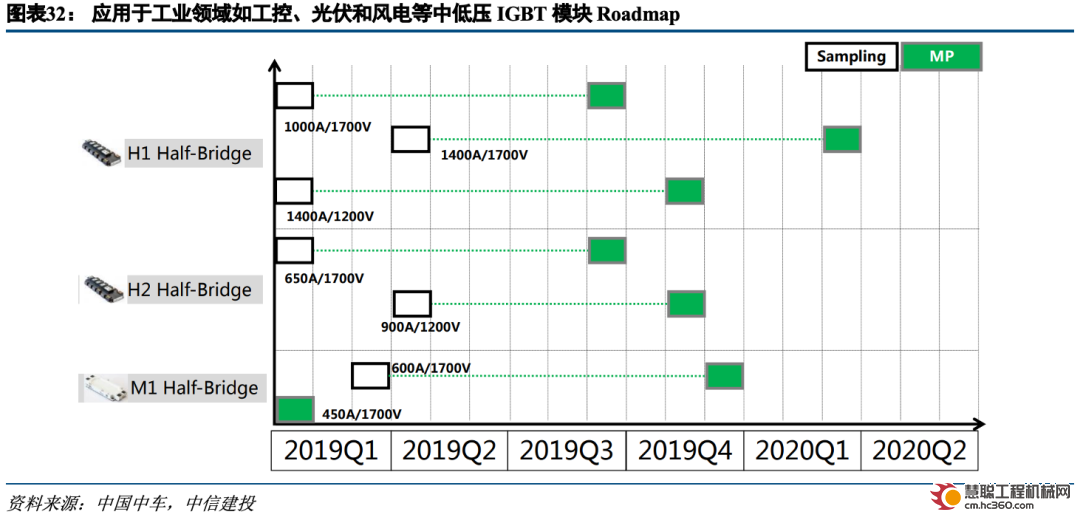

在双碳政策的大背景下,光伏发电和风力发电等清洁能源在整个能源结构中的占比提升是必然趋势,所以公司不仅在IGBT模块领域推出了车规模块,同时公司也进入工业领域,推出适用于光伏、风电以及高端工业控制需要的IGBT模块,产品覆盖1200V和1700V两个主流电压平台,从2019年初量产的450A/1700V模块到2019年底推出的1400A/1200V和600A/1700V等大电流模块。

不同于国内其他厂商率先从IGBT单管切入市场,公司在工业领域推出的IGBT产品主要以模块产品为主,IGBT模块无论在技术壁垒还是价值量都比单管产品更高。单管的封装形式简单,成本更低,但是没办法做到较高的功率输出,需要采用多个单管并联的方式。而模块则是多个IGBT芯片并联,输出的电流更大,模块的最高电压等级一般会比单管高1-2个等级。此外模块中的IGBT芯片按照特定的电路形式组合,如半桥或者全桥,可以减少外部电路连接的复杂性。此前国内在工业领域的模块主要聚焦在低压模块领域,国内在家电IPM模块和工业模块领域进行了多年,目前士兰微在家电IPM模块领域处于全球领先的位置,工业领域斯达半导是国内IGBT模块的领导者而公司在电网和轨交等高压领域的IGBT产品具有领先优势。但是在光伏、风电和高阶工控IGBT模块领域海外厂商占比较高,我们认为公司有望在国内光伏和风电市场快速发展的趋势中能够在1200V-1700V领域的IGBT模块实现快速的国产化。

3.3 轨交和电网高压领域保持全球领先,柔直输电带动新成长

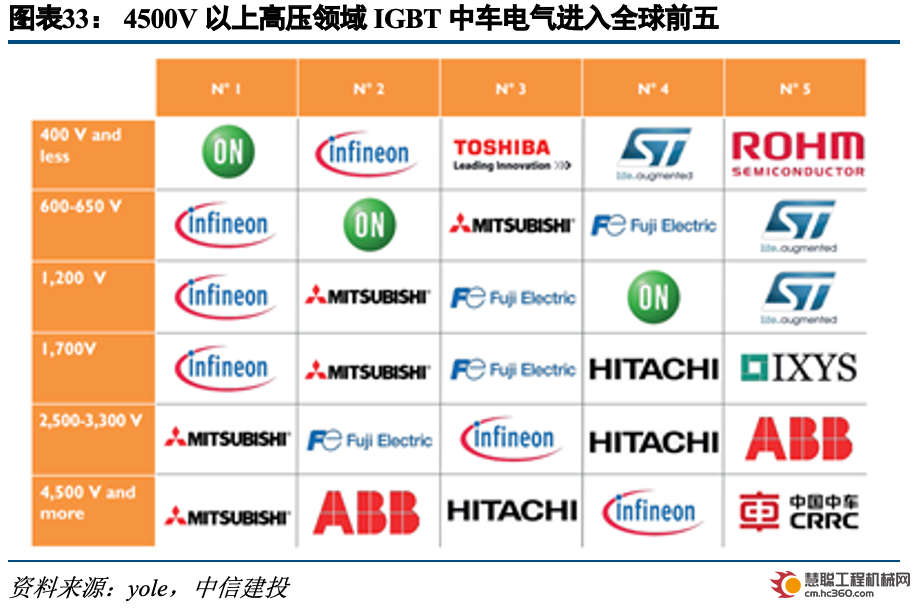

公司在轨交和电网等高压IGBT领域产品线覆盖1700V~6500V电压等级的产品,其中1700V用于轻轨的牵引变流器,3300V和4500V电压平台的牵引变流器在多用于客运动车和货运机车领域,而电网高压输电用到的变流模块电压则高达6500V。

热门推荐