在去年政策提出“适度超前开展基建投资”的引导下,2022年被不少人定义为“基建大年”,工程机械也被给予“厚望”。然而事与愿违的是,截止到2022年一季度,以下降超6成挖掘机为代表的工程机械主要产品整体表现“疲软”,国内市场“跌跌不休”。然而,周期之痛也正倒逼企业打开熨平周期的“战略工具箱”,海外市场成新赛道,出口销量可喜,电动工程机械成发展主旋律。

聚焦2022年3月以及一季度,工程机械主要产品市场具体表现如何?全年局势有哪些“危”和“机”?

挖掘机:内销同比12连跌,出口强势补位

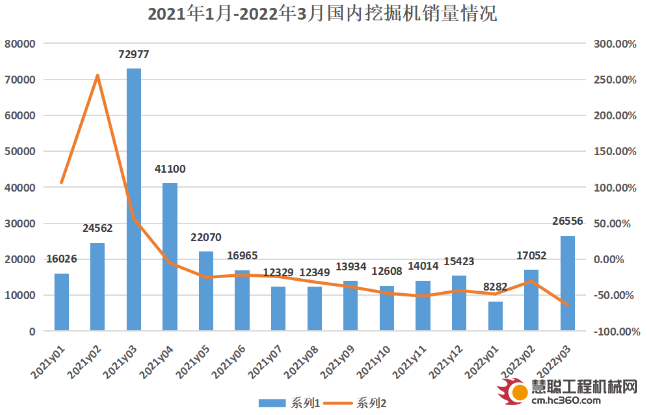

2022年3月,共计销售各类挖掘机械产品37,085台,同比下降53.1%。其中,国内市场销量26,556台,同比下降63.6%;出口销量10,529台,同比增长73.5%。

2022年一季度,共计销售各类挖掘机械产品77,175台,同比下降39.2%。其中,国内市场销量51,886台,同比下降54.3%;出口销量25,289台,同比增长88.6%。

当前,我国工程机械面临着疫情反复导致基建延期、客户采购意愿降低等多重周期因素影响,导致挖机销量持续下跌。而海外销量近两年却呈现持续性翻番增长,在国内市场空缺下强势“补位”。

装载机:国内海外齐降,电动化成突破口

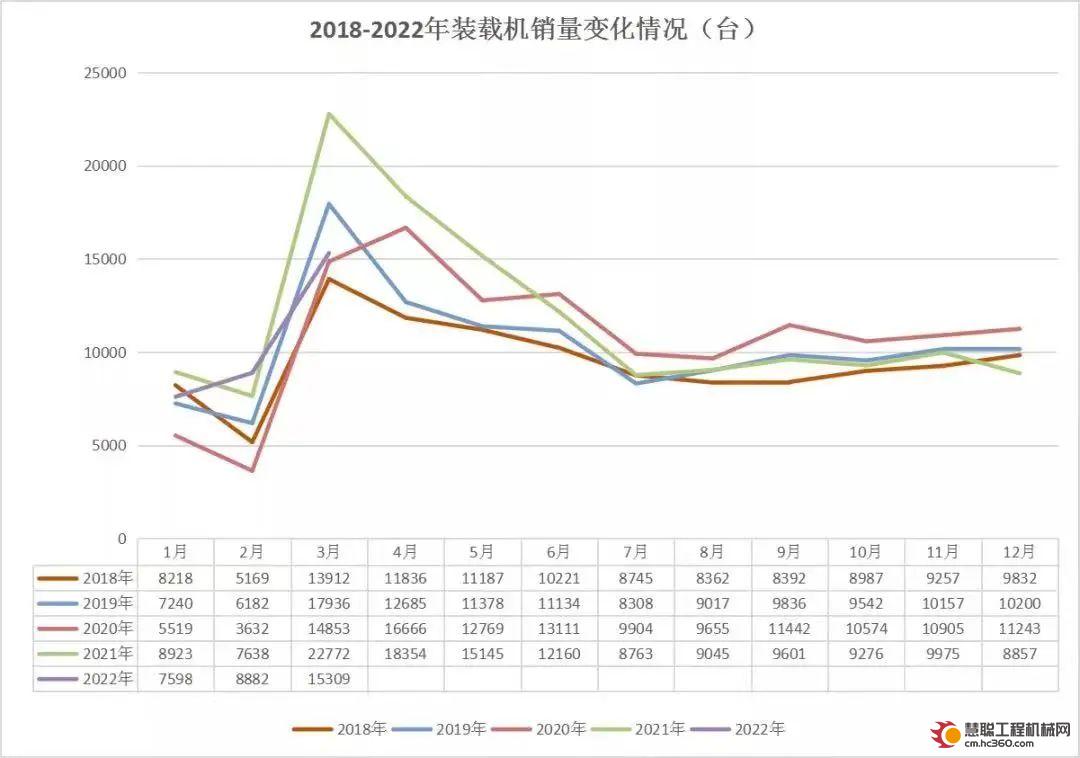

2022年3月销售各类装载机15309台,同比下降32.8%。其中国内市场销量11399台,同比下降38.8%;出口销量3910台,同比下降5.81%。

2022年1-3月,共销售各类装载机31789台,同比下降19.2%。其中国内市场销量21185台,同比下降30.8%;出口销量10604台,同比增长21.5%。

2022年1-3月共销售电动装载机180台,均为5吨装载机,其中1月39台,2月56台,3月85台,增长趋势喜人。

一季度,装载机整体处于平稳发展趋势,而3月出口量出现同比下降,或与上海疫情导致港口陆运物流受阻有关。此外,电动产品销量持续攀升,也表现了电动化正成为了企业争夺装载机市场的新突破口。

各类起重机:内销齐降,出口迎增长

◆2022年3月销售各类汽车起重机4198台,同比下降61.1%;出口403台,同比增长33%。

2022年1-3月,共销售汽车起重机8409台,同比下降55.3%;出口926台,同比增长24.1%。

◆2022年3月销售各类履带起重机320台,同比下降39.5%;出口156台,同比增长22.8%。

2022年1-3月,共销售履带起重机727台,同比下降29.7%;出口369台,同比增长41.4%。

◆2022年3月销售各类随车起重机1912台,同比下降37.4%;出口214台,同比增长72.6%。

2022年1-3月,共销售随车起重机5418台,同比下降24%;其中出口533台,同比增长70.8%。

◆2022年3月销售各类塔式起重机1796台,其中出口139台。

2022年1-3月,共销售塔式起重机4704台,其中出口260台。

推土机:内销降5成,出口超国内

2022年3月销售各类推土机757台,同比下降30.2%;其中国内418台,同比下降51.1%;出口339台,同比增长47.4%。

2022年1-3月,共销售推土机1769台,同比下降17.9%;其中国内785台,同比下降49.5%;出口984台,同比增长64%。

压路机:内销降5成,出口稳增长

2022年3月销售各类压路机1801台,同比下降45.9%;其中国内1135台,同比下降58.6%;出口666台,同比增长13.3%。

2022年1-3月,共销售压路机4184台,同比下降27.2%;其中国内2257台,同比下降48.4%;出口1927台,同比增长40.1%。

平地机:内销降近5成,出口略增

2022年3月销售各类平地机683台,同比下降16.2%;其中国内167台,同比下降49.8%;出口516台,同比增长7.05%。

2022年1-3月,共销售平地机1746台,同比增长1.28%;其中国内320台,同比下降41.4%;出口1426台,同比增长21.1%。

重卡:销量创新低,徐工成新能源重卡冠军

我国重卡市场3月销售约7.7万辆,创造自2017年以来同期销量最低点。值得注意的是,据电车资源统计,前三月新能源重卡共销售4764辆,同比大涨653%,其中3月份新能源重卡共销售1515辆,同比大涨337%,销量延续了上涨趋势,正成为重卡行业新的增长引擎。

2022年1-3月,共有47家企业有销售新能源重卡,总销量为4764辆,同比上涨653%。其中,徐工汽车销售881辆,占比18.49%,坐拥销量冠军;三一汽车销售500辆,占比10.5%,排名第四

;中联重科销售183台,占比3.84%,排名第九,涨幅超过100%。

一面是传统重卡的跌跌不休,一面是新能源重卡的水涨船高。究其原因:技术进步、成本下降、基础设施完善、换电形式的集中推广等多重因素,共同促成了新能源重卡市场的繁荣。

叉车:整体销量平稳,出口迎增长

2022年3月销售各类叉车126056台,同比增长0.26%;其中国内92772台,同比下降6.21%;出口33284台,同比增长24.1%。

2022年1-3月,共销售叉车280580台,同比增长16%;其中国内200642台,同比增长8.99%;出口79938台,同比增长38.4%。

高空作业平台:内销高增长,外销疲软

2022年3月销售各类高空作业车540台,同比增长43.2%;其中国内538台,同比增长42.7%;出口2台,同比增加2台。

2022年1-3月,共销售高空作业车1149台,同比增长41.9%;其中国内1140台,同比增长42.5%;出口9台,同比下降10%。

升降工作平台:内销+出口齐增长

2022年3月销售各类升降工作平台28729台,同比增长26.1%;其中国内21365台,同比增长15.4%;出口7364台,同比增长72.3%。

2022年1-3月,共销售升降工作平台45431台,同比增长42.7%;其中国内29368台,同比增长26.9%;出口16063台,同比增长85%。

综上所述,2022年一季度,除却升降工作平台、高空作业平台之外,挖掘机、装载机、起重机等绝大多数产品国内市场均呈现不同程度的同比下跌,而海外销量持续攀升,内销和出口整体保持“此消彼长”的局势。

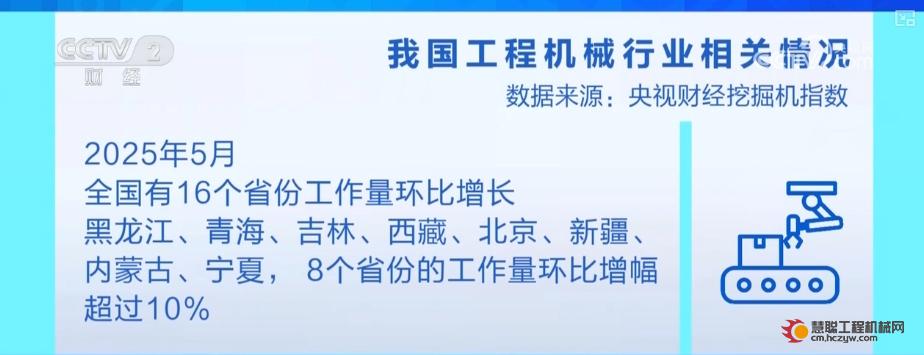

作业施工创新高,疫情+成本抑制基建投资

虽然内销整体萎靡,但是作业量却呈上升趋势。据最新的挖掘机指数报告显示,2022年一季度,汽车起重机、正面吊、挖掘机整体开工率超过55%,其中,汽车起重机一季度开工率创下三年同期最佳水平。

分地区作业量来看,一季度,海南搅拌车、履带起重机、汽车起重机、拖泵平均开工率取得三年同期最佳;浙江摊铺机同比增长8.5%、压路机同比增长3.6%;宁夏摊铺机同比增长39%、汽车起重机同比增长21.5%、压路机同比增长66.3%、搅拌站同比增长39.3%。

多省工程机械作业量表现亮眼,说明我国一大批重点项目建设陆续进入完工阶段,传递出投资发力稳增长的积极信号。

之所以作业量和产销量形成“相反”变化。原因为:由于鼓励客户在去年底集中采购,导致今年一季度来自客户段需求变少。与此同时,疫情和成本因素对短期基建投资带来了一定影响,运输物流不畅、原材料进场受阻,拖慢了基建施工进度。此外,基建开工向挖机销量传导具有滞后性,传导的时间大约是1-3个月,因此,行业旺季可能推迟到5、6月份。

市场竞争升级,有人转型有人逃离

从企业的经营发展来看,也折射出行业弱周期性所带来的市场环境变化和挑战。

作为挖机行业老大哥,三一于近日发布了《关于SY55、SY60终端限价的通知》:自4月1日起,全面执行小挖最低限价制度,工厂后续将会发布其他机型的终端限价标准。

三一小挖机的全面限价,印证了激烈的市场竞争下,行业巨头也未能独善其身。也表明了企业通过不断调整销售策略,来保证良性的经营利润。

此外,行业的恶性竞争正涌现“退网潮”、“转行潮”,为了开源节流,拓展新的业务板块,代理商主动“退出”谋转行,主机厂也走上了直营之路。种种现象,无疑为工程机械行业发展信心蒙上了一层阴影。

两会政府报告提出稳中求进的总基调下,我国工程机械行业的去周期化将成为长期趋势。对此,企业除了要顺应周期顺势而为外,更应该跳出工程机械已有思维框架,寻找更多的创新业务,如从海外出口、电动化新技术等方面实现更大作为,以弥补国内市场发展的疲软,为企业的稳健持续发展增加支撑点。

展望未来,由于二季度是稳增长的关键窗口期,具备实施条件、经济社会效益明显的重大项目或进一步提前建设,基建投资回升提速可期,预计挖机等市场第二季度同比降幅有望收窄,2022全年或呈现“前低后高”的态势。

(数据来源:协会统计部)

热门推荐