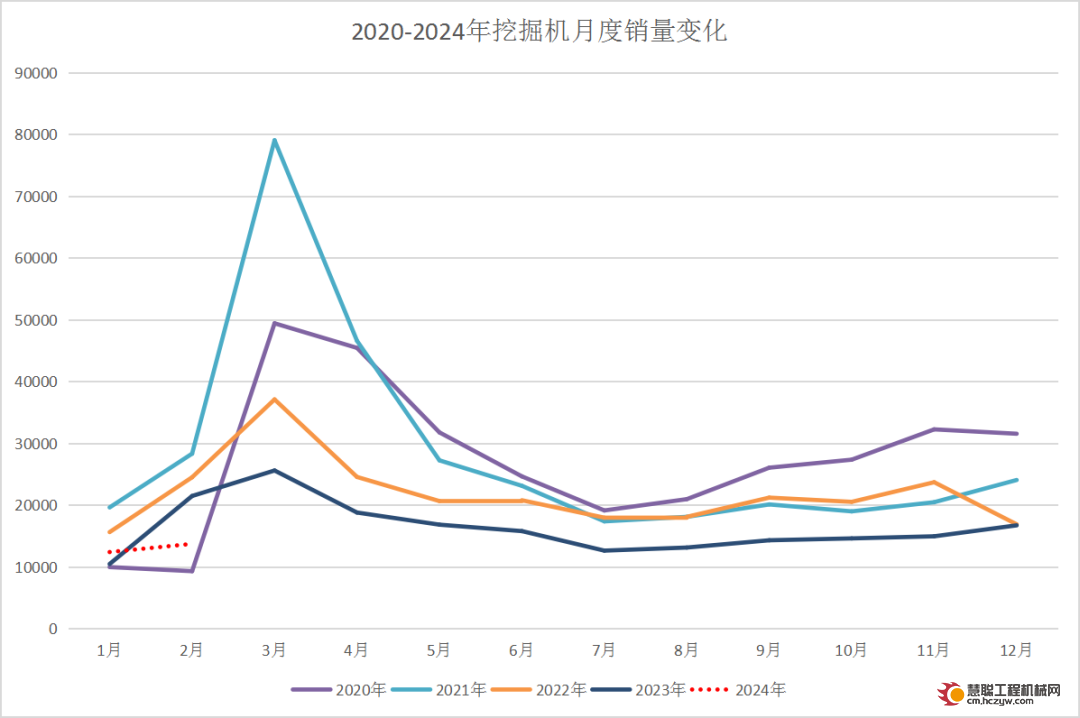

经草根调查和市场研究,CME预估2024年2月挖掘机总销量13700台左右,同比下降36%左右,降幅环比扩大。

分市场来看:

国内市场预估销量5400台,同比下降53%左右。

出口市场预估销量8300台,同比下降17%左右,降幅进一步扩大。

(虚线为预测趋势)

2月正值春节假期,国内绝大部分企业的绝大部分岗位均处于停产停工状态,同比去年销量下降似乎是必然。所以,对于2月的国内销量数据,行业并不抱太大希望。反之,大家更期望看到海外或整体呈现出一种向上的趋势。

2023年全年,挖掘机海外市场优于国内市场,出口销量超过国内销量15058台。

2024年1月,受多重因素影响,国内销量实现同比正增长,且超过出口销量。

而据CME预测,2月出口销量将再次反超国内销量,但整体市场降幅进一步增大。

1

下游活跃度不同口径不同表现

市场前景如何,终端活跃度很重要。虽然从1月发布的央视财经挖掘机指数和小松挖机工作小时数来看,目前下游表现不错;但Mysteel调研显示,今年春节档开工复工情况与去年差异不大甚至更差。

据央视财经×三一重工的挖掘机指数显示:2024年1月全国工程机械总体开工率47.81%,高于2023年1月的开工率,为2024年经济“开门红”奠定基础。

小松官网显示:2024年1月,中国地区小松挖掘机开工小时数为80.4小时,同比增长89.0%。

据Mysteel调研显示:企业项目以存量项目为主,69.7%的企业新开工项目较去年减少。且百年建筑表明,2024年全国各大施工单位普遍反映项目总量同比有所减少。

2

下游市场形势不乐观

房地产方面,虽然2023年下半年以来政策组合拳对房地产市场的企稳起到了一定的效果,但目前大家普遍对房地产市场信心不足。2023年,除了地产后端指标房屋竣工面积累计同比上升外,全国房地产开发投资、新开工面积、施工面积、销售面积、销售额均同比下降。同时Mysteel研究表明目前地产前端拿地到新开工的周期已延长至约9个月。短期内这种格局仍将延续,因此这也将会直接拖累项目开工的进度。

基建方面,前段时间有消息称国内12化债高风险重点省份(天津、内蒙、辽宁、吉林、黑龙江、广西、重庆、贵州、云南、甘肃、青海、宁夏)除民生工程外,2024年不得出现新开工项目。从数据来看,这12个省份的固定投资额占比全国超百分之二十,因此这或对全国基建投资整体大局有一定影响。已有部分省市证实落地,但其中已施工项目基本不受影响。从该事件可以预计,短期基建支撑力度减弱,将对新项目开工进度造成一定影响。

3

出口市场继续承压

昨天,我们发布了关于2023年度工程机械市场出口情况的分析,2023年下半年挖掘机出口市场呈现出了阶段性承压的特点。海外经济放缓趋势越发明确,通胀压力较大,海外需求降温是大概率事件,加之外国企业发起的贸易保护以及未来欧盟和北美地区的政策存在较大的不确定性,2024年中国挖掘机械行业出口下行压力仍然较大。短期内中国挖掘机械出口市场发展或受到一定束缚。从长远来看,国际化依旧是中国挖掘机产业的亮点,显示了中国工程机械产品在全球市场综合实力的提升。

4

利好:期待新一轮更新周期启动

虽然行业面临种种挑战,但危机中也有利好因素。

自2022年12月1日起,工程机械等非道路移动机械开始实施“国四”排放标准。中央推动新一轮大规模设备更新有望促进工程机械设备更新换代,推动老旧“国一”“国二”机型出清,加速存量“国三”切“国四”进程。浙商证券研究认为,2015年为挖掘机上轮周期底点,按8年—10年为更新周期测算,预计2024年更新需求有望触底,期待新一轮更新周期启动。

数据预测来源于工程机械杂志

热门推荐