虽然我国工程机械行业仍处于周期调整期,但2024年以来至今,支撑机械工业高质量发展的有利因素不断集聚增多,如推动大规模设备更新和以旧换新,发行万亿专项债券+超长期国债等,政策效应或将对工程机械市场释放更多需求。

洞察2024年3月及一季度

工程机械主要产品的市场销售表现如何?

呈现着何种局势与前景?

带你一睹为快!

01

市场总体趋势变化

通过上表,我们可以看出:

1、工程机械行业整体仍呈现下行趋势,其中多数产品内销同比降幅有所收窄。

2、海外需求阶段性承压。如今海外出口增速由过去集体上升,转变为现在的有升有降,主要受基数及海外需求波动影响,但未来出口市场仍有较大发展空间。

3、挖掘机内销实现正增长,回到15000台以上的销量水平,印证了政策效应带来下游开工持续改善。

02

主流品类市场数据

挖掘机:内销回正,出口阶段承压

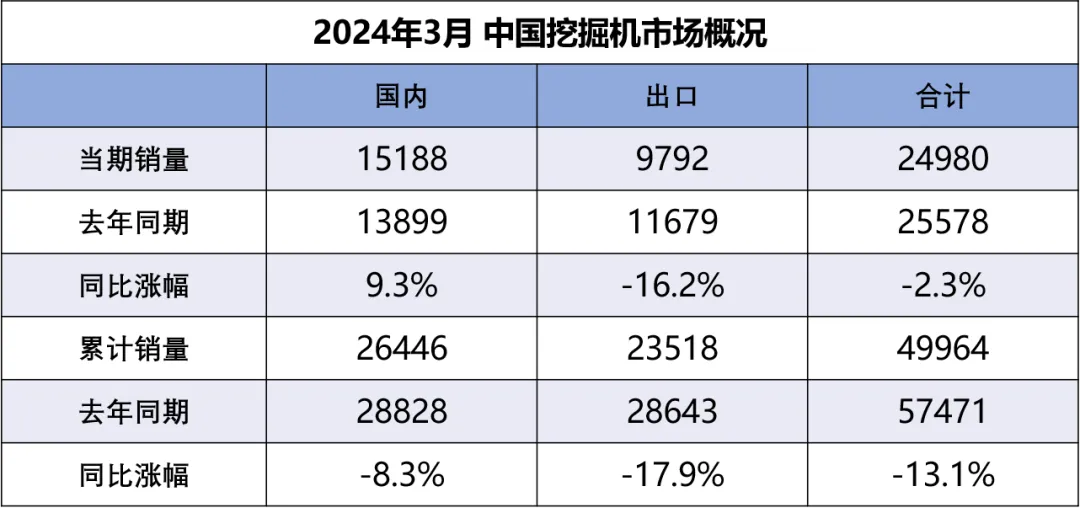

3月销售各类挖掘机24980台,同比下降2.34%,其中国内15188台,同比增长9.27%;出口9792台,同比下降16.2%。

1-3月,共销售挖掘机49964台,同比下降13.1%;其中国内26446台,同比下降8.26%;出口23518台,同比下降17.9%。

3月销售电动挖掘机12台(6吨级以下8台,10至18.5吨级1台,18.5至28.5吨级1台,40吨级以上2台)。

值得注意的是,3月份国内挖掘机销量快速回升,同比增速转正,其内销需求增加大部分来自水利工程、农村建设、城区旧改等。而出口销量仍受基数及海外需求波动影响导致增速放缓。

装载机:内销降幅收窄 电装创纪录

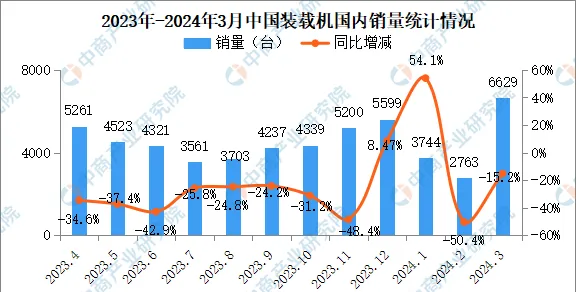

3月销售各类装载机12324台,同比下降5.78%。其中国内市场销量6629台,同比下降15.2%;出口销量5695台,同比增长8.13%。

1-3月,共销售各类装载机26621台,同比下降9.09%。其中国内市场销量13136台,同比下降16.9%;出口销量13485台,同比增长0.07%。

3月销售电动装载机686台( 3吨1台,5吨586台,6吨86台,7吨12台,8吨1台)。

值得注意的是,

3月装载机内销同比降速有所收窄,出口销量同比增速8.13%,内外需呈现出恢复性回升趋势。此外,电动装载机市场仍是一大亮点,以685台销量再次破纪录,电装占比达5%。

各类起重机:内销和出口多数疲软

汽车起重机3月当月销售各类汽车起重机2844台,同比下降26.6%,其中国内1955台,同比下降32.8%;出口889台,同比下降7.68%。

履带起重机3月当月销售各类履带起重机332台,同比下降9.78%,其中国内117台,同比下降39.7%;出口215台,同比增长23.6%。

随车起重机

3月当月销售各类随车起重机2810台,同比下降17.6%,其中国内2363台,同比下降18.9%;出口447台,同比下降10.1%。

塔式起重机3月当月销售各类塔式起重机950台,同比下降52.5%,其中国内786台,同比下降58.9%;出口164台,同比增长84.3%。

压路机:内销降2成 出口回正

3月当月销售各类压路机1582台,同比下降7.49%,其中国内694台,同比下降19%;出口888台,同比增长4.1%。

平地机:内销微降 出口下降11%

3月当月销售各类平地机745台,同比下降9.26%,其中国内137台,同比下降0.72%;出口608台,同比下降11%。

摊铺机:内销下降15.8% 出口增长129%

3月当月销售各类摊铺机149台,同比下降2.61%,其中国内117台,同比下降15.8%;出口32台,同比增长129%。

重卡:整体微涨 徐工坐拥新能源重卡销冠

2024年3月份,我国重卡市场(含非完整车辆、半挂牵引车)月销11.58万辆,同比增长0.29%,环比增长93.61%。一季度,我国重卡市场累销27.27万辆,累计同比增长12.99%。

2024年3月份,国内新能源重卡市场共计销售5306辆;其中,徐工、三一中国重汽销量坐拥前三,重汽、陕汽、福田和江淮同比增幅疯狂。

叉车:内销微增,出口增长30.3%

2024年3月当月销售各类叉车137342台,同比增长11.6%。其中国内96657台,同比增长5.19%;出口40685台,同比增长30.3%。

预计2024年全年国内销量同比增速约5%,出口销量同比增速在10%以上。

值得注意的是,出口增速在下半年可能降低,原因是目前海外经销商在为可能到来的双反和增税风险而补库,因此下半年可能放慢补库的步伐。

高空作业车:内销下降10% 出口增4成

3月当月销售各类高空作业车424台,同比下降9.21%,其中国内414台,同比下降10%;出口10台,同比增长42.9%。

升降工作平台:内销下降4成 出口回正

3月当月销售各类升降工作平台20180台,同比下降30.3%,其中国内11304台,同比下降47.2%;出口8876台,同比增长17.2%。

03

出口销量情况及前景

下游应用领域迎结构性优化+老旧设备步入更新置换阶段,行业2024年有望开启新一轮上行周期。

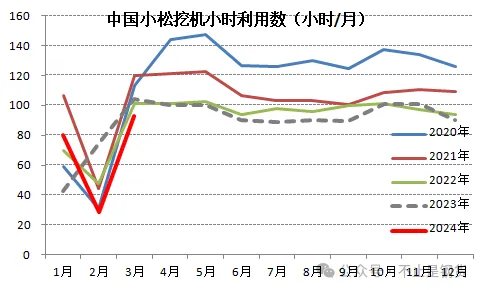

从设备开机数据来看,2024年3月,中国小松挖掘机开工小时数为93小时,同比下降10.8%,环比提高228.6%。2024年一季度,中国小松挖掘机开工小时数累计201.3小时,同比下降9.2%。3

月庞源租赁塔吊吨米利用率为46.3%,同比/环比分别-9.6/+25.3pct 。

两大开工端数据绝对值仍处历年较低水平,但有回升迹象,开工复苏节奏仍有待观察。

虽然我国工程机械行业仍处于周期调整期,但近期支撑工程机械发展的政策利好因素不断集聚增多,有望带动国内需求边际改善。

两会政府报告指出,要结合各类设备和消费品更新换代差异化需求,加大财税、金融等政策支持,更好发挥能耗、排放、技术等标准的牵引作用,有序推进重点行业设备、建筑和市政基础设施领域设备等更新改造,形成更新换代规模效应。此外,随着万亿国债及专项债资金落实,项目开工率将持续提升。

近日,工业和信息化部等七部门联合印发《推动工业领域设备更新实施方案》,住房城乡建设部印发《推进建筑和市政基础设施设备更新工作实施方案的通知》。有望淘汰工程机械保有量中旧标准的机型设备,加快新周期启动,助推行业回升。

结语

整体来看,重大项目开工率回升,叠加相关政策对于设备更新的支持,我国工程机械行业或将迎来久违的内强外暖局面。在近期召开的工程机械发展高层论坛会上,多位嘉宾给出保守预测:2024年行业整体微跌,呈现-5%左右震荡;2025年行业微涨!

图片来源:中商产业研究院

热门推荐