由于能源、钢铁等成本居高不下,制造业进入高成本时代。成本压力将推动产业结构调整,构筑制造业长期竞争力。未来机械行业投资机会将来自于转型。制造业转型的路径:价格策略、延长产业链、收购兼并和营销模式转型。

07年以来,由于石油、钢铁价格持续攀升,制造行业进入高成本时代。虽然今年以来大部分机械制造企业上调了产品价格,但大多数是属于被动提价,成本上升的负面影响不能够完全被消化,而且融资成本的上升也导致财务费用增长速度远高于收入的增幅。于是机械制造业不得不面临这样一种尴尬:尽管诸如工程机械、重型机械、航空制造业景气度持续上升,但利润增速已处于下降通道。

高成本带来的负面影响,对于机械制造业而言其效果是显而易见的。而且从市场表现来看,今年机械制造业的走势是很难让人乐观的。如中国船舶,其股价已经由年初的300元跌落至最低68元,半年时间跌幅居然超过77%。另一只曾被市场给予厚望的中联重科也未能幸免,股价已经回到一年前。

面对市场的种种困惑,我们投资者不禁要问,机械制造业究竟怎么啦?高成本时代出路何在?

刘荣,管理工程专业硕士、机械工程专业学士,证券从业七年,四年机械行业研究经验,现任招商证券机械制造行业高级分析师。曾推荐过,三一重工、中国船舶、西飞国际等个股,于2007年9月入围“2006年度中国最佳独立见解分析师”。

在谈到目前机械行业的投资价值时,刘荣的态度与年初的时观点已经发生了“180度的转变”。这实属典型的“空转多”。因为在今年年初,他发表的一则行业研究报告《景气度仍处高位盈利短期回落》指出,由于钢铁持续上涨、固定资产投资意外收紧、出口增速下滑等因素机械制造行业的利润已经在07年第三、四季出现下降。在这则报告中我们不难看出,刘荣对08年机械行业的前景是比较谨慎的。为此,他还下调了行业的投资评级。由于年初各项经济数据表现尚可,几乎所有市场分析人士对机械制造行业都给予厚望,所以刘荣率先看空似乎是很不明智的。但此后由于石油价格屡破新高,钢铁价格持续上涨,机械行业的成本压力日渐显现,再加之由于市场对机械行业的赢利预测持续下调,机械行业一时间变得悲观起来。投资者这才逐渐醒悟,于是大家争相抛售手中的机械制造类个股。以致于机械板快成了今年的重灾区之一,上述的中国船舶、中联重科就是其代表。

那为什么现在刘荣会看好机械行业呢?对此,刘荣是这样解释的,他说在年初下调机械行业评级旨在提示投资者基本面的变化,这并不代表着长期看空。他相信未来机械行业投资机会将来自于机械制造行业的转型。经过半年的情况分析,他相信行业的转型是取得了一些效果的,而且其中酝酿着较为理想的投资机会。

一、成本压力凸现中国制造业转型迫在眉睫

成本上升成为目前中国制造业面临的最大压力,如果能源的价格管制逐步放开,压力还将加大,成本优势继续缩小。但是,刘荣认为,若将目光放得更长远些,高成本时代制造业转型有利于提高企业竞争力,如日本、韩国都经历过这个阶段。

在刘荣看来,中国制造业转型主要来自于四个方面:价格策略、延长产业链、收购兼并和营销模式的转型。

转型之一:价格策略。近两年,中国制造企业的价格策略开始出现转型,由于过去的被动接受价格、打价格战,逐渐发展成为价格的主导者。刘荣认为,中国制造业价格策略转型将取决于市场供需变化、出口比例、成本、市场集中度、国产化率等因素,中国龙头制造企业的定价能力将会提高。

转型之二:提高国产化率,延长产业链。制造业面临着全球性的通胀,中国制造业在全球产业链中处于薄弱环节,承受原材料和进口零部件等上游企业转移过来的成本压力。以工程机械为例,行业主要进口的零部件包括液压元器件、发动机、控制元器件、传动系统等,占成本的比例在30%左右。正如上面价格策略中所分析的,只有在关键基础技术上实现突破,提高国产化率,延长产业链,才能提高核心竞争力,赢得价格主动权。可喜的是,上市公司的新产品占比正在提高,在过去两年产品结构不断优化,一些关键部件如大型中低速柴油机曲轴、泵车的底盘和臂架、高档装载机的变速箱已经实现国产化。

转型之三:销售模式的转型。国际工程机械企业通常是采取代理销售模式,一些面向消费者的产品如家用多功能车、剪草机甚至还通过大型超市销售,大型零售商的广告投入及便利的销售网络可以带来零售客户。工程机械租赁在发达国家也是一种主要的营销手段,大约占到销售额的50%以上,远远高于国内。

转型之四:收购兼并。2007年以后,工程机械上市公司的收购活动却悄然兴起。虽然收购标的多是亏损或濒临亏损的小企业,但是在制造业向中国转移的历史背景下,上市公司通过收购可以完善产品系列、完善区域生产和销售的战略布局,做大销售规模、做强品牌参与国际竞争。刘荣相信,虽然收购兼并短期对公司的业绩贡献不大,但是长期来看有利于工程机械行业的整合和集中度的提高。二、机械行业景气度出现分化

对于行业景气度的判断上,刘荣坚持了一贯的紧身。为此他选择了供需状况、提价能力、国际市场份额、盈利水平、产能利用率、国产化率六个指标来判断机械行业的景气度。经过深入细致的分析、研究目前他对机械行业整体的评级是“中性”,具体说来:继续看好景气度维持的工程机械行业、重型机械及关键零部件及存在行业整合机会的航空制造行业。

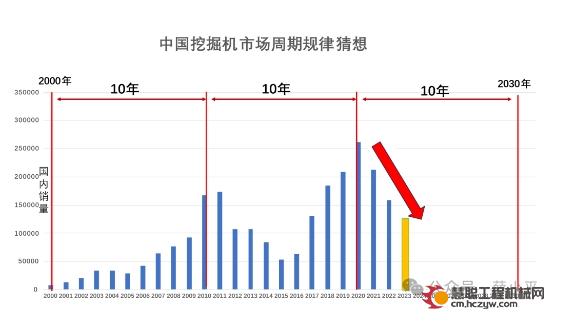

受益于固定资产投资,工程机械国内需求依然旺盛,但刘荣预计下半年增长率会放缓。目前工程机械存在几个较好的因素:国际市场份额将继续提高;新产品规模化生产将优化产品结构;毛利率虽然可能小幅下降,但是利润增长趋势未改。所以综上判断,刘荣认为工程机械的景气度是震荡上升的。此外,刘荣认为工程机械行业上市公司的行业代表性最强,管理水平也优于其它子行业,研发和国产化水平也是机械行业中的佼佼者,因此他认为工程机械是最具长期投资价值的子行业。

除了工程机械,刘荣认为重型机械未来有望实现快速增长。他指出,在中国未来五年重型机械可保持35%以上的高增长,增长动力来自于下游冶金、水泥、采掘行业的蓬勃发展,扩大生产能力和淘汰落后产能的进程仍在继续,重型机械关键零部件的国产化、规模化生产趋势使行业景气度维持高位。

此外,刘荣还对航空制造业表现出特别的兴趣。他认为航空制造业将逐步进入景气上升期。航空制造业的需求旺盛,大飞机项目将促进技术升级和资源整合。作为战略发展产业,政府直接投资力度加大,拥有自主知识产权的国产飞机得到国家各项政策的大力扶持,未来10-20年是我国航空工业的战略发展期。一航和二航合并将加快上市公司资产注入进程,并为投资者带来投资机会。

最后,刘荣提示,尽管机械制造前景乐观,但目前高成本压力不可小视。如造船业利润增长的拐点已经出现。他提醒,虽然中国造船行业的国际市场份额和盈利水平仍将保持高位,但是全球船舶新订单出现大幅下降,次贷危机对船舶融资的影响不容小视,人民币升值和钢材涨价侵蚀利润。这需要我们投资者注意其中风险。

三、重点公司点评

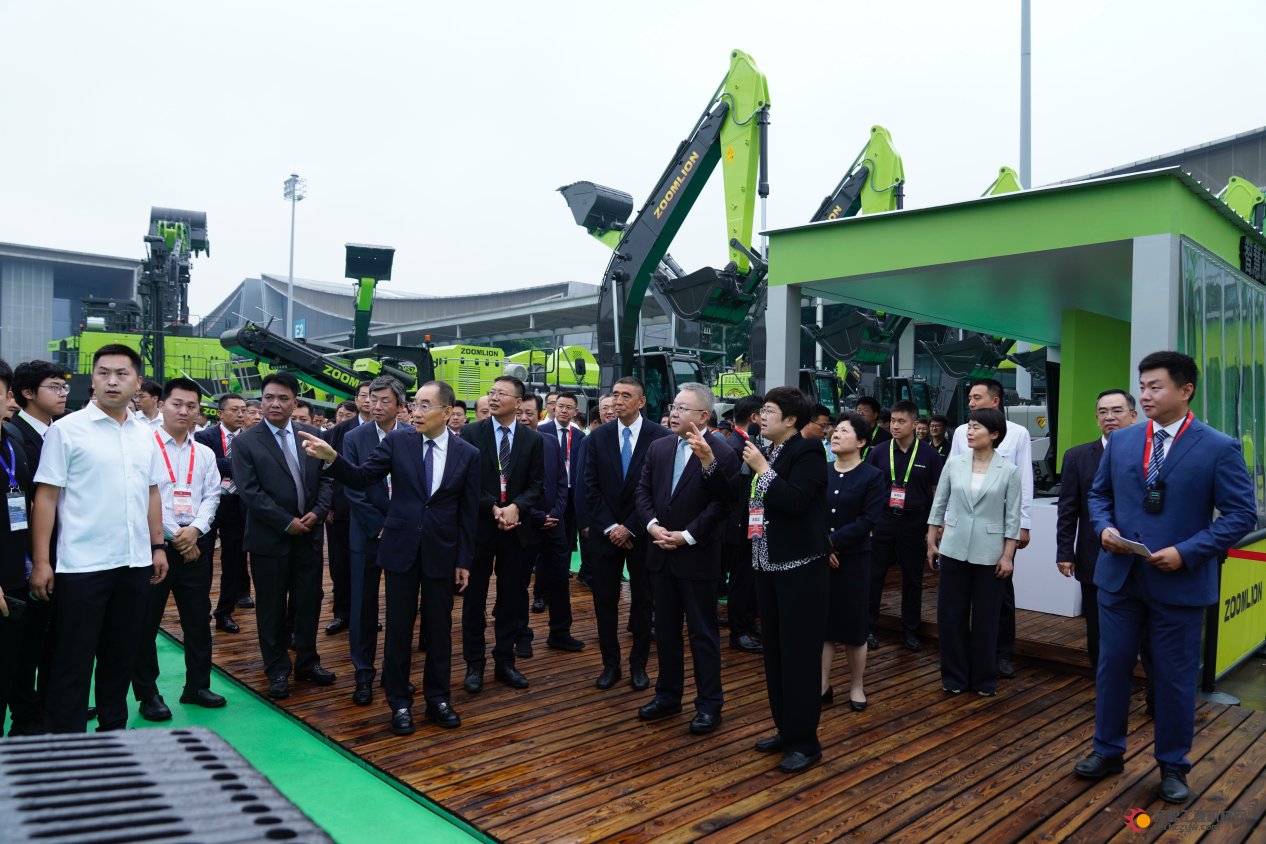

中联重科——收购兼并与产品升级奏响新篇章

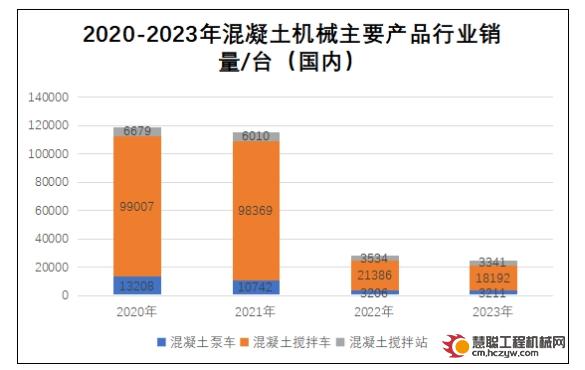

2008年一季度中联重科起重机销售收入达到12亿,同比增长88%。2008年增长将来两个方面:受商品混凝土政策陆续在中西部城市实施的影响,2008-2009年混凝土机械的内需仍有望维持较高增长;履带式起重机进口替代效应开始显现,正在建设的麓谷工业园履带式起重机的产能规划为1000台,2008、2009年的销售目标为10亿和30亿元。

中联重科收购兼并的深远意义。通过收购兼并中联重联的产品结构进一步优化,从传统的混凝土机械、路面机械拓展到起重机、环保机械,2008年又通过收购兼并进军土石方机械,若能完成对CIFA的收购,那么中国第一个跨国工程机械公司即将诞生。

维持“强烈推荐-A”的投资评级。不考虑正在进行的跨国收购,刘荣预测2008、2009年中联重科的每股收益为2.3和3.3元,动态PE仅为18倍和13倍,他认为中联重科的市盈率应该在20-25倍左右,合理估值在57-66元。

三一重工——主营业务扩张与结构优化

注入集团优质资产,产品结构不断优化。近两年三一集团通过新产品孵化和资产注入,使上市公司的产品结构明显优化,刘荣预计随着液压挖掘机的注入,公司的产品结构将更趋合理。2007年三一重工集团销售液压挖掘机1860台左右,销售规模已达到10亿元以上,他预计2008年三一重工挖掘机的销量仍将翻番。

维持“审慎推荐-A”的投资评级。不考虑2008年的挖掘机资产注入和可能的再融资,刘荣预测三一重工2008年、2009年的每股收益为1.66和2.2元,目前的动态PE为21倍和16倍;考虑资产注入对2008年利润的贡献约为1亿元,增厚业绩在10%以内。他认为三一重工的合理PE应该在20-25倍左右,估值区间在40-48元。

热门推荐