截至10月底,上市公司三季报披露完毕。为了更好地帮助投资者挖掘有价值的股票,本报市场版连续四天推出系列报告。今日第二期,对机械行业发展趋势和投资策略作出分析解读。

总体持仓大幅上升136%

我们根据各家基金披露的前十名持仓股数据,比较了机械板块股票中基金重仓股在2008年三季度和2008年二季度的增减变化情况。

1.剔除中国南车影响,基金重仓持股比例上升不大。2008年第三季度,基金重仓持有机械板块个股的总股数为12.82亿股,比二季度大幅上升136.08%。其中持股总数大幅上升主要是受到中国南车的推动作用,基金重仓持有中国南车的总股数为5.22亿股,占基金重仓持有的机械板块总股数的40.75%,若剔除中国南车的影响,机械板块基金重仓持股比例(基金重仓持股数与机械板块总股本之比)第三季度为4.1%,相比于第二季度的3.8%仅上升0.3个百分点。我们认为持股比例上升幅度较小的原因主要有:1.国内、国际宏观经济的影响使得机械行业需求下降,行业的整体盈利能力下降;2.国际金融危机引发了投资者的担忧,使得三季度以来二级市场整体表现低迷,机械个股股价普遍下跌,对基金的吸引力下降。

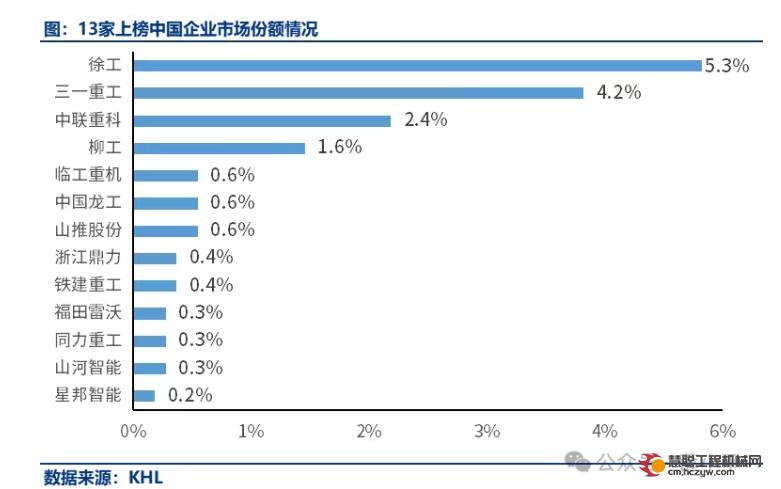

2.从持仓结构上看,工程机械仍是投资热点。2008年三季度前十大重仓股(按持股数)依次为中国南车、中联重科(000157)、三一重工(600031)、大族激光(002008)、天地科技(600582)、徐工科技(000425)、振华港机(600320)、上海机电(600835)、山推股份(000680)、西飞国际(000768),共计持股数为11.55亿股,占机械板块基金重仓持股总数的90.11%。上述公司按照基金重仓持有的原因可以分为三大类:一、某些公司所处的细分子行业处于景气周期且公司业绩可以实现确定性增长,如中国南车、大族激光等;二、某些公司具有资产注入及整合概念,如上海机电具有收购光华、秋山印包资产的预期;三、某些公司是行业龙头,未来利润增长点明确,估值已经具有较大投资价值,如中联重科、三一重工、山推股份、振华港机等。综合来看,工程机械在三季度仍为投资热点,军工行业基金持仓则略有下降。

3.基金持仓个股变动。三季度基金公司新增的机械板块重仓股有7只,分别是中国南车、昆明机床(600806)、秦川发展(000837)、晋西车轴(600495)、中捷股份(002021)、法因数控和川润股份;剔除的机械板块重仓股有6只,分别是厦工股份(600815)、山河智能(002097)、巨轮股份(002031)、华锐铸钢(002204)、成发科技(600391)和中鼎股份(000887)。

4.基金增仓幅度较大的公司。2008年三季度,基金持股数占流通股比例增幅较大的前三家公司(中国南车除外)依次为中联重科、上海机电和昆明机床,分别较二季度提高了13.49、8.68和5.85个百分点。增持的主要原因是中联重科是工程机械行业龙头,再加上收购CIFA公司使得公司实力大增,海外市场前景广阔,已经具有较大投资价值;上海机电是上海本地概念股,同时收购光华和秋山的印包资产注入公司的预期比较强烈;昆明机床的主营产品属于重型机床领域,目前需求旺盛,订单充沛,可以保证未来两年的稳定发展。

5.基金减仓幅度较大的公司。2008年三季度,基金持股数占流通股比例减幅较大的前三家公司依次为天马股份(002122)、中鼎股份和天地科技,分别较二季度下降了10.24、9.62和5.70个百分点。天马股份被大幅减仓的原因是在外围经济放缓的情况下,产品需求受到影响,对公司盈利能力的预期下降;中鼎股份的基本面并没有发生太大变化,并且原来持股的基金仅有一家,我们认为公司被减仓的原因主要系原持有基金调仓所致;天地科技被减仓的主要原因是公司主营产品矿山自动化、机械化装备,由于下游煤炭行业景气度下滑,导致公司产品的需求预期下降。

6.我们看好装备制造业未来发展。在国家政策推动下,以及宏观调整政策的放松,预计未来三年装备制造业将保持稳定发展,继续看好装备制造业中的工程机械、航天航空等子行业,并积极关注行业内的龙头企业,维持对工程机械行业中的中联重科“买入”的评级,对柳工(000528)、山推股份“增持”的评级;同时对军工、航天板块的力源液压(600765)、西飞国际给予“增持”的评级,对涉足轴承和机床两个行业的天马股份继续维持“增持”评级。

大通证券:业绩增速逐季下滑

根据Wind资讯统计的数据显示,166家机械行业上市公司今年前三季度共实现营业总收入3730.64亿元,实现净利润263.14亿元。如果剔除不可比因素,这两个数据分别同比增长41.50%和14.39%,而去年同期营业总收入、净利润的同比增长率分别为30.30%和65.4%,总体来看,机械行业上市公司08年前三季度营业总收入实现了高增长,比去年同期增速高出11个百分点,但净利润的增长幅度却已大幅回落,比去年同期增速下滑51个百分点,整个行业处于增收不增利的窘境。其主要原因在于今年初以来机械行业受到原材料价格上涨的影响,盈利能力大幅下降。

从单季度数据看,166家机械行业上市公司今年第三季度共实现营业总收入1279.37亿元,实现净利润84.18亿元,如果剔除不可比因素,这两个数据分别同比增长35.64%和5.15%,与上半年增速相比双双下降。从今年的趋势看,机械行业上市公司业绩增速呈逐季下降的态势,而且第三季度快速下降,利润增速已降至个位数。

浙商证券:上游成本压力下降

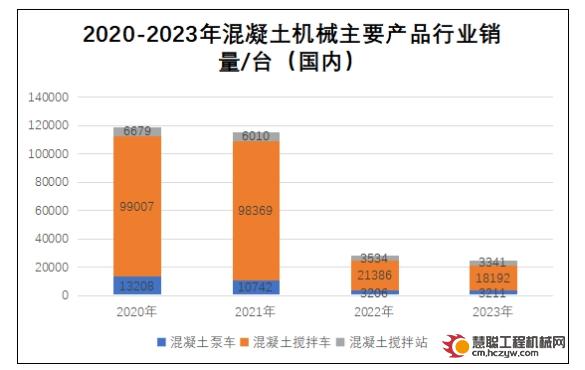

一、业绩增速方面:2008年前三季度整个机械行业销售收入同比增长23.77%,净利润同比增长6.29%,增速均较去年同期出现明显回落,但各机械子行业的业绩分化日趋严重,输变电等子行业景气度仍处于较高水平,而船舶制造、工程机械及轻型机械等子行业的业绩增速下降较快;

二、市场需求方面:2008年前三季主要受国内与海外经济增速放缓的影响,机械行业产品的需求出现整体下滑,但是,受电网投资与国际产业转移的拉动,输变电设备的需求仍较为旺盛,该行业净利润同比增长达到62.82%;

三、成本压力方面:进入2008年三季度以来,国内钢材价格出现明显回落,目前,钢材综合指数较今年6月时的最高点大幅回落了38.09%,机械行业上市公司成本压力得到很大缓解,综合价格与去年同期基本持平;

机械行业处于产业链的中游,发展过程中往往两头受到挤压,08年第三季度机械行业上游原材料成本压力有所下降,但下游需求增速也明显放缓,行业整体的景气度处于较低水平,预计类似状况在08年四季度仍将延续。

长江证券:关注核心竞争龙头企业

一、从行业收入增速看,需求仍然旺盛。从整个冶金矿山行业收入增速来看,截至2008年8月,行业主营收入累计增速为37.26%,保持了2005年第二季度以来持续增长的态势,需要注意的是,重型机械产品一般属于订单式的生产,产品生产周期较长,收入以及产量增速一般只能反映六到八个月以前的需求情况,当前的需求情况有待持续关注。

二、成本压力凸显,行业毛利率下滑明显。与累计收入增速保持上升不同的是,行业利润增速显示出逐渐下降的趋势。2008年1—8月,累计同比增速下降到了29.59%。毛利率下滑更多的是源于前期原材料成本的持续上涨。由于重型机械属于订单式生产,一般生产周期较长,近期钢材成本的下降在三季报中难以体现,我们预计将在第四季度以及2009年第一季度显现出来。由于重型机械行业的低同质性,具体到相关上市公司,情况各有不同。我们判断:太原重工(600169)毛利率的下滑除了成本上涨以外,可能更多源于产品结构的变化、天地科技毛利率下滑一方面原于产品结构转变,另一方面则源于公司下游——煤炭开采业景气度下滑引起公司提价能力的下降。

三、订单增速显示主要重机企业未来一年需求无忧,下游行业固定资产投资需要关注。虽然有些代表性公司订单增速出现了下滑,但总体来说,平稳的收入增长还是能够保证的。从下游固定资产投资完成额看,暂时看不到需求放缓的迹象。但固定资产投资完成额收入增速有一定的时滞性,城镇固定资产新开工项目的总体累计增速显出一些隐忧,我们将持续关注。

四、投资策略:关注具有核心竞争优势的龙头企业。短期之内,由于重型机械下游行业——冶金、矿山、煤炭、水泥等面临着淘汰落后产能以及国家宏观调控的不利影响,我们认为,对于整个行业的影响是中性偏负。但这种影响主要针对没有技术含量的低端产品。随着对高端产品需求的逐渐加大,国内有技术优势的企业将在这种引致需求的带动下逐渐实现进口替代,我们看好具有技术优势的太原重工、天地科技。

渤海证券:钢价跌补需求降 基建增补地产减

从工业总产值来看,机械行业的运行虽略有下滑,但是并没有出现急剧下跌的情况,尤其是扣除汽车和电工电器后的机械行业的总产值来看,行业下滑的趋势更不明显。如果从累计增速来看:2008年1-9月份累计增速为32.82%,比去年同期的32.48%,仍然有0.34个百分点的提高。从当月增速来看:最低点9月份的31.63%只比最高点的34.84%下降3.21个百分点,下降幅度也只有9.22%;比去年同期的32.57%也只下降了0.94个百分点,下降幅度2.89%。

一般直接采购钢材占工程机械整机生产企业成本的15-20%,其余有50%的外协和外购件,我们保守预计钢材占其生产成本的比例为30%。从敏感性分析我们可以看出,如果2009年钢材价格下跌15%,且行业增速下降10%;在行业毛利在18%的情况下,2009年毛利增速将达到44.60%,远远高于收入20%的增速,也远远超过了需求下滑对行业带来的不利影响。

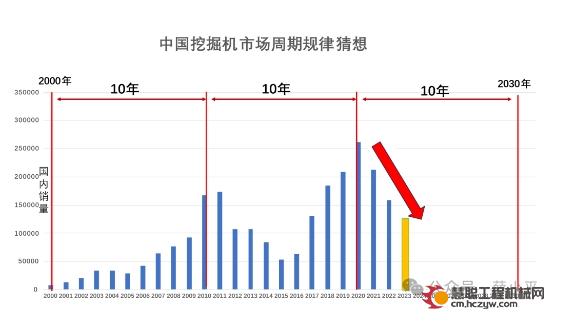

房地产(扣除土地购置费)、采矿业、基建是工程机械行业的主要下游需求行业。假设地产投资2009年下滑20%,采矿业增速下降20个百分点到20%左右。则二者投资额2009年为28452亿元;如果08年三者合计增速为20%,则投资额合计为46596亿元;如果2009年增速也达到20%,则要求基建投资达到18141亿元,如果保守预计基建投资08年增速为10%,则要求其2009年增速达到25.48%,我们认为这是可能达到的,包括四川灾后重建、铁路投资、新农村建设等;预计在国家财政刺激经济的情况下,基建投资增速达到25%是比较容易达到的事情。所以我们的观点是2009年工程机械行业维持08年的水平是比较容易实现的,而并非在2008年的基础上又大幅度的下滑。

我们认为钢材等原材料价格暴跌带来的收入与财富的重新调整,其幅度要远远大于需求变动的幅度,因此对于行业2009年的判断是:2008年6月份以来的钢价暴跌已经为2009年行业的稳定增长(基本上可以维持2008年的水平)做足了铺垫,因此不必为2009年行业需求的下滑形成太悲观的预期。

建议重点关注需求相对更有保障(基建投资加速)的工程机械行业的龙头上市公司:中联重科、徐工科技、三一重工;以及机床行业订单量充足,能够保障年度收入的大中型机床产品的上市公司:昆明机床。

热门推荐