我国高机租赁产业经过10多年的发展,以25%左右的年增长速度递增。然而,在历经极速增长过后,高机租赁市场深陷于“囚徒困境”中,仅靠租金便能盈利的时代已经远去,租金下滑、账期延长、收款困难等问题接踵而至。

那么此时,高机租赁的市场空间如何?是否值得长久地做下去?高空作业平台还是不是门好生意?

5月13日,第四届中国工程机械后市场千人峰会暨机主节在工程机械之都长沙圆满落幕。精英智汇创始人曾祥出席大会并就《高机租赁还是个好生意吗》为话题发表主题报告,将高机租赁市场的现状与发展进行了透彻的分析。

高机市场发展的三个基本判断

从当前市场的发展状况出发,曾祥老师对于高机市场的发展有以下三点判断:

判断一:市场潜在需求空间巨大,增量市场属性仍未改变,但可能在未来2-3年内将迎来第一个拐点

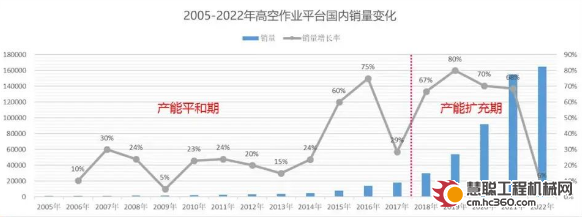

据数据显示,从2005年至2022年高机市场一直保持着上扬的态势,尤其是到了2015年之后,高机市场更是经历的飞速发展。

而高空作业平台之所以能够实现高速发展,主要源自于整个国家宏观经济的发展,中国宏观经济的增长为高机市场的快速增长提供了坚实的基础。

其中,庞大的人口规模、城市,房屋建筑物数量也都为高机市场的发展提供了潜在需求空间。2023年上半年,国家住建部宣布了“关于全国城乡建筑物的普查结果”。据住建部的统计,全国城乡建筑物有6亿多。足以见得,高机市场的潜在需求空间仍然非常巨大。

与此同时,随着人口红利的减弱,劳动力资源的成本越来越高,再加上与人工运营效率的走低,以及施工作业的安全性问题,都进一步促进了高空作业车市场的繁荣,高机市场的增量属性依然存在。

但是,现今高机市场的整体市场容量已经非常之大,增长速度在未来的两到三年中肯定会出现拐点,高机租赁从业者必须要高端重视。

判断二:尚未经历完整周期,品牌竞争格局难言稳定

高空作业平台安全性和经济性优势的日益凸显,市场对于高空作业平台的需求量也日益凸显。

巨大的需求红利使得大批企业入驻高空作业市场,本土品牌随之快速崛起。加之,高空作业平台是目前工程机械行业中相对“暴利”的细分行业,快速放大的市场需求叠加诱人的利润,进一步刺激了行业整体产能的快速扩大。

从2017开始,高空作业平台市场便进入了产能扩充期,据不完全统计,如今的高空作业平台产能大概在45万台左右。

然而,高空作业平台发展至今并未经历过完整的周期,市场竞争依然难言稳定。行业内,“规模制胜”的传统经营理念也导致了过度竞争,为高机行业的发展埋下了风险隐患。

判断三:不断增长的竞争压力,需要高度警惕高机市场的所谓“挖机化”

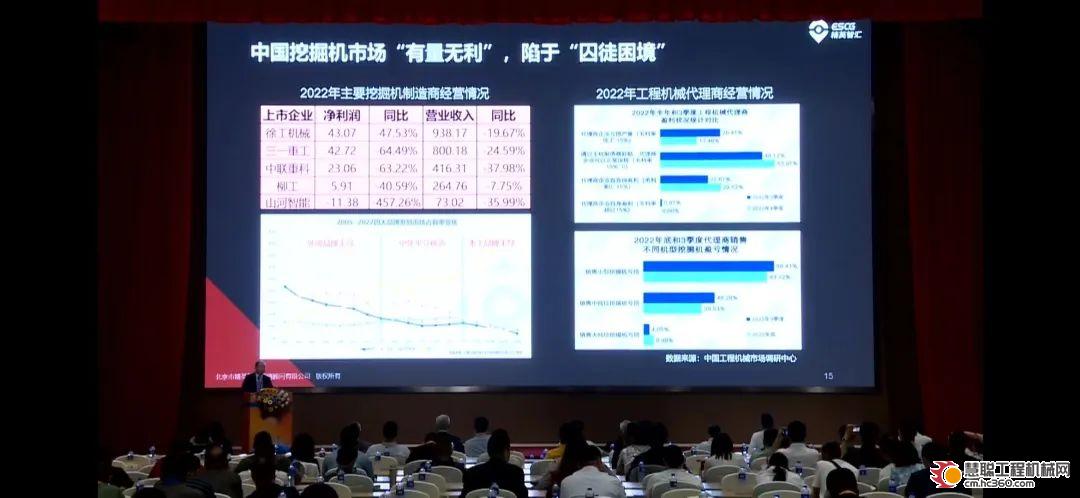

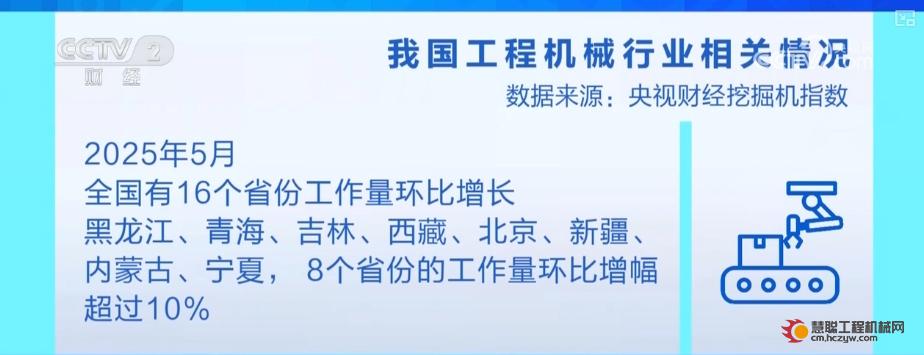

和高机市场类似,挖机市场也曾出现过非常高速的增长。但是如今的挖机市场整体陷入了非常窘迫的境,量的增长和规模的增长与利润的下滑形成了非常明显的背离,整个市场环境非常之恶劣。

根据2022年上市企业的年报可以看到,跟挖掘机相关的制造类企业利润下降的幅度都非常大。

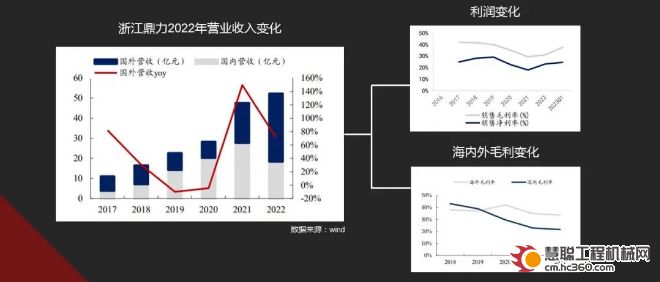

在挖机市场的经验之下,高机企业现已开始做出了相应的调整。以浙江鼎力为例,一直以来鼎力的市场重心都主攻于海外,在国内高机市场飞速发展之际,鼎力也将重心转移至国内市场,但高度的市场内卷始得企业经营效率下降,最终鼎力再次将重心专注于海外市场。且成果显著,在2022年的整体经营效率又重新回升。

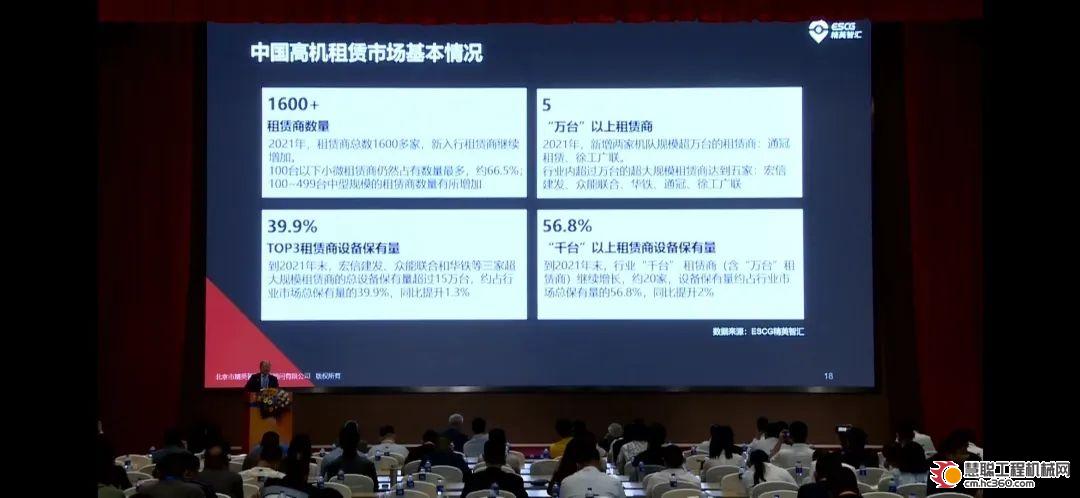

高机租赁市场正逐步走向分化

就精英智汇2021调研的数据来看。2021年,高机租赁商的总数超过1600多家,万台以上的租赁商新增已经达到了5家;千台以上的租赁商有所增加,达到20家(含万台租赁商),设备保有量约占行业市场保有量的56.8%;100台以下的小微租赁商仍然占据多数,约占66.5%;100~499台中型规模租赁商数量也在有所增加。

总体来看,高机租赁商的规模持续增加,而高机市场也逐渐出现了分化趋势:

量与价的分化

租金价格与整体市场保有量之间出现了非常大的剪刀差,新增设备数量保持高速增长的同时,设备租金仍旧呈现下滑趋势。

截止到2022年年底,高机整体市场保有量大约在56万台左右,但是租金价格到今年为止仍然呈现继续下降的趋势,尽管下降的幅度相对比较缓,但是下降的趋势没有改变,回本周期在不断的拉长,给租赁商群体带来巨大的经营压力。

大与小的分化

租赁商群体的大头长尾特征日益明显。设备增量高度集中于头部租赁商,头部租赁商又成就了头部制造商,双方结盟进一步夯实了彼此的头部企业地位。

而在头部租赁商规模进步一步扩张的同时,中小租赁商也在“长大”。非头部的制造商品牌和中小租赁商之间紧密合作,相互绑定,再次加剧了两端分化的速度。

粗与细的分化

设备租赁本来是一个需要高度精细化运营管理的行业,而中国高机租赁商群体显然距离这一要求还比较远。

现下的市场内,我们可以注意到两个现象,一是更多中小租赁商对头部租赁商的印象开始从“喜欢搞低价竞争”转向“运营管理确实有水平”;二是调研数据显示出中小租赁商中的高毛利群体赢在运营管理,打破了“入行早=毛利高”传统呆板印象。

通过调研我们可以发现,中小租赁商里面,做得好的所谓高毛利的租赁商和低毛利的租赁商之间,机制上已经出现了非常明显的分化。相较而言,高毛利中小租赁商,租金更高、客户质量更好、更重视差异化经营。

(PS:高毛利中小租赁商是500台以下规模,毛利率在30%以上的租赁商;低毛利中小租赁商是500台以下规模,毛利率在20%以上的租赁商)

高机租赁究竟还是不是门好生意?

那在如今的市场下,高机租赁究竟还是不是个好生意呢?

首先,我们来看现在租赁商面临的问题有什么。

Part.1租金太低

现在几乎所有机型的租金都在持续走低,主要就是源于供需矛盾,供给远远大于需求。

Part.2出租率高

如今,高机普及的速度非常之快,以2022年为例我国高机的出租率达到了80%以上,但是租金却在持续走低,与增长的高出租率形成了鲜明的对比。

Part.3回本慢

由于租金太低,回本周期随之拉长。所有的机型平均的回本周期大概在5年左右,长至7年-8年,短至3年以上,高机租赁早已变成了需要长跑能力的投资项目。

Part.4回款难

2022年当年的应收帐款,能够回到60-70%的租赁商都是少数。

Part.5设备价值资产递减

由于新机价格的不断下降,租赁商设备资产持续贬值。

当下,大部分租赁商面临的问题都在于,投资设备回本期之间收入无法填补支出。在回本周期,至少前四年现金流为负,需要额外拿出资金来填补现金流。

那租赁商要如何撑到设备回本?

关键还在于解决现金流。

分群体来看,头部租赁商有着强大的资本加持,不足以被现金流击垮;地主型的租赁商往往负债率比较低,且有着比较稳定的客户资源,现金流难题亦能消化;重点在于小微型租赁商。对于小微型租赁商而言,首先要“节俭”,将成本做到极低;其次,一定要做的是“工匠”,而非运营。

总而言之,高机租赁早已经变成了“慢”生意,对于擅长长跑的租赁商而言还是好生意。

这归结于,把整个周期拉长来看,高机租赁的投资回报率仍然非常可观,关键在于设备的回本期能不能得以支撑,只要熬过去,高机租赁依然是是一门“好生意”。

扫描上方二维码,观看完整视频

热门推荐