近年来,随着行业周期震荡,内销市场低迷,但海外增速保持稳中有进。一批工程机械龙头企业正加大出海步伐,来寻找新增长点。从当前的全球竞争格局来看,以中国工程机械品牌为代表的亚洲品牌强势崛起,在全球市场坐拥“C位”。

从全球发展来看,各区域市场竞争格局呈现何种变化?长期来看,国产品牌的上升空间还有多少?

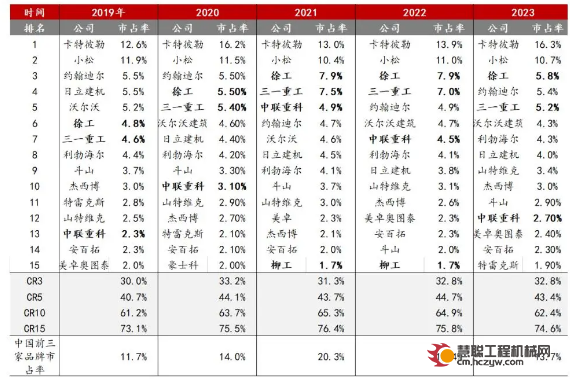

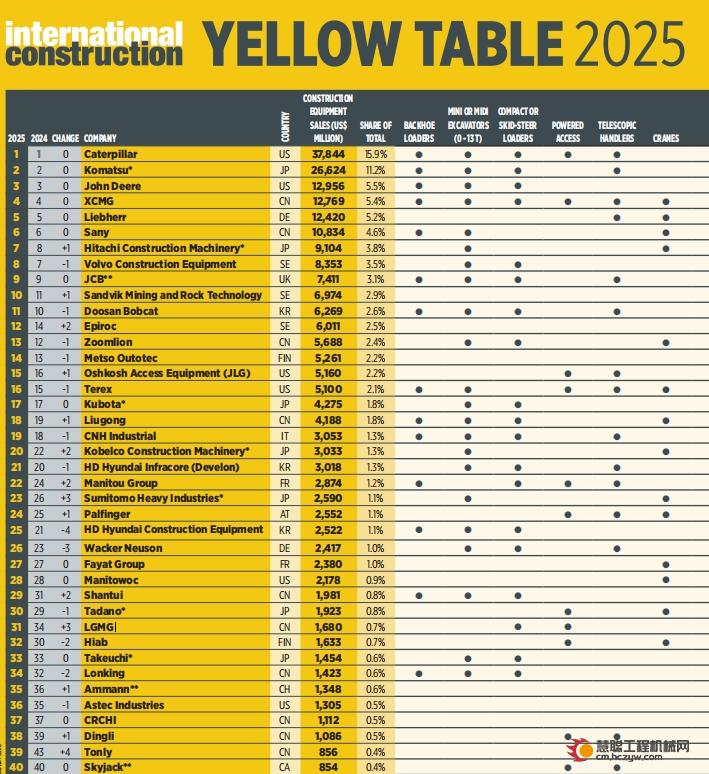

我们选取2019-2023年全球工程机械50强榜单的竞争格局,来窥探一二。

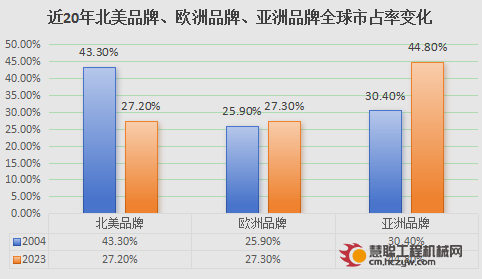

全球品牌格局:北美和亚洲品牌位置互换

过去20年,以中国为代表的亚洲品牌迅速崛起,北美品牌市占率下降,欧洲品牌保持平稳。

北美品牌主要以卡特彼勒、特雷克斯、约翰迪尔、英格索兰、JLG、马尼托瓦克以及斯凯杰科为代表,在过去20年里,北美品牌市占率从43.3%下降至2023年的27.2%,呈现震荡下降趋势。其中的几次市占率下降节点为别是:2008年金融危机、贸易摩擦、2020年新冠疫情爆发。

欧洲品牌主要以山特维克、安百拓、利勃海尔、维克诺森、美卓、帕尔菲格为代表。过去20年里,欧洲品牌市占率从2004年的25.9%上升至2023年的27.3%,品牌格局基本平稳。

亚洲品牌主要以日本的小松、日立、久保田、住友、神钢建机,中国的徐工、三一、中联重科、柳工、龙工、山推、铁建重工等,以及韩国的斗山、现代为代表。过去20年,亚洲品牌市占率从30.4%上升至2023年榜单的44.8%,成功超越北美品牌,目前已成为工程机械品牌市占率最大区域市场。

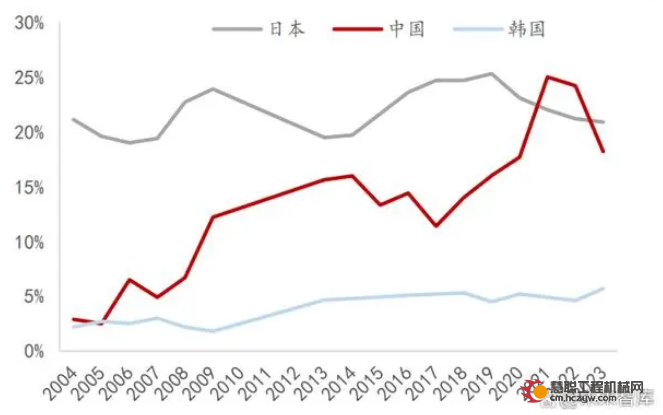

亚洲品牌格局:中国和日本旗鼓相当

聚焦亚洲品牌的全球市占率变化,其市占率的攀升,除了源自北美品牌市占率的下降,主要得益于中国品牌的提升。

中日韩品牌在全球50强榜单的市占率变化

过去20年,日本品牌市占率保持在20%-25%之间,市占率波动幅度较小。2004年市占率约为21.1%,2023年榜单市占率约为20.9%。

过去20年,韩国品牌市占率从2004年2.2%增长至2023年榜单的5.7%,主要来自于斗山的市占率提升(斗山在2007年并购山猫设备及附件以及后续收购叉车业务有一定关联)

过去20年,以三一、徐工、中联重科为代表的中国品牌市占率攀升明显,从2004年约3%上升至2023年榜单的18.2%。得益于2008年金融危机、2017年供给侧改革之后的恢复增长、以及疫情期间全球供应链完备等这些关键节点。

目前,中国品牌在50强榜单的市占率水平基本与日本相当。虽然2023年海外品牌的供应逐渐恢复,导致国产品牌市占率回落,但长期来看,国产品牌市占率提升已经成为趋势,后劲十足。

全球市区域市场:北美、西欧、非洲机遇大

北美采矿业较分散,带来开拓机遇

根据Freedonia 数据,2022年北美工程机械需求约为593亿美元,其中,美国占比约为 85.1%、加拿大占比约为 12.3%,墨西哥约为2.6%。目前,美国、加拿大位列全球前六大市场,这与两个国家活跃的施工活动、丰富的矿产、能源、林业等自然资源、高人力成本下机器替人需求提升、发达的金融业对建筑和采矿项目的融资及设备采购支持等高度相关,墨西哥市场虽然颇具规模,但其工程机械使用密集度(相对于施工活动)较前两者较低。

截止到2021年,从竞争格局来看,建筑与采矿设备中,卡特、约翰迪尔等两大本土品牌占据北美市场近40%的市场份额,小松、斗山等日韩品牌分别占据9.5%、6.6%的市占率,其次为特雷克斯、沃尔沃等品牌。由于北美市场的建设与采矿设备竞争格局更加分散,对于国产品牌而言有更多机会进入。

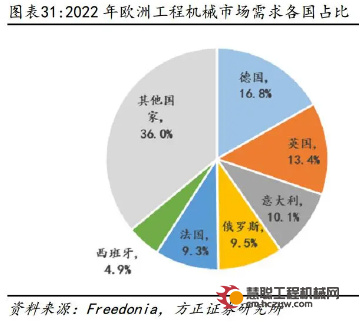

西欧电动化是机会 东欧增长潜力较大

根据 Freedonia 数据,2022 年欧洲工程机械市场规模约为 535亿美元,占据主要市场份额的分别是德国(16.8%)、英国(13.4%)、意大利(10.1%)、俄罗斯(9.5%)、法国(9.3%)等。德国和英国同为发达经济体,大量的存量建筑及公共基础设施,以及很大的非住宅建筑需求,对机械化程度要求高。

西欧地区建筑业产值主要由英国、德国、法国、意大利、西班牙、荷兰等国家贡献较多,根据 Global Data数据,预计2023年这6个国家约占西欧地区建筑市场的75%份额。由于西欧对净零排放的目标重视更高,作为全球碳减排目标的倡议者及先行者,西欧有望成为锂电及氢燃料电池研发中心,成为全球各主机厂品牌推出电动产品的重要市场,这为在新能源产品领域具有优势的中国品牌而言,带来很好的拓展机遇。

由于东欧地区不如西欧工程机械品牌成熟,且地缘冲突致贸易伙伴关系发生变化,加之缺乏本土品牌,虽然需求规模相比西欧较少,但长期来看,需求增长潜力大且竞争环境相对良好,使得东欧地区成为我国最具潜力的出口地区之一。

中东能源优势为基建投资带来财政支持

2023年印尼国家收支预算草案显示,基础设施预算为392万亿印尼盾,同比增长7.8%。2022-2024年预计将有55个额外的基础设施项目,可以预见至少未来2年内工程机械需求不减;印度的工程机械需求主要来自于道路建设等基建项目。目前批准了印度第二大高速公路建设项目巴拉特马拉项目(Bharatmala),且该项目建设正在进行中。这些地区的道路建设等基建项目为我国工程机械企业在其市场开拓提供增长机会。非洲基建颇具潜力,加码一带一路契机。

国际货币基金组织预计2023年中东地区经济增速为3.2%,2024年将升至3.5%。惠誉预测,2023年中东北非地区的基建行业将同比增长5.0%,高于全球2.3%的同比增长率,领先于其他地区。其中沙特作为最大的承包工程市场,正在推进“2030愿景”中的 NEOM 新城(5000亿美 元)、红海旅游(100亿美元)等大型项目,一些中国工程机械头部企业正参与其中,后续带来可观的海外市场增量。

据丝路国际产能促进中心统计,中国是除非州政府外最大的投资方。目前,非盟规划的非洲基础设施发展计划预计于2040年完成,总投资达 3600亿美元,由于非洲该地区基础设施和建筑均有较大开发潜力,且相对缺乏本土品牌,未来仍然是我国工程机械出口的重要市场。

当前,我国是全球工程机械最大的消费市场,约占全球市场规模1/3,但从全球来看,工程机械市场规模超8000亿元人民币,海外市场空间更加广阔,随着我国工程机械产品技术实力增强,海外渠道布局逐渐完善,出海成为必然趋势。

数据来源:方正证券,本文由慧聪工程机械网独家撰写报道,转载请注明!

热门推荐