2024年,美国建筑业将面临比过去两年更加严峻的挑战,但随着经济的逐步回暖,预计在2025年,行业将迎来增长的曙光。目前,尽管部分行业和地区呈现出逆势增长的态势,住宅和非住宅建设领域都普遍感受到了资金支出的压力。这使得工程机械的投资决策变得更加审慎,在可能导致新设备采购订单减少的同时,也可能推动租赁市场的活跃。不过,美国基础设施法案对建筑投资的扶持,以及预计未来几年内通胀率的下降带来短期利率的降低等利好因素,都为2025年行业的反弹提供了积极信号。

美国经济:近期向好,长期乐观性仍有待考察

总体来看,美国经济近期呈现出一些乐观的迹象。据美国经济分析局(BEA)估计,2024年第一季度的国内生产总值(GDP)较上一季度增长了1.6%,这一增长主要得益于超预期的消费支出水平(尤其是在服务业),但美国今年全年的增长率预计将与全球经济同步放缓。根据经济合作与发展组织(OECD)的预测,美国短期利率在未来几年将呈现缓降趋势,从2024年第一季度的5.4%逐步下降至2025年第四季度的4.0%。尽管如此,该预测利率水平仍显著高于新冠疫情爆发前的水平,且在当前通胀率居高不下的情况下,银行对于降息操作将保持谨慎。不过,目前的通胀现象似乎正逐步得到控制,通胀率处于3.0%的水平,并有望在2025年年末进一步降至2.1%。OECD预测结果可能是考量中东和乌克兰冲突的可能缓和的状况,但11月美国大选结果对宏观经济的具体影响仍有待观察。

住宅领域:高潮已过,整体平稳

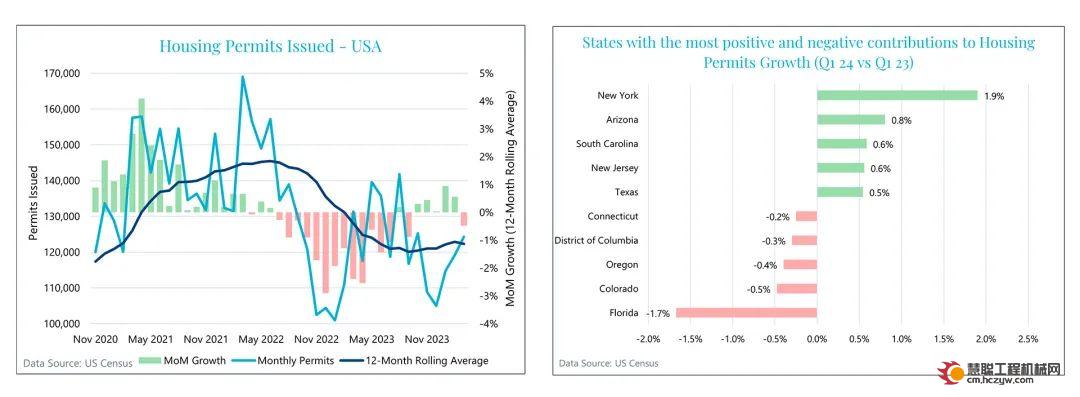

月度住房许可数据是美国住宅建设市场的一个短期风向标。依据美国人口普查局的统计,2024年第一季度美国共发放了358,000份住房许可,与2023年同期的343,000份相比,年增长率达到了4.4%。这一增长表明,住宅建设的需求依然在上升。但是,如果我们观察过去12个月的滚动平均值,可以发现2024年3月的住房许可发放量较2月份下降了0.47%(之前的五个月是正增长)。尽管指标释放了积极的信号,但距2022年的高峰(2022年第二季度发放了463,000份许可)还有很大差距。美国房地产市场已经从疫情后的繁荣中走过,与一两年前相比,当前市场并不特别强劲。在高利率的持续影响下,预计今年美国的住房市场需求将保持平稳,甚至可能比2023年略有下降。当然,实际情况因美国各州而异。与2023年一季度同期相比,2024年第一季度对增长贡献最大的前五个州依次是纽约州(+1.9%)、亚利桑那州(+0.8%)、南卡罗来纳州(+0.6%)、新泽西州(+0.6%)和德克萨斯州(+0.5%)。而表现不佳、呈现负增长的五个州是佛罗里达州(-1.7%)、科罗拉多州(-0.5%)、俄勒冈州(-0.4%)、华盛顿特区(-0.3%)和康涅狄格州(-0.2%)。如果你是工程机械制造商或经销商,那么将业务重心放在增长较快的地区,将更有可能在今年实现更好的销售业绩。

左图:近期,每月发放的住房许可证数量呈现增长趋势。

右图:从近期住房许可证发放数量来看,纽约州占据主导地位,而佛罗里达州则相对落后。

数据来源:美国人口普查局

非住宅领域:制造业需求坚挺

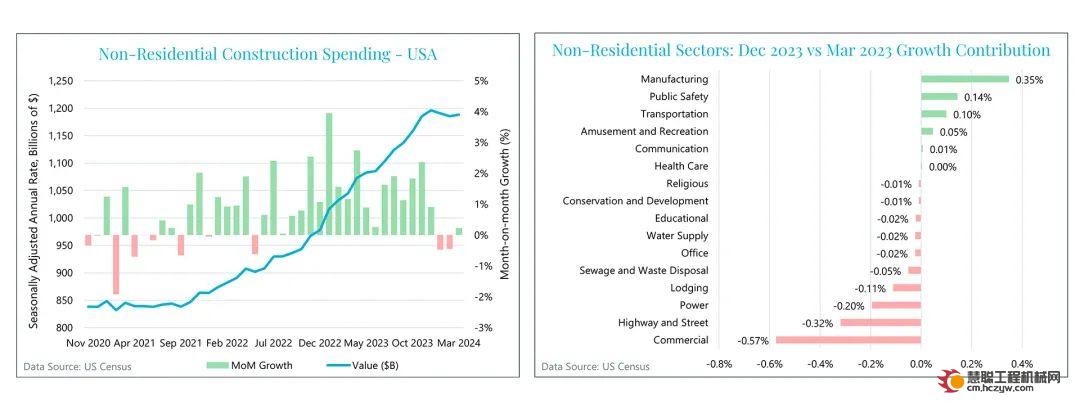

近期,美国非住宅建筑行业略有下降。据估算,2024年3月,美国非住宅建筑项目的总价值为1.19万亿美元(季节性调整年率),环比微增0.2%,同比增长13.7%。但在过去三个月中,建筑投资活动在两个月份有所下降,相较于2023年12月的1.2万亿美元略有减少。从年增长率来看,自2023年10月达到22.8%的峰值之后,过去五个月的增长率一直在放缓。

不过,与前几年相比,当前的建筑支出水平仍处于历史高位。尽管目前的支出可能在达到短期高点之后有所回落,但在基础设施法案的资金支持下,非住宅建设支出仍在持续。目前我们没有观察到建筑支出出现预期中经济衰退前的那种显著下降,这与经济衰退边缘时期的典型迹象不符。从行业细分支出来看,并非所有行业的表现都一致。下图详细展示了表现积极与疲软的行业。从2023年12月至2024年3月,非住宅建筑支出略有下降(-0.69%),其中制造业的贡献最为积极(+0.35%),而商业建筑的贡献最为负面(-0.57%)。制造业的强劲表现得益于电子行业的增长,这是由“芯片法案”(CHIPS Act)带来的投资所推动的。商业建筑领域的疲软在情理之中,因为该领域主要包括仓储和零售业——这两个行业目前都表现不佳。

左图:过去三个月美国建筑支出呈现平稳态势。

右侧:制造业在建筑支出增长中领先,而商业建筑支出则下降。

数据来源:美国人口普查局。

美国工程机械市场:几家欢喜几家愁?

以上建筑行业表现,对美国工程设备市场意味着什么?

卡特彼勒近期发布了2024年第一季度的财务报告:与去年同期相比,公司收入略有0.4%的下滑。公司预计2024年销售额将与前一年保持一致,并指出增长乏力主要是由于销售量减少以及普遍的产品价格上涨所致。此外,沃尔沃建筑设备公司也宣布其收入较去年同期下降了8.9%,尽管其交付的车辆数量大体保持稳定。与此同时,全球最大的设备租赁公司——联合租赁(United Rentals),在2024年第一季度实现了6.1%的年收入增长,预计这一增长势头将贯穿整个年度。面对经济低迷,企业更可能选择租赁而非购置设备。承包商们可能会搁置购买计划,更多地转向租赁服务。这或许能够部分解释为何联合租赁相较于前文提到的两家工程机械设备制造商表现更为出色的原因。美国建筑行业的放缓意味着,工程机械制造商将面临订单减少的局面。根据Interact Analysis最新发布的《非道路设备》研究报告,预计2024年美国工程机械销量预计将超过240,000台,同比下降超5%。展望2024年后,美国工程机械销量预计将迎来回升,2025年预计销售247,000台,同比增长1.8%。届时,利率有望下降,通胀也将得到更有效的控制,预示着经济环境将有所改善。当前的预测显示,建筑工程项目有望于2025年开始实现更加积极的增长,这将进一步带动工程机械销量的增长。此外,基础设施法案目前已获得各党派的一致支持,无论下届选举结果如何,该法案在可预见的未来将持续有效,为建筑行业提供稳定的政策支持。

2024年美国工程机械设备销量将放缓,但未来将呈现正向增长。[1] 这两个图表展示的是增长贡献而非增长率。例如,纽约州对美国非住宅建筑年度同比增长的贡献为1.9%,但发放的许可证数量却增长了93%(从2023年第一季度的7,001份增加到2024年第一季度的13,521份)。增长贡献代表了对总体增长的全面影响,因此,尽管某个特定因素可能有显著增长,但根据其在总体中的相对大小,它对总体增长的总体影响可能相对较小。

热门推荐